un pagarés, o «promesa de pago», es una nota que detalla el dinero prestado de un prestamista y la estructura de reembolso. El documento responsabiliza al prestatario de devolver el dinero (más intereses, si los hubiera). Hay 2 tipos de pagarés, asegurados y no garantizados. Una nota garantizada es un acuerdo por dinero prestado con la condición de que si no se devuelve al prestamista, la garantía, que generalmente es un activo o propiedad, se entrega al prestamista., Por lo tanto, una garantía nota es un acuerdo por el dinero prestado, aunque no tiene activos o inmueble como garantía, si la nota va sin pagar.

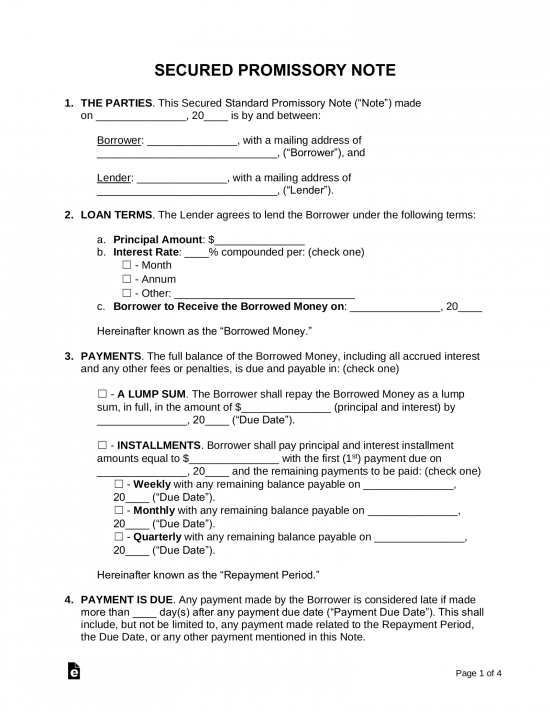

pagaré garantizado – por el préstamo de dinero con un activo de valor «asegurando» la cantidad prestada, como un vehículo o una casa. Si el prestatario no devuelve la cantidad dentro del plazo sugerido, el prestamista tendrá derecho a obtener la propiedad del prestatario.

pagaré garantizado – por el préstamo de dinero con un activo de valor «asegurando» la cantidad prestada, como un vehículo o una casa. Si el prestatario no devuelve la cantidad dentro del plazo sugerido, el prestamista tendrá derecho a obtener la propiedad del prestatario.

Descargar: Adobe PDF, MS Word (.,docx), OpenDocument

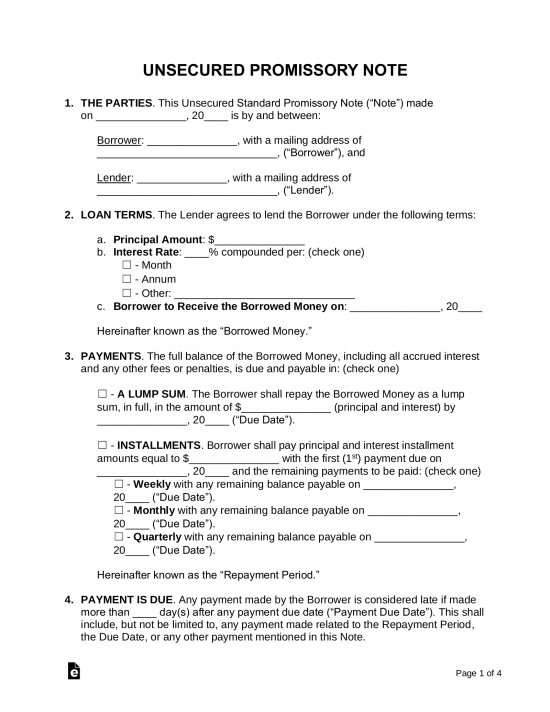

pagaré no Garantizado: no permite al prestamista asegurar un activo por dinero prestado. Esto significa que si el pago no es realizado por el prestatario que el prestamista tendría que presentar ya sea en la corte de reclamos menores o a través de otros procesos legales.

pagaré no Garantizado: no permite al prestamista asegurar un activo por dinero prestado. Esto significa que si el pago no es realizado por el prestatario que el prestamista tendría que presentar ya sea en la corte de reclamos menores o a través de otros procesos legales.

Descargar: Adobe PDF, MS Word (.,>

Formas Conexas (2)

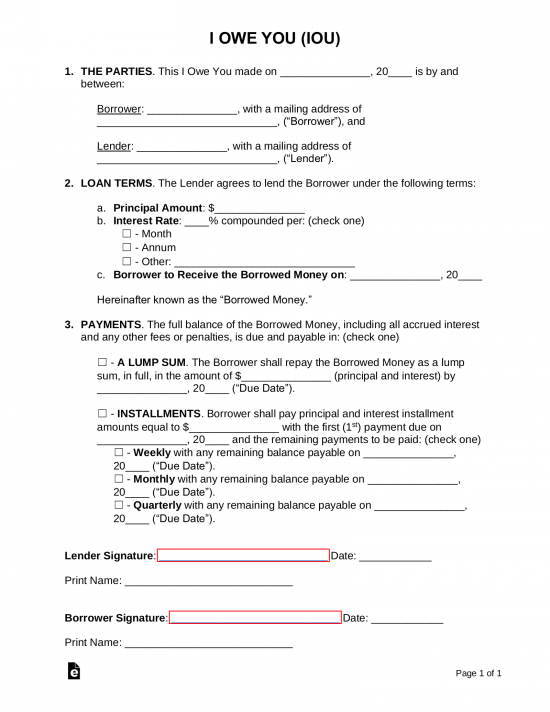

Te debo (IOU) – UN recibo reconociendo una deuda que se le debe con ningún calendario para el pago.,

Te debo (IOU) – UN recibo reconociendo una deuda que se le debe con ningún calendario para el pago.,

Descargar: Adobe PDF

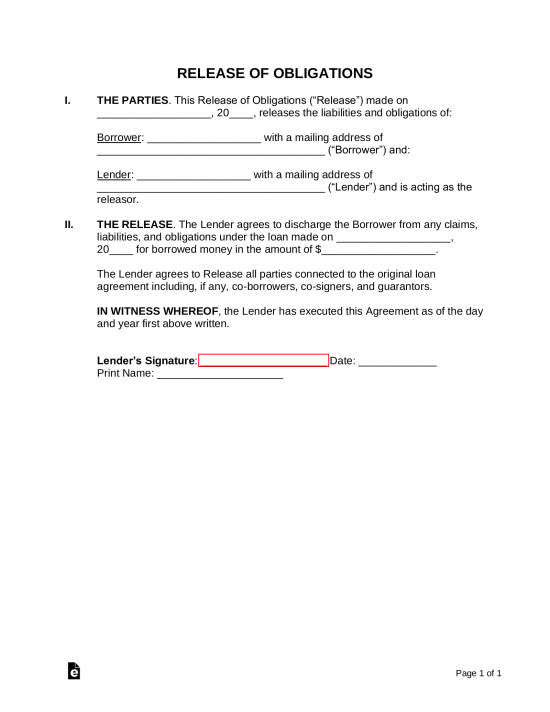

formulario de liberación de préstamo: cuando la nota se ha pagado en su totalidad, el prestamista debe liberar al prestatario de todas las responsabilidades autorizando un formulario de liberación.

formulario de liberación de préstamo: cuando la nota se ha pagado en su totalidad, el prestamista debe liberar al prestatario de todas las responsabilidades autorizando un formulario de liberación.

Descargar: Adobe PDF, MS Word (.docx), OpenDocument

Tabla de Contenido

- Pagarés: Por Tipo (2)

- Pagarés: Por Estado

- Formas Conexas

- ¿Qué es un pagaré?,

- Crear un pagaré

- Cómo Calcular

- Términos Clave & Cláusulas

- Leyes de Usura (Tasas de Interés %) – Por Estado

- Cómo Escribir

¿Qué es un pagaré?

los pagarés son un contrato de bricolaje que usted llena para «prometer» el pago a un individuo o banco dentro de un plazo determinado. Es como un pagaré más detallado y legalmente vinculante. Son importantes para responsabilizar al prestatario por pagar un préstamo de un inversor privado o banco., También son útiles para mantener registros documentados del préstamo para todas las partes involucradas y para fines fiscales.

crear un pagaré

un pagaré es un documento legalmente vinculante, por lo que tiene sentido querer hacerlo bien la primera vez. A diferencia de la mayoría de los contratos, los pagarés no son típicamente largos y complicados y más bien cortos y simples. Por lo tanto, el prestamista y el prestatario no necesariamente necesitan conocimientos legales para poder llenar uno.

ya que le proporcionamos los formularios, todo lo que realmente tiene que hacer es llenar los espacios en blanco., Aquí está nuestra guía rápida y sencilla para tener su pagaré listo en minutos:

Paso 1 – Aceptar los Términos

antes de que ambas partes se sienten a escribir un acuerdo, lo siguiente debe ser acordado verbalmente:

- cantidad (Amount) – la cantidad de dinero que se toma prestado.

- tasa de interés – en otras palabras, la comisión por pedir prestado el dinero (ver cómo calcular). Asegúrese de revisar las leyes de tasas de interés en su estado (o»tasa de usura»). Todos los Estados tienen una cantidad máxima de interés que un prestamista puede cobrar.,

- Cargo(s) por demora – en el caso de que haya multas por demora en el pago.

- seguridad: se proporcionan artículos como vehículos o una segunda hipoteca sobre una casa si el dinero prestado no es devuelto por el prestatario. Esto es para asegurar al prestamista que su dinero será devuelto ya sea en efectivo o activos.

- Condiciones de reembolso – ¿los pagos se realizarán de forma incremental o como una suma global?

- cláusula por defecto-proporcionar Términos en la posibilidad de que el dinero nunca sea devuelto por el prestatario.,

- Co-firmante – si el prestatario no es financieramente capaz de pedir prestado el dinero una segunda persona debe ser nombrada para pagar el préstamo si el prestatario no puede hacerlo por sí mismo.

Paso 2-Ejecutar un informe de crédito

siempre es una buena idea ejecutar un informe de crédito sobre cualquier prestatario potencial, ya que pueden tener una deuda pendiente sin que usted lo sepa. Especialmente si la deuda está relacionada con el IRS o la manutención de los hijos, tendrá prioridad sobre este pagaré. Por lo tanto, es imperativo que se ejecute un informe de crédito antes de realizar cualquier tipo de acuerdo.,

agencias de informes – es una buena idea usar Experian, que es gratuito para el prestamista y cobra $14.95 al prestatario. Experian es conocida como la agencia de crédito más sensible que generalmente proporciona la puntuación más baja de las 3 Agencias de crédito (Experian, Equifax y TransUnion).

formulario de autorización-para ejecutar el crédito de otra persona, debe obtener un permiso legal por escrito.,

Paso 3-Seguridad y Co-firmante(s)

Si hay banderas rojas que aparecen en el informe de crédito, el prestamista puede querer que el prestatario agregue seguridad o un co-firmante a la nota. Los tipos comunes de seguridad incluyen vehículos de motor, bienes raíces (proporcionados como una 1ra o 2da hipoteca), o cualquier tipo de activo valioso.

esto significaría que, en caso de que el prestatario no devolviera los fondos, el prestamista podría obtener la plena propiedad de la garantía depositada en el pagaré., En el caso de un co-firmante, él o ella sería responsable por el monto total del dinero adeudado junto con todas las multas o cargos por mora.

Paso 4-escribir el pagaré

después de que se hayan acordado los términos principales del pagaré, el prestamista y el prestatario deben unirse para autorizar el acuerdo formal. Para obtener instrucciones sobre cómo rellenar el documento línea por línea, consulte la sección Cómo escribir.

firma-el dinero debe intercambiar manos después de haber sido firmado. No se requiere que un testigo firme el formulario, pero se recomienda., Para cantidades excesivas (más de 1 10,000) se recomienda un notario público.

Paso 5 – Pagar el Dinero Prestado

El prestatario debe pagar el dinero prestado en el tiempo y de acuerdo con la nota. Si no es así, se pueden aplicar tarifas al saldo total. Una vez que todo el dinero ha sido completamente pagado al prestamista, se crea un formulario de liberación de préstamo y se emite al prestatario para liberarlo de cualquier responsabilidad de la nota.

Si el pago se retrasa – si el pago se retrasa, el prestamista debe emitir una carta de demanda., Este es un formulario que informa al prestatario de los términos establecidos en el pagaré, como la multa por pago tardío, así como cuánto tiempo tienen antes de que se conviertan en incumplimiento.

si el dinero prestado nunca se paga – si el prestatario no cumple con la nota, entonces el prestamista puede cobrar al minimizar sus costos al buscar los fondos a través de la Corte de Reclamos Menores (las demandas menores generalmente se limitan a un valor de $10,000 o menos, asegúrese de verificar las leyes en su jurisdicción)., Si hubiera una garantía depositada en el pagaré, el bien o activo se entregará al prestatario de conformidad con el pagaré. De lo contrario, es muy probable que sea necesaria una acción legal por dinero adeudado por un valor superior a $10,000.

Cómo Calcular

Es importante poner todos los números en el pagaré para que no exista confusión entre usted y el beneficiario. El pago total final, el interés total y los pagos mensuales son todas las cosas que deberá incluir., Para calcularlos, necesitará saber el principio que se presta, la duración del período de reembolso y la tasa de interés anual. Aquí están las fórmulas que puede usar.

calcular el interés total adeudado

dinero prestado multiplicado por la tasa de interés anual = interés total adeudado

(si el pago es mensual o trimestral, divida el total anterior por la fracción del año que tomará para reembolsar el préstamo. Ejemplo: el pago que vence en 3 meses requeriría que divida el total por 4 ya que es solo una cuarta parte del año.,)

ejemplo-digamos que quería pedir prestado 1 1,000 por 3 meses a una tasa de interés del 10%:

Primero Me gustaría calcular la tasa de interés durante un lapso de año que sería de $100 (times 1,000 veces 10%). Luego dividiría la cantidad de $100 por 4 (ya que hay períodos de 4, 3 meses en un año) y llegaría a 2 25 como el interés total adeudado que tendría que pagar en el transcurso de 3 meses para pedir prestado $1,000. El monto final del pago sería de 1.025 dólares.,

calculando el monto del pago Final

dinero prestado más el interés total adeudado = monto del pago Final

ejemplo-digamos que quería pedir prestado 1 1,000 por 3 meses a una tasa de interés del 10%:

primero quisiera calcular la tasa de interés durante un período de un año que sería de $100 (times 1,000 veces 10%). Luego dividiría la cantidad de $100 por 4 (ya que hay períodos de 4, 3 meses en un año) y llegaría a 2 25 como el interés total adeudado que tendría que pagar en el transcurso de 3 meses para pedir prestado $1,000. El monto final del pago sería de 1.025 dólares.,

calculando el monto del pago mensual

(dinero prestado más el interés total adeudado) dividido por cuántos meses = pagos mensuales

ejemplo – digamos que quería pedir prestado 1 1,000 por 3 meses a una tasa de interés del 10%:

primero quisiera calcular la tasa de interés durante un lapso de año que sería de $100 (times 1,000 veces 10%). Luego dividiría la cantidad de $100 por 4 (ya que hay períodos de 4, 3 meses en un año) y llegaría a $25 como el interés total adeudado. Luego agregaríamos el dinero prestado de $1,000 a los interest 25 de interés adeudado que equivale a 1 1,025., Dado que hay 3 meses, dividiríamos 1 1,025 por 3 y el monto del pago mensual sería igual a 3 341.67.

tasas de usura & leyes por Estado

También conocida como la tasa máxima de interés que un prestamista puede cobrar. Es importante que los prestamistas no cobren una tasa de interés más de lo que su estado permite. Los siguientes son enlaces a las leyes de tasa de usura de cada estado.,

| State | Usury Rate | Laws |

| Alabama | 8% for written contracts, 6% for verbal agreements., | § 8-8-1 |

| Alaska | 5% por encima de la Reserva Federal de tasa de interés el día en que se hizo el préstamo. Si el monto es mayor que $25,000, la velocidad máxima es de 10.5% por año | § 45.45.010 |

| Arizona | No hay límite para los contratos de préstamo por escrito. Si no se presenta por escrito, el porcentaje será del 10% anual., | § 44-1201 |

| Arkansas | Tasa de interés no podrá exceder de un máximo de 17% a lo establecido en la Constitución de Arkansas, Enmienda 89. | § 4-57-104 |

| California | 10% para uso personal, familiar o del hogar. Mayor de 10% o 5% sobre la cantidad cobrada por Fed. Res., Bank of San Francisco | Article XV |

| Colorado | The legal rate of interest is 8%. general usury limit is 45%, and the maximum for consumers is 12%. | § 5-12-103 and § 5-2-201 |

| Connecticut | The interest rate may not exceed 12%., | § 37-4 |

| Delaware | 5% over the Federal Reserve discount rate. | § 2301 |

| Florida | General usury limit is 18%, 25% on loans over $500,000. | § 687.,03 |

| Georgia | 7% Si no se establece un contrato por escrito, 16% en préstamos inferiores a $3,000, 5% por mes en préstamos superiores a $3,000. | § 7-4-2 |

| Hawaii | 10% si no se establece un contrato por escrito, el 12% límite general de usura, 10% en juicios., | § 478-2, § 478-3, and § 478-4 |

| Idaho | The legal rate of interest is 12%. The rate of interest on money due on court judgments is 5%. | § 28-22-104 |

| Illinois | The general usury limit is 9%., | 815 ILCS 205/4 |

| Indiana | 8% en ausencia de acuerdo, el 25% para los préstamos de consumo otras que supervisó los préstamos. | § 24-4.6-1-102 y § 24-4.5-3-201 |

| Iowa | la tasa de interés máxima es del 5% a menos que se acuerde lo contrario por escrito, en cuyo caso, el máximo es establecido por el superintendente de banca de Iowa (tasas de usura ia)., | § 535.2(3)(a) |

| Kansas | La tasa de interés legal es del 10%, el general de la usura límite es el 15%. | § 16-201 y 207 |

| Kentucky | la tasa de interés legal es del 8%, el límite de usura general es 4% mayor que la tasa de la Reserva Federal o 19%, lo que sea menor. | § 360.,010 |

| Louisiana | The general usury rate is 12%. | § 9:3500 |

| Maine | The legal interest rate is 6% (no usury limit mentioned in statutes). | 9-B § 432 |

| Maryland | The legal interest rate is 6%, a maximum of 8% if a written contract is established., | § 12-102 and 103 |

| Massachusetts | The legal interest rate is 6% (unless a written contract exists), interest rate over 20% is considered criminally usurious. | Ch. 107 § 3 and Ch. 271 § 49 |

| Michigan | 7% maximum if a written contract is established, otherwise, the legal rate is 5%. | § 438.,31 |

| Minnesota | La tasa de interés legal es del 6%, la usura límite es de 8%. | § 334.01 |

| Mississippi | La tasa de interés legal es del 8%, «contrato» es de un máximo de 10% o 5% por encima de la Reserva Federal de tarifa, la que sea mayor., | § 75-17-1 |

| Missouri | The maximum interest rate is 10%. | § 408.030 |

| Montana | 15% or 6% above the rate published by the Federal Reserve System, whichever is greater., | § 31-1-107 |

| Nebraska | The maximum interest rate is 16%. | § 45-101.03 |

| Nevada | No usury limit. Without an agreement, the interest rate shall be the current prime rate of the largest Nevada bank. | § 99.,040 |

| New Hampshire | The maximum interest rate is 10%. | § 336:1 |

| New Jersey | 6% without a written contract, 16% maximum if a written contract is established. | § 31:1-1 |

| New Mexico | 15% maximum in the absence of a written contract., | § 56-8-3 |

| Nueva York | La tasa de interés legal es del 6%, el general de la usura límite es el 16% | Gén. Obligado. § 5-501 y Banca § 14-a |

| North Carolina | la tasa de interés legal es del 8%, pero los consumidores y acreedores pueden contratar una tasa más alta., | § 24-1 |

| North Dakota | The legal rate of interest is 6%, the maximum contract rate is 5.5% higher than the current cost of money and may not be less than 7%. | § 47-14-05 + 09 |

| Ohio | The maximum interest for written contracts is 8%. | § 1343.,01 |

| Oklahoma | a Menos que las partes acuerden otra tasa autorizado por la ley, la tasa de interés será del 6%. | § 15-266 |

| Oregon | La tasa de interés legal es del 9%. Se aplican otras condiciones a los préstamos comerciales y agrícolas. | § 82.,010(1) + (3) |

| Pennsylvania | The legal rate of interest is 6%. | 41 P.S. § 201 |

| Rhode Island | The maximum interest rate is 21%. An alternate rate of 9% plus domestic prime rate may be applied., | § 6-26-2 |

| South Carolina | The legal rate of interest is 8.75%. | § 34-31-20 |

| South Dakota | No limit if a written agreement is established, 12% if no agreement exists., | § 54-3-4 and § 54-3-16(3) |

| Tennessee | The maximum rate is 10% unless otherwise expressed in contract or by law. | § 47-14-103 |

| Texas | 10% maximum unless otherwise provided by contract law. | § 302.,001 (b) |

| Utah | la tasa máxima de interés es del 10% a menos que las partes acuerden una tasa diferente en un contrato por escrito. | § 15-1-1 |

| Vermont | La tasa de interés es de 12%, excepto en ciertas circunstancias previstas en el inciso (b) del artículo 41a. | 9 V. S. A., § 41a |

| Virginia | La tasa de interés legal es del 6%. Con un contrato vigente, la tasa de interés máxima es del 12%. | § 6.2-301 y § 6.2-303 |

| Washington | la tasa de interés es 12% o 4% puntos por encima de la tasa promedio de las letras del tesoro de 26 semanas. | § 19.52.,020 |

| West Virginia | la tasa de interés legal es del 6%, pero las partes pueden acordar un máximo del 8% en un acuerdo por escrito. | § 47-6-5 |

| Wisconsin | La tasa de interés legal es del 5%, pero una multitud de existen tasas para los diferentes tipos de préstamos. | § 138.,04 |

| Wyoming | La tasa de interés es de 7% si no hay un acuerdo establecido. | § 40-14-106 |

Términos Clave & Cláusulas

a Continuación son comunes los Términos Clave (definiciones) y Cláusulas que se encuentran en nuestro pagaré.

asignación de pagos-describe cómo se realizarán los pagos con respecto a los cargos por demora, los intereses y el principio., En nuestro pagaré gratuito, los pagos primero pagarán cualquier cargo por demora e intereses antes de que se acredite el principio.

prepago: una cláusula que detalla las reglas para pagar el préstamo antes de tiempo, ya sea el préstamo completo o los pagos individuales. Algunos préstamos pueden requerir que el prestatario pague una tarifa para «pagar por adelantado» el préstamo.

aceleración: en el caso de que un prestatario incumpla el pago de la nota o de una provisión dentro de la nota y no subsane el incumplimiento dentro del marco de tiempo asignado, el prestamista tiene la opción de exigir el pago inmediato de todas las cuotas pendientes del prestatario.,

honorarios y costos del Abogado-el prestatario debe pagar todo el dinero incurrido si el incumplimiento del préstamo resulta en la participación de abogados y procedimientos judiciales. Sin embargo, si el prestatario termina prevaleciendo en la corte, sin importar el problema, el prestamista debe pagar todos los costos relacionados con la corte.

renuncia de presentaciones – esta es una cláusula corta que implica que el prestamista no tiene que exigir el pago cuando los pagos o el préstamo es debido, el prestatario tiene la responsabilidad de asegurarse de que los pagos se pagan cuando vencen., Si el prestatario no paga a su vencimiento, el prestamista debe emitir un aviso de falta de pago. Además, si el prestatario se niega a pagar la nota, el prestamista tendrá el Aviso de falta de pago presentado y notariado que puede seguir con los procedimientos legales.

no renuncia-si por cualquier razón el prestamista no puede o demora en ejercer sus derechos bajo los Términos de la nota, no significa o considera que está renunciando a sus derechos. Por ejemplo, el prestamista demora en responder al prestatario sobre un próximo pago debido., La falta de respuesta del prestamista no le da al prestatario el derecho de no hacer el pago en la fecha de vencimiento.

divisibilidad: una cláusula dentro de un pagaré que establece que si alguna disposición dentro del pagaré se convierte en nula o inaplicable, no considera que la nota completa o cualquier otra disposición dentro del pagaré sea inválida.

integración: establece que ningún otro documento puede afectar los Términos o la validez de su pagaré. Solo se puede modificar (editar) su pagaré si tanto el prestamista como el prestatario firman un acuerdo por escrito.,

Términos conflictivos-establece que ningún otro acuerdo tendrá legalidad superior o control sobre su pagaré.

aviso-describe cómo los avisos deben ser entregados al prestatario. Es práctica habitual que los Avisos se escriban y se entreguen en persona o por correo certificado con copias y recibos.

Co-firmante: una persona que garantiza el préstamo si el prestatario original incumple el pago de la nota. Por lo general, si el prestamista sospecha que un prestatario es arriesgado, el prestamista puede requerir que el prestatario obtenga otra persona creíble para firmar conjuntamente en la nota.,

ejecución-establece que el prestatario es el Principal dentro de la nota y solidariamente responsable de todas las cuotas. Si hay un co-firmante, tanto el prestatario como el co-firmante son igualmente responsables de pagar el préstamo.

Cómo escribir un pagaré

en comparación con otros tipos de contratos y formas legales, un pagaré es mucho más fácil de entender. La mayoría de la gente, sin ningún tipo de conocimiento legal, puede entender los conceptos básicos de este documento y llenar en su propio nombre. A continuación le mostramos cómo completar nuestro pagaré básico., Este ejemplo tendrá lugar en el estado de Nueva York.

Paso 1 – prestamista & prestatario

Complete la fecha ingresando el día, mes y Año. Proceda ingresando el nombre del prestatario y Prestamista. Siga con sus dos direcciones de correo (puede ser una dirección personal o de la empresa).

el prestamista debe ingresar el monto principal del préstamo en palabras y números.

Presentar la tasa de interés (porcentaje anual). En este ejemplo, ingresamos 16% Porque en el estado de Nueva York, 16% es la tasa de interés máxima permitida que un prestamista puede cobrar.,

Paso 2 – Pagos

Complete la fecha ingresando el día, mes y año en que se debe el saldo total del préstamo. Incluye Intereses y cargos por demora (si los hay).

a continuación, tiene dos opciones para seleccionar – pagar el préstamo con una suma global o por cuotas. Marque la casilla que indica la frecuencia acordada de reembolso e introduzca el importe. En nuestro ejemplo, elegimos cuotas mensuales. Dado que el préstamo se está cobrando 16% de interés, el prestatario tendrá que hacer pagos cada mes en la cantidad de dollars 97 Dólares.,

si ha seleccionado cuotas Como su opción de reembolso, ingrese un monto de cargo por demora en el caso de que el prestatario no realice sus pagos a tiempo. En nuestro ejemplo, optamos por hacer el cargo por retraso en un razonable reasonable 25 dólares.

Paso 3 – Seguro o inseguro

como prestamista, el tipo de pagaré más seguro para usar es seleccionando «seguro». La mayoría de las casas de empeño utilizan este método. En nuestro ejemplo, el prestatario ha utilizado su iPhone 7 como garantía para asegurar el préstamo con el prestamista., En el caso de que el prestatario no pueda devolver el préstamo, el prestamista se quedará con el iPhone 7.

cuando planee prestar dinero a un individuo o negocio, seleccione «No Seguro». Es importante tener cierto nivel de confianza en su prestatario si planea emitir una nota no garantizada.

Paso 4 – Co-Firmante

Tener un Co-firmante garantiza el préstamo será pagado por otra persona, incluso si el prestatario original fallas en el préstamo. A menudo se ven co-firmantes con pagarés no garantizados debido a la ausencia de garantía., En este ejemplo, seleccionamos «No-cosigner» ya que el prestatario obtuvo un préstamo garantizado utilizando su iPhone 7 como garantía.

Paso 5 – Ley aplicable

Esto es bastante un paso fácil. Simplemente ingrese el estado que regirá su nota (préstamo). Esto es particularmente importante debido a las tasas de usura que difieren según el estado. Debe indicarse el estado de la persona o empresa que presta el dinero (el prestamista). En este ejemplo, el prestamista reside en Nueva York, por lo tanto, se ingresó el estado de Nueva York.,

![]()

Paso 6 – Firmas

El prestamista, prestatario, y un testigo debe venir todos juntos cuando llega el momento de firmar la nota. Si sucede que hay un co-firmante, notifique a esa persona que esté presente también. Cada persona debe firmar, fechar e imprimir su nombre en presencia del testigo.

Deja una respuesta