el «ratio deuda-ingreso» o «ratio DTI» como se le conoce en la industria hipotecaria, es la forma en que un banco o prestamista determina lo que puede permitirse en el camino de un pago hipotecario.

dividiendo todas sus obligaciones mensuales (incluido el pago de vivienda propuesto) por su ingreso mensual bruto, obtienen un porcentaje. Esta cifra clave se conoce como su DTI, y debe caer bajo un cierto número para calificar para una hipoteca.,

la proporción máxima de deuda a ingresos variará según el prestamista hipotecario, el programa de préstamos y el inversor, pero el número generalmente oscila entre el 40-50%.

actualización: gracias a la nueva regla de hipotecas calificadas, la mayoría de las hipotecas tienen un ratio DTI back-end máximo del 43%. Sin embargo, hay una exención temporal para muchos préstamos, pero muchos prestamistas todavía quieren que este número sea inferior al 43%!,

saltar a temas de DTI:

– relaciones de deuda a ingresos Front-End y Back-End

-Max DTI para préstamos conformes

-Max DTI Ratio para préstamos FHA

– Max DTI Ratio para préstamos VA

– Max DTI Ratio Para Préstamos USDA

– Cómo calcular en la relación deuda– ingreso

– ¿qué no está incluido en su DTI

– ¿Qué es una buena relación deuda-ingreso?,

– ingreso declarado para evitar problemas de relación deuda-ingreso

– tasa de calificación para la relación deuda-ingreso

veamos un ejemplo básico de la relación deuda-ingreso:

en este ejemplo, su relación deuda-ingreso sería 35% ($3,500/$10,000). Bastante simple, ¿verdad?

bueno, antes de que pienses que has terminado de calcular tu DTI, debes saber que la relación deuda-ingreso entra en mayor detalle y viene con dos porcentajes separados.,

uno para todas sus obligaciones mensuales divididas por su ingreso mensual bruto (ratio DTI back-end), y uno solo para su gasto mensual de vivienda propuesto (incluyendo impuestos y seguro) dividido por ingresos (ratio DTI front-end).,

relaciones de deuda a ingresos de Front-End y Back-End

- En realidad hay dos relaciones DTI

- Una para el front-end (su pago de vivienda propuesto)

- y otra para el back-end (que incluye todas las deudas mensuales)

- algunos prestamistas pueden requerir que se mantenga por debajo de ambos límites

en el ejemplo anterior, si su pago de vivienda mensual propuesto compensa both 2,000 de sus liabilities 3,500 en pasivos mensuales, su ratio DTI Front-End sería del 20%, y su ratio DTI back-end sería del 35%.,

algunos bancos y prestamistas requieren que ambos números caigan por debajo de un cierto porcentaje, aunque el ratio DTI back-end es más importante ya que considera todas sus deudas mensuales, y por lo tanto es más representativo del riesgo que presenta al prestamista.

es posible que vea un requisito de deuda a ingresos de, por ejemplo, 30/45., Usando nuestro mismo ejemplo, su ratio DTI de front-end del 20% para el gasto de vivienda solamente estaría 10% por debajo del límite del 30%, y su ratio DTI de back-end del 35% también tendría una liquidación del 10%, lo que le permite calificar para el programa de préstamos, al menos en lo que respecta a los ingresos.

* si posee otra propiedad con una hipoteca, debe incluirse en la relación DTI de back-end porque no es parte del nuevo préstamo que está solicitando.,

Max DTI para préstamos conformes (Fannie Mae y Freddie Mac)

- El máximo histórico es de 28/36

- Fannie y Freddie permiten hasta un 43% DTI

- Pero pueden llegar hasta un 45-50% con factores compensadores

- Y solo un 36% si se trata de una suscripción manual

«las relaciones son 28/36, lo que significa que su relación front-end no debe exceder el 28%, y su relación back-end no debe exceder el 36%.

sin embargo, esta medida es más conservadora de lo que realmente se puede ver en la práctica hoy en día. Por ejemplo, en el día en que muchos propietarios de casa pusieron 20%., Hoy en día, los pagos iniciales son a menudo solo 3-10%, para darle un poco de perspectiva.

pero, Fannie Mae todavía impone un DTI máximo del 36% Para Préstamos suscritos manualmente, aunque la mayoría de los préstamos se aprueban a través de su sistema de suscripción automatizado llamado Desktop Underwriter (DU).

Y DU permitirán DTIs de hasta el 45% y hasta el 50% con factores compensatorios, como activos abundantes, pago inicial más grande, gran crédito, etc.

En otras palabras, usted puede doblar las reglas un poco Si usted es un buen prestatario de lo contrario., Pero si tiene mal crédito y nada en su cuenta de ahorros, no espere ningún favor en el Departamento de DTI.

para Freddie Mac, los suscriptores deben incluir una explicación escrita que justifique exceder las proporciones 28/36 cuando los archivos se suscriben manualmente. Al igual que Fannie, las proporciones pueden aumentar si el archivo se aprueba a través de la suscripción automatizada.,

Max DTI Proporción de los Préstamos de la FHA

- guía General es max ratios de 31/43

- a Pesar de que puede ser potencialmente mucho mayor

- Basado en los hallazgos de un fichero automatizado de suscribir

- Probablemente el 55% (o incluso más caso por caso)

El max DTI para los préstamos de la FHA depende tanto del prestamista y si es de forma automática o manualmente asegurado. Algunos prestamistas permitirán lo que el AUS (sistema automatizado de Suscripción) permite, aunque algunos prestamistas tienen superposiciones que limitan el DTI a un cierto número, digamos 55%.,

estos límites también se pueden reducir si su puntaje de crédito está por debajo de un cierto umbral, como por debajo de 620, un límite clave de puntaje de crédito.

Para Préstamos suscritos manualmente, los ratios máximos de deuda son 31/43. Sin embargo, para los prestatarios que califican bajo los hogares energéticamente eficientes (eeh) de la FHA, se utilizan «ratios de estiramiento» de 33/45.

estos límites pueden ser aún más altos si el prestatario tiene factores compensatorios, como un gran pago inicial, ahorros acumulados, historial de crédito sólido, potencial para mayores ganancias, un aumento mínimo de los gastos de vivienda (sin choque de pago), y así sucesivamente., ¡Otra razón para construir crédito y ahorrar dinero antes de solicitar una hipoteca!

En resumen, si puede demostrarle al prestamista que es un prestatario más fuerte de lo que permite su alta proporción de DTI, es posible que pueda salirse con la suya. Solo tenga en cuenta que este apetito de riesgo variará según el prestamista hipotecario.

también tenga en cuenta que las primas de seguro hipotecario están incluidas en estas cifras.,

Max DTI, el Ratio de Préstamos VA

- VA los estados 41% es máximo aceptable DTI

- Y el 41% max sin factores compensatorios es probable que el límite

- Posible para ser aprobado con el DTI entre 41-50% con factores compensatorios

- O incluso más en algunos casos, con la excepción

Para los préstamos del VA, el mismo automatizado/manual de UW reglas que se aplican. Si obtiene una aprobación AUS, la proporción máxima de DTI puede ser bastante alta.

sin embargo, si se suscribe manualmente, la relación máxima de deuda a ingresos es del 41% (back-end)., No hay requisito de ratio de deuda inicial para préstamos VA.

de nuevo, al igual que con los préstamos FHA, si tiene factores de compensación y el prestamista lo permite, puede superar el umbral del 41% y disfrutar de límites DTI más altos.

específicamente, si su ingreso residual es del 120% del límite aceptable para su geografía, el límite DTI del 41% puede ser excedido, siempre y cuando el prestamista le dé el visto bueno.

En otras palabras, la mayoría de estos límites no están establecidos en piedra, asumiendo que eres un prestatario sólido de lo contrario.,

Ratio DTI máximo para préstamos USDA

- Generalmente establecido en 29/41 max

- Pero la suscripción automatizada puede permitir límites más altos

- tales como 32/44 max con factores compensadores

- Y núcleos de crédito mínimos de 680

Para Préstamos USDA, los ratios DTI máximos se establecen en 29/41. Sin embargo, si el préstamo se aprueba a través del sistema de Suscripción garantizada (GUS), estas proporciones pueden superarse un poco, similar a los préstamos FHA/VA. Si el préstamo se suscribe manualmente, los límites pueden ser excedidos si el préstamo es elegible para una exención de ratio de deuda.,

En resumen, si tiene un puntaje de crédito de 680 o más, un historial laboral sólido y el potencial de aumentar las ganancias en el futuro, puede obtener la aprobación para un préstamo del USDA con índices de calificación más altos. Pero siguen siendo muy estrictos.,

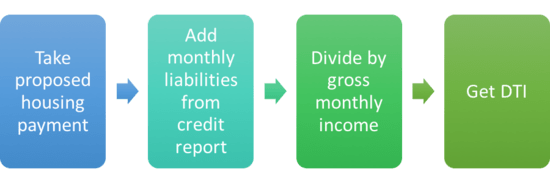

cómo calcular su Ratio de DTI

- tome su ingreso mensual bruto

- y divídalo por su pago de vivienda propuesto

- Y luego su pago de vivienda propuesto y pasivos mensuales

- Para obtener ambos ratios de deuda

Si desea averiguar su ratio de deuda a ingresos, simplemente tome su ingreso anual bruto promedio basado en sus dos últimas declaraciones de impuestos y divídalo por 12 (meses).

entonces, si usted hizo un promedio de 1 100,000 brutos (antes de impuestos) cada año durante los últimos dos años, eso equivaldría a 8 8,333 por mes en ingresos.,

a continuación, agregue todas sus obligaciones mensuales y su pago de vivienda propuesto (incluidos impuestos, seguro, HOA si corresponde) y divida ese total entre sus ingresos mensuales y listo.

para ese pago de vivienda propuesto, puede usar mi calculadora de pago de hipoteca para obtener el pago P&I. Luego reúna el seguro, los impuestos y otros costos de cada fuente para obtener una estimación precisa.

Cuando digo pasivos, me refiero a todos los pagos mínimos que aparecen en su informe de crédito., Las facturas que no aparecen en su informe de crédito generalmente no se cuentan en su relación deuda-ingresos porque no están relacionadas con el crédito ni documentadas.

por ejemplo, las primas de seguro de salud, una factura de teléfono celular, una factura de cable, una factura de jardinería, una membresía de gimnasio o un servicio de piscina pueden no figurar en su DTI. Esto es algo bueno si te estás acercando.

tenga en cuenta que necesitará un informe de crédito gratuito para ver con precisión cuáles son todos sus pagos mensuales. Afortunadamente, estos son muy fáciles de conseguir en estos días.,

Un informe de crédito le mostrará cuál es su pago mínimo o mensual para cada tradeline listada, lo que facilita su suma.,

costos mensuales típicos incluidos en la relación deuda-ingresos:

- pagos con tarjeta de crédito

- préstamos estudiantiles

- préstamos/arrendamientos de automóviles

- préstamos personales

- pensión alimenticia

- manutención de los hijos

- préstamos hipotecarios y préstamos sobre el valor acumulado de la vivienda en otras propiedades que usted posee

- costos de vivienda en la propiedad cuotas hoa

todo lo anterior cuenta contra sus ingresos, por lo que si puede eliminar o reducir estas deudas, sus ingresos irán más allá en términos de lo que puede pagar.,

cuando se trata de plástico, se considerará el pago mínimo con tarjeta de crédito que figura en su informe de crédito. Razón de más para solicitar una hipoteca cuando todas sus tarjetas de crédito están pagadas, sin nuevos cargos, si es práctico.

algunos bancos y prestamistas permiten que las tarjetas de crédito a plazos, como las emitidas por American Express, sean excluidas de la relación deuda-ingreso, ya que a menudo representan miles de dólares al mes, y es probable que se paguen mensualmente por completo.,

lo que no está incluido en su DTI

- primas de seguro de automóvil

- primas de seguro de salud

- facturas de teléfono celular

- facturas de Cable

- facturas de jardinería

- facturas de limpieza de piscinas

- Servicio de limpieza y así sucesivamente

al mismo tiempo, muchos artículos no están incluidos en su relación deuda-ingresos. Los ejemplos incluyen seguro de automóvil, seguro de salud y varios gastos mensuales como facturas de teléfono celular y facturas de cable.

además, cosas como una factura mensual de limpieza de piscinas o una factura de jardinería probablemente no se incluirán.,

esto no es algo seguro, pero generalmente este tipo de cosas no está incluido en su relación deuda-ingreso, aunque ya podría estar incluido porque los límites de DTI asumen que tiene estos otros gastos.

Es por eso que los prestamistas no permiten ratios DTI de hasta el 100% – hay un gran búfer para dar cuenta de estos gastos diarios en los que todos incurrimos.

de todos modos, asumamos que tiene liabilities 1,000 en pasivos mensuales en su informe de crédito gracias a algunas tarjetas de crédito y un préstamo de automóvil, y un pago de vivienda propuesto de 2 2,000, incluidos el seguro y los impuestos., Si combinamos esas dos cifras, obtenemos 3 3,000.

ahora simplemente tome esos debt 3,000 en deuda mensual y divídalos por nuestra cifra original de ingresos mensuales de 8 8,333. Eso nos da una relación deuda / ingreso del 36%. Este número está por debajo del máximo y debería ser suficiente para obtener una hipoteca, siempre y cuando califique de otra manera.

Por cierto, la relación deuda / ingreso inicial sería del 24%, que es de $2,000 dividido por 8 8,333.

la relación deuda-ingreso es una excelente manera de averiguar cuánta casa puede pagar, así como el pago máximo de la hipoteca para el que califica., Simplemente agregue todas sus responsabilidades y su pago hipotecario propuesto más impuestos y seguro para ver qué tipo de préstamo puede tomar.

obviamente, tendrá que echar un vistazo a las tasas hipotecarias actuales y luego conectar el monto de su préstamo en una calculadora de hipotecas para encontrar el pago propuesto, y luego hacer todo lo posible para calcular el seguro y los impuestos.

si desea crédito adicional, Obtenga cotizaciones de seguros desde el principio y visite el sitio web de su asesor fiscal para afinar esos números.,

probablemente querrá errar por el lado de la precaución y redondear todo, incluida la tasa hipotecaria, para asegurarse de que no está calculando su DTI demasiado liberalmente.

¿Qué es una buena relación deuda-ingreso?

- cuanto menor sea mejor

- Que es lo contrario de la puntuación de crédito

- Pero mientras esté por debajo del máximo

- no debería afectar su solicitud de préstamo hipotecario

a diferencia de una puntuación de crédito, donde más alta es mejor, una buena relación deuda-ingresos para una hipoteca es una que es baja.,

si está sopesando la pregunta de alquiler vs compra y / o está buscando propiedades para comprar, definitivamente debe conocer su relación DTI con mucha anticipación para ajustar su búsqueda.

pero al igual que las puntuaciones de crédito, que dejan de beneficiarte a un cierto nivel, hay un punto en el que no importa qué tan bajo sea tu DTI.

realmente, solo quieres / necesitas que esté por debajo de los umbrales clave enumerados anteriormente. Mientras estés por debajo de esos números, estás » bien.,»

así que solo concéntrese en estar por debajo de los ratios máximos y tendrá una buena oportunidad de obtener la aprobación para una hipoteca, asumiendo que cumple con los otros criterios de calificación para cosas como historial de crédito, activos, etc.

como se señaló, es bueno tener un amortiguador en caso de que las tasas hipotecarias aumenten desde la solicitud hasta la financiación, o si alguna deuda mensual se omitió o se subestimó por error.

consejo: si su DTI es demasiado alto, es posible que pueda bajarlo poniendo más dinero y/o comprando su tasa de interés, lo que reducirá el pago mensual., Así que siempre hay opciones si usted toma un giro equivocado!

ingresos declarados para evitar problemas de relación deuda/ingresos

- Para aquellos que tienen problemas para cumplir con los requisitos de relación DTI

- Un préstamo de ingresos declarado podría ser útil

- Pero esperar una tasa de interés más alta como resultado

- y estar preparado para documentar una cantidad significativa de activos

también es posible ir a la ruta de ingresos declarados si siente que no calificará para el préstamo ingresos por sí solos., Pero a diferencia de los préstamos del mentiroso de principios de la década de 2000, los préstamos declarados de hoy dependen de un estable saludable de activos para compensar cualquier deficiencia de ingresos.

un ejemplo es un préstamo de estado de cuenta bancaria, que calcula los ingresos utilizando el historial de depósitos bancarios durante un cierto período de tiempo. Así que todavía necesita tener mucho dinero en el banco para obtener una hipoteca.

si se encuentra en esta situación, los corredores hipotecarios pueden ser útiles porque trabajan con una variedad de bancos y prestamistas, incluidos los prestamistas especializados. Los grandes bancos minoristas pueden no ser capaces de acomodar a usted.,

antes de la crisis, casi todos los bancos y prestamistas ofrecen préstamos con documentación reducida, como préstamos SIVA (ingresos declarados, activos verificados) y préstamos sin relación (sin ingresos, activos verificados), y muy pocos prestatarios documentaron realmente sus ingresos. Esos días han venido y se han ido.

Muchas personas piensan que los préstamos doc reducidos solo están estirando la verdad, pero también pueden ser útiles para los prestatarios que han aumentado sus ingresos brutos recientemente, o aquellos con calendarios impositivos complicados, generalmente prestatarios autónomos.,

tasa de calificación para la relación deuda-ingresos

- preste atención a la tasa de calificación utilizada por el prestamista

- Que podría diferir de la tasa de nota en el préstamo

- Si solicita una hipoteca de tasa ajustable

- Es posible que deba calificar a una tasa de interés más alta para tener en cuenta los ajustes de tasa futuros

piensa en tu relación deuda-ingresos.,

muchos prestatarios pueden pensar que su tasa inicial o pago mínimo es su tasa de calificación, pero la mayoría de los bancos y prestamistas siempre calificarán al prestatario a una tasa de interés más alta para garantizar que el prestatario pueda manejar una mayor cantidad de deuda en el futuro suponiendo que los pagos aumenten.

por ejemplo, un prestatario puede estar en una hipoteca de tasa ajustable con un pago mensual de solo 1 1,000, pero su pago completamente indexado podría ser un poco más alto, digamos 1 1,500, después de que termine el período fijo.,

para que un banco o prestamista evalúe efectivamente la capacidad del prestatario para manejar la deuda, especialmente una vez que el pago mínimo ya no está disponible para el prestatario, el prestamista debe calificar al prestatario al mayor de los dos pagos.

esto le da al prestamista seguridad y evita que los prestatarios poco calificados obtengan hipotecas que realmente no pueden pagar.

Los prestatarios también deben tener en cuenta que la mayoría de la deuda no se puede pagar para calificar., Si tiene deudas en tarjetas de crédito u otras cuentas renovables y planea pagarlas con su nuevo préstamo, es probable que los pagos mensuales aún se tengan en cuenta en su DTI.

esto evita que un prestatario refinancie su hipoteca o compre una casa nueva y acumule toda su deuda pendiente en la parte superior de la hipoteca, solo para acumular más deuda en esas tarjetas un mes más tarde.

también permite al banco o prestamista obtener una medida real de la capacidad de un prestatario para manejar la deuda., Sin embargo, los prestamistas generalmente permitirán a los prestatarios pagar la deuda a plazos para calificar siempre y cuando tengan suficientes activos verificados.

pero como se mencionó anteriormente, es mejor solicitar una hipoteca cuando no tiene una gran cantidad de deuda pendiente. Aparte de ser capaz de calificar para un monto de préstamo más grande, sus puntajes de crédito probablemente serán más altos como resultado, ¡lo que puede obtener una tasa más baja!

Puede descargar mi calculadora de Ratio deuda-ingreso basada en Excel a continuación para averiguar lo que puede permitirse: Calculadora de Ratio deuda-ingreso., O echa un vistazo a calculadoras de préstamos similares en la web si necesita ayuda con su cálculo DTI. También tengo una calculadora de asequibilidad hipotecaria basada en la web que puede ayudar.

Leer más: ¿califico para una hipoteca?

Deja una respuesta