Az “adósság-bevétel arány” vagy “DTI arány” mint ismert, a jelzálog-ipar, így egy bank, vagy a hitelező határozza meg, amit megengedhet magának egy jelzálog fizetés.

az összes havi kötelezettség (beleértve a javasolt lakásfizetést) elosztásával a bruttó havi jövedelemmel, százalékos arányban jönnek létre. Ez a kulcs szám ismert, mint a DTI, és alá kell esnie egy bizonyos számú ahhoz, hogy a jelzálog.,

a maximális adósság / jövedelem arány a jelzáloghitelező, a hitelprogram és a befektető szerint változik, de a szám általában 40-50% között mozog.

frissítés: az új minősített Jelzálogszabálynak köszönhetően a legtöbb jelzálog maximális back-end DTI aránya 43%. Sok hitel esetében azonban van átmeneti mentesség, de sok hitelező még mindig azt akarja, hogy ez a szám 43% alatt legyen!,

Ugrás DTI témák:

– Front-End Back-End Adósság-Jövedelem Arány

– Max DTI a Megfelelő Hitelek

– Max DTI Aránya FHA Hitelek

– Max DTI Aránya VA Hitelek

– Max DTI Arány az USDA Hitelek

– Hogyan számoljuk ki A DTI Arány

– Mit Tartalmaz az Adósság-Bevétel Arány

– miért Nem Szerepel A DTI

– Milyen a Jó Adósság-Bevétel Arány?,

– Nyilatkozta Jövedelem Elkerülése érdekében Adósság-Bevétel Arány Problémák

– Minősített Arány Adósság-Bevétel Arány

nézzünk egy egyszerű példa az adósság-jövedelem arány:

ebben A példában, az adósság-bevétel arány lenne 35% ($3,500/$10,000). Elég egyszerű, igaz?

nos, mielőtt azt gondolná, hogy befejezte a DTI kiszámítását, tudnia kell, hogy az adósság-jövedelem arány részletesebben megy végbe, és két külön százalékos arányt hoz létre.,

egy az összes havi kötelezettségek osztva a bruttó havi jövedelem (back-end DTI arány), és egy csak a javasolt havi lakhatási költség (beleértve az adókat és a biztosítási) osztva jövedelem (front-end DTI Arány).,

Front-End Back-End Adósság-Jövedelem Arány

- valójában két DTI arányok

- a front-end (a javasolt ház fizetés)

- a másik Pedig a back-end (amely magában foglalja az összes havi tartozást)

- Egyes hitelezők előírhatja, hogy maradjon alul, mind a korlátok

a fenti példában, ha a javasolt havi lakhatási támogatási teszi fel $2,000 a $3,500 havi kötelezettségek, a front-end DTI arány 20% – kal, a back-end DTI arány lenne a 35% – ot.,

egyes bankok és hitelezők megkövetelik, hogy mindkét szám egy bizonyos százalék alá essen, bár a back-end DTI Arány fontosabb, mivel figyelembe veszi az összes havi tartozását, és így jobban reprezentálja a hitelezőnek jelentett kockázatot.

előfordulhat, hogy a 30/45., A mi ugyanezt a példát, a front-end DTI aránya 20%, a lakhatási költség csak 10% lenne alatt a 30% – os határt, a back-end DTI aránya 35% volna az is, hogy 10% – os távolság, amely lehetővé teszi, hogy a jogosult a hitel programot, legalább amennyire jövedelem tekintetében.

* ha más ingatlanja van jelzáloggal, akkor azt be kell vonni a back-end DTI arányba, mert ez nem része az új hitelnek, amelyet kér.,

Max DTI a Megfelelő Hitelek (Fannie Mae, majd Freddie Mac)

- Történelmi max 28/36

- Fannie Freddie lehetővé teszi akár 43% DTI

- De lehet olyan magas, mint 45-50% – os kompenzáló tényezők

- Pedig csak 36% ha egy kézi segítesz

A klasszikus, “ökölszabály” arányok 28/36, vagyis a front-end aránya nem haladhatja meg a 28% – kal, a back-end aránya nem haladhatja meg a 36% – os.

Ez az intézkedés azonban konzervatívabb, mint amit ma a gyakorlatban valójában láthat. Például, vissza a nap sok lakástulajdonosok letette 20%., Ma az előlegek gyakran csak 3-10%, hogy némi perspektívát.

de a Fannie Mae továbbra is 36% – os maximális DTI-t ír elő a kézzel írt hitelek esetében, bár a hitelek többségét a Desktop Underwriter (DU) nevű automatizált jegyzési rendszeren keresztül hagyják jóvá.

és a DU lehetővé teszi a DTI-k számára akár 45% – ot, akár 50% – ot kompenzációs tényezőkkel, például bőséges eszközökkel, nagyobb előlegekkel, nagy hitelekkel stb.

más szóval, akkor hajlítsa meg a szabályokat egy kicsit, ha egy jó hitelfelvevő egyébként., De ha rossz hitele van, és semmi sincs a megtakarítási számláján, ne várjon semmilyen szívességet a DTI osztályon.

Freddie Mac esetén az aláíróknak tartalmazniuk kell egy írásbeli magyarázatot, amely igazolja a 28/36 Arány túllépését, amikor a fájlokat manuálisan írják alá. A Fannie-hez hasonlóan az arányok is magasabbak lehetnek, ha a fájlt automatizált jegyzés útján hagyják jóvá.,

Max DTI Aránya FHA Hitelek

- Általános iránymutatás max arányok 31/43

- Bár potenciálisan sokkal nagyobb

- megállapításai Alapján-a automatizált segítesz

- Potenciálisan olyan magas, mint 55% – os (vagy még magasabb eseti)

A max DTI az FHA hitelek attól függ, mind a hitelező, ha automatikusan vagy manuálisan szűkszavú. Egyes hitelezők lehetővé teszik, amit az AUS (automatizált jegyzési rendszer) lehetővé tesz, bár egyes hitelezők átfedésekkel rendelkeznek, amelyek a DTI-t egy bizonyos számra korlátozzák, mondjuk 55%.,

Ezek a korlátok is csökkenthető, ha a hitel pontszám alatt van egy bizonyos küszöbértéket, mint például az alábbi 620, kulcsfontosságú hitel pontszám cutoff.

a kézzel írt hitelek esetében a maximális adósságráta 31/43. Azonban a hitelfelvevők, akik jogosultak az FHA energiahatékony otthonok (EEH), “stretch arányok” a 33/45 használnak.

Ezek a korlátok még magasabbak lehetnek, ha a hitelfelvevőnek kompenzáló tényezői vannak, például nagy előleg, felhalmozott megtakarítások, szilárd hiteltörténet, megnövekedett jövedelem lehetősége, minimális lakásköltség-növekedés (nincs fizetési sokk) stb., Még egy ok, hogy építsenek hitel, Pénzt takarít meg, mielőtt a jelzálog!

összefoglalva, ha bizonyítani tudja a hitelezőnek, hogy erősebb hitelfelvevő vagy, mint a magas DTI arány, akkor lehet, hogy megúszhatja. Csak vegye figyelembe,hogy ez a kockázati étvágy változhat jelzáloghitelező.

azt is vegye figyelembe, hogy a jelzálog-biztosítási díjak szerepelnek ezekben a számokban.,

Max DTI Aránya VA Hitelek

- VA államok 41% max elfogadható DTI

- 41% max anélkül, kompenzáló tényezők valószínűleg a határ

- Lehetséges, hogy jóvá DTI között 41-50% a kompenzáló tényezők

- Vagy még magasabb bizonyos esetekben kivétel

VA hitelek, ugyanaz automatikus/kézi UW szabályokat kell alkalmazni. Ha AUS jóváhagyást kap, a maximális DTI arány meglehetősen magas lehet.

azonban, ha kézzel írja alá, akkor a maximális adósság-jövedelem arány 41% (back-end)., Nincs front-end adósságráta követelmény VA hitelek.

ismét, mint az FHA hitelek esetében, ha kompenzáló tényezői vannak, és a hitelező ezt lehetővé teszi, akkor meghaladhatja a 41% – os küszöböt, és magasabb DTI korlátokat élvezhet.

kifejezetten, Ha a fennmaradó jövedelme a földrajz elfogadható határértékének 120%-A, akkor a 41% – os DTI határ túlléphető, mindaddig, amíg a hitelező megadja a továbblépést.

más szóval, ezeknek a korlátoknak a többsége nincs kőbe vésve, feltételezve, hogy egyébként megbízható hitelfelvevő vagy.,

Max DTI Ratio for USDA Loans

- általában 29/41 Max

- de az automatizált jegyzés magasabb korlátokat engedélyezhet

- , például 32/44 max kompenzációs tényezőkkel

- és 680

minimális hitelmagokkal az USDA hitelek esetében a max DTI Arány 29/41. Ha azonban a kölcsönt a garantált jegyzési rendszeren (GUS) keresztül hagyják jóvá, ezek az arányok kissé meghaladhatók, hasonlóan az FHA/VA kölcsönökhöz. Ha a kölcsönt kézzel írják alá, a korlátokat túlléphetik, ha a kölcsön adósságráta-mentességre jogosult.,

hosszú történet röviden, ha van egy hitel pontszám 680 vagy magasabb, szilárd foglalkoztatási történelem, valamint a potenciális megnövekedett jövedelem a jövőben, akkor kap jóváhagyott USDA hitel magasabb minősítő arányok. De még mindig elég szigorúak.,

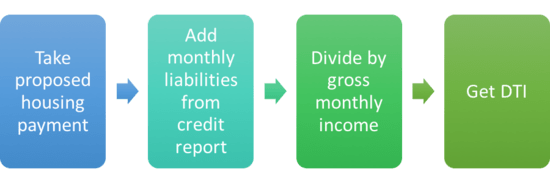

Hogyan kell Kiszámítani A DTI Arány

- Venni a havi bruttó jövedelem

- lehetőséget, Majd oszd el a javasolt ház fizetési

- majd a javasolt ház fizetés havi kötelezettségek

- mindkettő az adósság aránya

Ha szeretné, hogy kitaláljuk, az adósság-jövedelem arány, egyszerűen csak egy átlagos bruttó éves jövedelme alapján az utolsó két adóbevallás oszd 12 (hónap).

tehát, ha az elmúlt két évben átlagosan bruttó 100 000 dollárt (adózás előtt) tett, akkor ez havi jövedelem 8,333 dollárnak felel meg.,

Ezután adja hozzá az összes havi tartozását és a javasolt lakásfizetést (beleértve az adókat, biztosítást, adott esetben HOA-t), és ossza meg ezt az összeget a havi jövedelmével és a voilával.

az, hogy a javasolt lakás fizetés, akkor használja a jelzálog fizetési számológép, hogy a P&I fizetés. Ezután gyűjtsük össze a biztosítási, adók, egyéb költségek minden forrásból a pontos becslést.

amikor azt mondom, kötelezettségek, úgy értem, az összes minimális kifizetések jelennek meg a hitel-jelentés., Azok a számlák, amelyek nem jelennek meg a hiteljelentésben, általában nem számítanak bele az adósság-jövedelem arányba, mert nem hitelekkel kapcsolatosak és/vagy dokumentáltak.

például az egészségbiztosítási díjak, a mobiltelefon-számla, a kábelszámla, a kertészeti számla, a tornaterem tagsága vagy a medence szolgáltatás nem számít bele a DTI-be. Ez jó dolog, ha közel vágod.

ne feledje, hogy szüksége lesz egy ingyenes hiteljelentésre, hogy pontosan megnézze, mi az összes havi kifizetés. Szerencsére ezek nagyon könnyű jönni ezekben a napokban.,

a hiteljelentés megmutatja, hogy mi a minimális vagy havi fizetés minden felsorolt tradeline esetében, ami egyszerűvé teszi azok hozzáadását.,

Tipikus havi költségeket tartalmazza az adósság-jövedelem arány:

- hitelkártyás fizetések

- diákhitel

- auto hitel/lízing

- személyi kölcsönök

- a tartásdíjat

- a gyerektartást

- jelzáloghitelek, valamint home equity hitel egyéb tulajdonságok saját

- a lakhatási költségek, a tárgy ingatlan beleértve a lakásbiztosítás, jelzálog-biztosítás, ingatlan adó, HOA tagdíjat

a fenti gróf ellen a jövedelem, tehát ha megszünteti vagy csökkenti ezeket az adósságokat, a jövedelem menj tovább a tekintetben, hogy mire vagy képes megfizetni.,

amikor a műanyag, a minimális hitelkártya-fizetés szerepel a hitel-jelentés kell tekinteni. Annál is inkább ok arra, hogy jelzálogot kérjen, amikor az összes hitelkártyáját kifizetik, új díjak nélkül, ha praktikus.

egyes bankok és hitelezők lehetővé teszik a részletfizetési (charge) hitelkártyák, például az American Express által kibocsátott hitelkártyák kizárását az adósság-jövedelem arányból, mivel gyakran havonta több ezer dollárt tesznek ki, és valószínűleg teljes havonta fizetnek ki.,

Mi Nem Tartalmazza A DTI

- Autó biztosítási díjak

- – Egészségügyi biztosítási díjak

- mobiltelefon számlákat

- Kábel számlák

- a Kertészkedés számlákat

- Medence tisztító számlák

- a kiszolgálás, stb.

ugyanakkor sok elemeket nem tartalmazza az adósság-bevétel arány. Ilyenek például az autóbiztosítás, az egészségbiztosítás, valamint a különböző havi költségek, például a mobiltelefon-számlák és a kábelszámlák.

továbbá, dolgokat, mint a havi medence tisztító számla vagy kertészeti számlát valószínűleg nem tartalmazza.,

Ez nem egy biztos dolog, de általában ez a fajta cucc nem szerepel az adósság-jövedelem arány, bár lehet, hogy már faktorált, mert a DTI határértékek feltételezik, hogy ezeket a költségeket.

ezért a hitelezők nem teszik lehetővé a 100% – ig terjedő DTI arányokat-van egy nagy puffer, amely figyelembe veszi ezeket a mindennapi költségeket, amelyeket mindannyian vállalunk.

egyébként, tegyük fel ,hogy van $ 1,000 a havi kötelezettségek a hitel-jelentés köszönhetően néhány hitelkártya és egy autó hitel, és a javasolt lakás fizetés $ 2,000, beleértve a biztosítási és adók., Ha ezt a két számot kombináljuk, 3000 dollárt kapunk.

most egyszerűen vegye be ezt a 3000 dolláros havi tartozást, és ossza meg az eredeti 8333 dolláros havi jövedelemadónkkal. Ez ad nekünk egy adósság-jövedelem arány 36%. Ez a szám a maximális érték alatt van, és elegendőnek kell lennie ahhoz, hogy jelzálogot kapjon, mindaddig, amíg másképp jogosult.

egyébként a front-end adósság-jövedelem arány 24% lenne,ami $2,000 osztva $8,333.

az adósság-jövedelem arány egy nagyszerű módja annak, hogy megtudja, mennyi házat engedheti meg magának, valamint a maximális jelzálogfizetés jogosult., Egyszerűen összead minden kötelezettségeit, valamint a javasolt jelzálog fizetés plusz adók és biztosítás, hogy milyen típusú hitel lehet venni.

nyilvánvaló, hogy meg kell, hogy egy gander a jelenlegi jelzálogkamatok, majd dugja be a hitel összegét a jelzálog kalkulátor, hogy megtalálja a javasolt fizetés, majd mindent megtesz, hogy ballpark biztosítás, adók.

ha extra hitelt szeretne, korán szerezzen biztosítási árajánlatokat, majd látogasson el az adóértékelő webhelyére, hogy finomítsa ezeket a számokat.,

akkor valószínűleg szeretne err oldalán óvatosság és kerek mindent, beleértve a Jelzálogkamat, annak biztosítása érdekében, hogy te nem számít a DTI túl liberálisan.

mi a jó adósság / jövedelem arány?

- minél alacsonyabb, annál jobb

- , ami az ellenkezője a hitel pontozás

- de mindaddig, amíg te vagy a max

- ez nem befolyásolja a lakáshitel alkalmazás

ellentétben a hitel pontszám, ahol a magasabb jobb, egy jó adósság-jövedelem arány a jelzálog az egyik, hogy alacsony.,

Ha a bérleti díj vs Vásárlás kérdését mérlegeli és / vagy a megvásárolni kívánt ingatlanokat nézi, akkor feltétlenül előre ismernie kell a DTI arányt a keresés finomhangolásához.

de mint a hitel pontszámok, amelyek egy bizonyos szinten nem részesülnek előnyben, van egy pont, ahol nem számít, mennyire alacsony a DTI.

valójában csak azt akarja / kell, hogy a fent felsorolt kulcsküszöbök alatt legyen. Amíg a számok alatt vagy, “jó vagy.,”

tehát csak összpontosítson arra, hogy a maximális arány alatt legyen, és jó esélye lesz arra, hogy jóváhagyják a jelzálogot, feltételezve, hogy megfelel a többi minősítő kritériumnak olyan dolgokra, mint a hiteltörténet, az eszközök stb.

mint már említettük, jó, ha puffer van abban az esetben, ha a jelzálogkamatok növekednek az alkalmazásról a finanszírozásra, vagy ha bármilyen havi adósságot kihagytak vagy tévesen alábecsültek.

Tipp: Ha a DTI túl magas, akkor lehet, hogy csökkentheti azt azáltal, hogy több pénzt le és / vagy vásárol le a kamatláb, mindkettő csökkenti a havi fizetés., Tehát mindig vannak lehetőségek, ha rossz fordulatot vesz!

Kijelentette, Jövedelem Elkerülése érdekében Adósság-Bevétel Arány Problémák

- azok Számára, akik nehezen találkozó DTI arány követelmények

- Egy meghatározott jövedelem hitel jól jöhet

- De számíts magasabb kamat eredményeként

- legyen felkészült arra, hogy a dokumentum jelentős mennyiségű eszközök

Az is lehetséges, hogy menjen a megállapított jövedelem útvonalat, ha úgy érzed, nem jogosult a hitel alapján a bruttó jövedelem egyedül., De ellentétben a 2000-es évek eleji hitelekkel, a mai bejelentett hitelek egészséges eszközállományra támaszkodnak, hogy ellensúlyozzák a jövedelmi hiányosságokat.

az egyik ilyen példa egy bankszámlakivonat-kölcsön, amely a jövedelmet a bankbetétes előzmények egy bizonyos ideig történő felhasználásával számítja ki. Tehát még mindig sok pénzre van szüksége a bankban, hogy jelzálogot kapjon.

Ha úgy találja magát ebben a helyzetben, jelzálog brókerek hasznos lehet, mert a munka a különböző bankok, hitelezők, beleértve a speciális hitelezők. Lehet, hogy a nagy kiskereskedelmi bankok nem tudják befogadni Önt.,

a válság előtt, nagyjából minden bank és hitelező kínál csökkentett dokumentáció hitelek, mint a SIVA (megállapított jövedelem, ellenőrzött eszközök) hitelek és nincs Arány hitelek (nincs jövedelem, ellenőrzött eszközök), és nagyon kevés hitelfelvevők ténylegesen dokumentált jövedelmük. Azok a napok jöttek-mentek.

Sokan azt hiszik, csökkentett doki hitelek csak nyúlik az igazságot, de ők is jól jöhet a hitelfelvevők, akik nőtt a bruttó jövedelem a közelmúltban, vagy azok a bonyolult adó menetrend, általában önálló hitelfelvevők.,

Minősített Arány Adósság-Bevétel Arány

- figyelni, hogy a minősített használt kamatláb, amelyet a hitelező

- , Amelyek különböznek a megjegyzés arány a hitel

- Ha kell egy állítható kamatozású jelzálog

- lehet, Hogy szükséges, hogy jogosultak a magasabb kamatláb figyelembe a jövőbeli árfolyam kiigazítások

az Egyik legfontosabb dolog, hogy tartsa szem előtt a minősített arány bankok, jelzálog hitelezők használni, hogy dolgozzon ki az adósság-bevétel arány.,

sok hitelfelvevő azt gondolhatja, hogy a kezdő kamatláb vagy a minimális fizetés a minősítő kamatláb, de a legtöbb bank és hitelező mindig jogosult a hitelfelvevő magasabb kamatláb annak biztosítása érdekében, hogy a hitelfelvevő képes kezelni a nagyobb mennyiségű adósság a jövőben feltételezve, hogy a kifizetések emelkednek.

például a hitelfelvevő lehet egy állítható kamatozású jelzálog havi kifizetése csak $1,000, de a teljes indexelt fizetés is elég egy kicsit magasabb, mondjuk $1,500, miután a rögzített időszak véget ér.,

ahhoz, hogy egy bank vagy hitelező hatékonyan felmérje a hitelfelvevő adósságkezelési képességét, különösen akkor, ha a minimális kifizetés már nem áll rendelkezésre a hitelfelvevő számára, a hitelezőnek a hitelfelvevőt a két kifizetés magasabb szintjén kell minősítenie.

Ez biztonságot ad a hitelezőnek, és megakadályozza, hogy az alulképzett hitelfelvevők olyan jelzáloghitelekhez jussanak, amelyeket valójában nem engedhetnek meg maguknak.

a hitelfelvevőknek azt is meg kell jegyezniük, hogy a legtöbb adósságot nem lehet kifizetni a jogosultsághoz., Ha hitelkártya-tartozása vagy más forgó számlája van, és azt tervezi, hogy az új hitelével fizeti ki őket, akkor a havi kifizetéseket valószínűleg továbbra is figyelembe veszik a DTI-ben.

Ez megakadályozza, hogy a hitelfelvevő refinanszírozza a jelzálogot, vagy új otthont vásárol, és a jelzálog tetejére halmozza fel az összes fennálló adósságát, csak azért, hogy egy hónappal később több adósságot gyűjtsön ezekre a kártyákra.

azt is lehetővé teszi a bank vagy a hitelező számára, hogy valódi mércét szerezzen a hitelfelvevő adósságkezelési képességéről., A hitelezők azonban általában lehetővé teszik a hitelfelvevők számára, hogy kifizessék a részlettartozást, amíg elegendő, ellenőrzött eszközük van.

de mint korábban említettük, jobb, ha jelzálogot kér, ha nincs sok fennálló adóssága. Eltekintve attól, hogy nagyobb hitelösszegre jogosult, a hitel pontszámai valószínűleg magasabbak lesznek, ami alacsonyabb kamatlábat eredményezhet!

letöltheti az Excel-alapú adósság-jövedelem arány számológépet az alábbiakban, hogy kitaláljuk, mit engedhet meg magának: adósság-jövedelem arány számológép., Vagy nézd meg a hasonló hitel számológépek az interneten, ha segítségre van szüksége a DTI számítás. Nekem is van egy web – alapú jelzálog megfizethetőség kalkulátor, amely segíthet.

Bővebben: jogosult vagyok-e jelzálogra?

Vélemény, hozzászólás?