Il “rapporto debito / reddito” o “rapporto DTI”, come è noto nel settore dei mutui, è il modo in cui una banca o un creditore determina ciò che si può permettere in termini di pagamento di un mutuo.

Dividendo tutte le tue passività mensili (incluso il pagamento dell’alloggio proposto) per il tuo reddito mensile lordo, ottengono una percentuale. Questa figura chiave è noto come il vostro DTI, e deve rientrare in un certo numero al fine di qualificarsi per un mutuo.,

Il rapporto debito-reddito massimo varierà in base al creditore ipotecario, al programma di prestito e all’investitore, ma il numero varia generalmente tra il 40-50%.

Aggiornamento: Grazie alla nuova regola dei mutui qualificati, la maggior parte dei mutui ha un rapporto DTI di back-end massimo del 43%. Tuttavia, c’è un’esenzione temporanea per molti prestiti, ma molti istituti di credito vogliono ancora che questo numero sia inferiore al 43%!,

Saltare DTI argomenti:

– Front-End e Back-End di Debito-to-Income Ratio

– Max DTI per Conformare Prestiti

– Max DTI Rapporto FHA Prestiti

– Max DTI Rapporto VA Prestiti

– Max DTI Rapporto USDA Prestiti

– Come Calcolare Il DTI Rapporto

– che Cosa è Incluso nel Debito-to-Income Ratio

– che Cosa Non è Incluso nel Tuo DTI

– Che cosa È un Buon Debito-to-Income Ratio?,

– Reddito dichiarato per evitare problemi di rapporto debito / reddito

– Tasso di qualificazione per il rapporto debito / reddito

Diamo un’occhiata a un esempio di base del rapporto debito / reddito:

In questo esempio, il rapporto debito / reddito sarebbe 35% ($3,500/$10,000). Piuttosto semplice, giusto?

Bene, prima di pensare che hai finito di calcolare il tuo DTI, dovresti sapere che il rapporto debito-reddito va più in dettaglio e arriva con due percentuali separate.,

Uno per tutte le vostre passività mensili diviso per il reddito mensile lordo (back-end DTI ratio), e uno solo per la vostra spesa mensile alloggio proposto (comprese le tasse e l’assicurazione) diviso per reddito (front-end DTI ratio).,

Front-End e Back-End di Debito-to-Income Ratio

- Ci sono in realtà due DTI rapporti

- Uno per il front-end (la tua proposta di custodia a pagamento)

- E un altro per il back-end (che include tutte mensile dei debiti)

- Alcuni istituti di credito possono richiedere di rimanere al di sotto di entrambi i limiti

Nell’esempio precedente, se la tua proposta di housing mensile di pagamento compone di 2.000 $di $3.500 mensili passività, front-end DTI rapporto del 20%, e il back-end DTI rapporto sarebbe del 35%.,

Alcune banche e istituti di credito richiedono entrambi i numeri a cadere sotto una certa percentuale, anche se il rapporto DTI back-end è più importante in quanto considera tutti i debiti mensili, ed è quindi più rappresentativo del rischio si presenta al creditore.

È possibile visualizzare un requisito debito-reddito di dire 30/45., Usando il nostro stesso esempio, il tuo rapporto DTI front-end del 20% per la sola spesa abitativa sarebbe del 10% al di sotto del limite del 30%, e il tuo rapporto DTI back-end del 35% avrebbe anche il 10% di liquidazione, permettendoti di qualificarti per il programma di prestito, almeno per quanto riguarda il reddito.

* Se possiedi un’altra proprietà con un mutuo, dovrebbe essere inclusa nel rapporto DTI di back-end perché non fa parte del nuovo prestito per cui stai facendo domanda.,

Max DTI per Conformare Mutui Fannie Mae e Freddie Mac)

- Storico max è 28/36

- Fannie e Freddie di consentire fino a 43% DTI

- Ma può andare come alto come il 45-50% con fattori di compensazione

- E solo il 36% se si tratta di un manuale di sottoscrivere

Il classico, la “regola del pollice”, rapporti sono 28/36, il che significa il vostro front-end rapporto non dovrebbe superare il 28%, e il vostro rapporto non dovrebbe superare il 36%.

Tuttavia, questa misura è più conservativa di quella che si potrebbe effettivamente vedere nella pratica oggi. Ad esempio, nel corso della giornata molti proprietari di abitazione messo giù 20%., Oggi, gli acconti sono spesso solo 3-10%, per darvi qualche prospettiva.

Tuttavia, Fannie Mae impone ancora un DTI massimo del 36% per i prestiti sottoscritti manualmente, sebbene la maggior parte dei prestiti sia approvata tramite il loro sistema di sottoscrizione automatizzato chiamato Desktop Underwriter (DU).

E DU consentiranno DTI fino al 45% e fino al 50% con fattori di compensazione, come risorse abbondanti, maggiori acconti, grande credito, ecc.

In altre parole, puoi piegare un po ‘ le regole se sei un buon mutuatario altrimenti., Ma se hai un cattivo credito e niente nel tuo conto di risparmio, non aspettarti favori nel dipartimento DTI.

Per Freddie Mac, i sottoscrittori devono includere una spiegazione scritta che giustifichi il superamento dei rapporti 28/36 quando i file vengono sottoscritti manualmente. Come Fannie, i rapporti possono andare più alti se il file viene approvato tramite sottoscrizione automatica.,

Max DTI Rapporto FHA Prestiti

- linea guida Generale, max rapporti di 31/43

- anche Se può essere potenzialmente molto superiore

- sulla Base dei risultati di un sistema automatizzato di sottoscrivere

- Potenzialmente 55% (o anche di più, caso per caso)

Il max DTI per FHA prestiti dipende sia il creditore e, se è automaticamente o manualmente sottoscritto. Alcuni istituti di credito permetterà qualunque sia l’AUS (Automated Underwriting System) permette, anche se alcuni istituti di credito hanno sovrapposizioni che limitano il DTI ad un certo numero, diciamo 55%.,

Questi limiti possono anche essere ridotti se il tuo punteggio di credito è inferiore a una certa soglia, ad esempio sotto 620, un taglio chiave del punteggio di credito.

Per i prestiti sottoscritti manualmente, il rapporto debito / pil massimo è 31/43. Tuttavia, per i mutuatari che si qualificano sotto le case ad alta efficienza energetica della FHA (EEH), vengono utilizzati “rapporti di allungamento” di 33/45.

Questi limiti possono essere ancora più alti se il mutuatario ha fattori di compensazione, come un grande acconto, risparmi accumulati, solida storia creditizia, potenziale di aumento dei guadagni, un aumento minimo della spesa abitativa (nessun shock di pagamento) e così via., Ancora un altro motivo per costruire credito e risparmiare denaro prima di applicare per un mutuo!

Per riassumere, se si può dimostrare al creditore che sei un mutuatario più forte che il vostro alto rapporto DTI lascia su, si potrebbe essere in grado di farla franca. Basta notare che questa propensione al rischio varia da creditore ipotecario.

Si noti inoltre che i premi assicurativi ipotecari sono inclusi in queste cifre.,

Max DTI Rapporto VA Prestiti

- VA membri, il 41% è di max accettabile DTI

- E il 41% max, senza fattori di compensazione è probabile che il limite

- Possibile ottenere approvato con DTI tra 41-50% con fattori di compensazione

- O anche di più in alcuni casi, con l’eccezione

Per i prestiti VA, lo stesso automatica/manuale UW si applicano le regole. Se si ottiene un’approvazione AUS, il rapporto massimo DTI può essere piuttosto elevato.

Tuttavia, se è sottoscritto manualmente, il rapporto debito / reddito massimo è del 41% (back-end)., Non vi è alcun requisito front-end rapporto debito / pil per i prestiti VA.

Ancora una volta, come con i prestiti FHA, se si dispone di fattori di compensazione e il creditore lo consente, è possibile superare la soglia del 41% e godere di limiti DTI più elevati.

In particolare, se il vostro reddito residuo è 120% del limite accettabile per la vostra geografia, il limite DTI 41% può essere superato, a patto che il creditore ti dà il via libera.

In altre parole, la maggior parte di questi limiti non è scolpita nella pietra, supponendo che tu sia un mutuatario sano altrimenti.,

Rapporto massimo DTI per prestiti USDA

- Generalmente fissato a 29/41 max

- Ma la sottoscrizione automatizzata può consentire limiti più elevati

- Come 32/44 max con fattori di compensazione

- E nuclei di credito minimi di 680

Per i prestiti USDA, i rapporti massimi DTI sono fissati a 29/41. Tuttavia, se il prestito è approvato tramite il Guaranteed Underwriting System (GUS), questi rapporti possono essere superati in qualche modo, simile ai prestiti FHA/VA. Se il prestito è sottoscritto manualmente, i limiti possono essere superati se prestito è ammissibile per una rinuncia rapporto debito.,

Per farla breve, se hai un punteggio di credito di 680 o superiore, una solida storia occupazionale e il potenziale di aumento dei guadagni in futuro, potresti essere approvato per un prestito USDA con rapporti di qualificazione più elevati. Ma sono ancora piuttosto severi.,

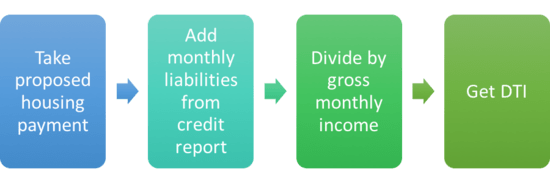

Come Calcolare Il DTI Rapporto

- Prendete il vostro reddito mensile lordo

- E lo si divide per la tua proposta di custodia a pagamento

- E quindi la tua proposta di custodia pagamento e mensile passività

- Per ottenere entrambi i rapporti debito / pil

Se vuoi capire il tuo debito-to-income ratio, basta prendere il vostro lordo medio annuale di reddito, basata sull’ultima due dichiarazioni dei redditi e dividerlo per 12 (mesi).

Quindi, se hai fatto in media gross 100.000 lordi (prima delle imposte) ogni anno negli ultimi due anni, ciò equivarrebbe a income 8.333 al mese di reddito.,

Quindi, sommate tutte le vostre passività mensili e il pagamento dell’alloggio proposto (comprese le tasse, l’assicurazione, l’HOA se applicabile) e dividete il totale per il vostro reddito mensile e voilà.

Per quel pagamento alloggio proposto, è possibile utilizzare il mio calcolatore di pagamento ipotecario per ottenere il P& I pagamento. Quindi raccogliere l’assicurazione, le tasse e altri costi da ciascuna fonte per una stima accurata.

Quando dico passività, intendo tutti i pagamenti minimi che appaiono sul vostro rapporto di credito., Fatture che non vengono visualizzati sul vostro rapporto di credito in genere non sono contati verso il vostro rapporto debito-reddito, perché non sono legati al credito e / o documentati.

Ad esempio, i premi dell’assicurazione sanitaria, una bolletta del telefono cellulare, una bolletta via cavo, una bolletta del giardinaggio, un abbonamento a una palestra o un servizio in piscina potrebbero non figurare nel tuo DTI. Questa è una buona cosa se si sta tagliando vicino.

Tenete a mente che avrete bisogno di un rapporto di credito gratuito per vedere con precisione ciò che tutti i pagamenti mensili sono. Fortunatamente, questi sono molto facili da trovare in questi giorni.,

Un rapporto di credito vi mostrerà che cosa il vostro pagamento minimo o mensile è per ogni tradeline elencato, che lo rende semplice per sommarli.,

Tipico mensili spese incluse nel debito-to-income ratio:

- pagamenti con carta di credito

- i prestiti agli studenti

- auto finanziamento/leasing

- prestiti personali

- alimenti

- supporto di bambino

- mutui casa e prestiti di equità su altri immobili di proprietà

- spese per l’abitazione in oggetto di proprietà, compresi i proprietari di abitazione di assicurazione, assicurazione di ipoteca, tassa di proprietà, HOA

Tutte le precedenti conte contro il vostro reddito, se così si può eliminare o ridurre tali debiti, il reddito di andare ulteriormente in termini di ciò che siete in grado di permettersi.,

Quando si tratta di plastica, verrà considerato il pagamento minimo con carta di credito elencato nel tuo rapporto di credito. Un motivo in più per richiedere un mutuo quando tutte le tue carte di credito sono pagate, senza nuove spese, se pratiche.

Alcune banche e istituti di credito permettono rata (carica) carte di credito come quelle emesse da American Express da escludere dal rapporto debito-reddito come spesso rappresentano migliaia di dollari al mese, e probabilmente ottenere pagato in pieno mensile.,

che Cosa Non è Incluso nel Tuo DTI

- premi per l’assicurazione Auto

- premi dell’assicurazione malattia

- Cellulare bollette

- le bollette via Cavo

- Giardinaggio bollette

- pulizia della Piscina bollette

- servizio di Pulizia e così via

Allo stesso tempo, un sacco di elementi che non sono inclusi nel debito-to-income ratio. Gli esempi includono assicurazione auto, assicurazione sanitaria, e varie spese mensili come bollette del telefono cellulare e bollette via cavo.

Inoltre, cose come una fattura mensile di pulizia della piscina o una fattura di giardinaggio probabilmente non saranno incluse.,

Questa non è una cosa sicura, ma generalmente questo tipo di cose non è incluso nel tuo rapporto debito / reddito, anche se potrebbe già essere preso in considerazione perché i limiti DTI presuppongono che tu abbia queste altre spese.

Ecco perché i creditori non consentono rapporti DTI fino al 100% – c’è un grande buffer per tenere conto di queste spese quotidiane che tutti noi incorriamo.

In ogni caso, supponiamo che hai got 1.000 in passività mensili sul vostro rapporto di credito grazie ad alcune carte di credito e un prestito auto, e un pagamento alloggio proposto di $2.000, tra cui l’assicurazione e le tasse., Se combiniamo queste due cifre, arriviamo a 3 3.000.

Ora basta prendere che debt 3.000 in debito mensile e dividerlo per la nostra cifra di reddito mensile originale di $8.333. Questo ci dà un rapporto debito / reddito del 36%. Questo numero è inferiore al massimo e dovrebbe essere sufficiente per ottenere un mutuo, fino a quando si qualificano altrimenti.

A proposito, il rapporto debito / reddito front-end sarebbe del 24%, che è $2.000 diviso per $8.333.

Il rapporto debito-reddito è un ottimo modo per scoprire quanta casa si può permettere, così come il pagamento massimo del mutuo si qualificano per., Basta aggiungere tutte le passività e il pagamento ipotecario proposto più le tasse e l’assicurazione per vedere che tipo di prestito si può prendere.

Ovviamente, è necessario dare un’occhiata a tassi ipotecari attuali e quindi collegare l’importo del prestito in un calcolatore di ipoteca per scoprire che il pagamento proposto, e poi fare del tuo meglio per ballpark assicurazione e tasse.

Se si desidera un credito extra, ottenere preventivi di assicurazione nella fase iniziale e visitare il sito web del vostro assessore fiscale per mettere a punto quei numeri.,

Probabilmente vorrai sbagliare sul lato della cautela e arrotondare tutto, incluso il tasso ipotecario, per assicurarti di non calcolare troppo liberamente il tuo DTI.

Che cosa è un buon rapporto debito-reddito?

- Più basso è il migliore

- Che è l’opposto del punteggio di credito

- Ma finché sei al di sotto del massimo

- Non dovrebbe influenzare la tua domanda di mutuo per la casa

A differenza di un punteggio di credito, dove più alto è meglio, un buon rapporto debito-reddito per un mutuo è,

Se stai valutando la domanda rent vs buy e/o stai guardando le proprietà da acquistare, dovresti assolutamente conoscere il tuo rapporto DTI con largo anticipo per perfezionare la tua ricerca.

Ma come i punteggi di credito, che smettono di beneficiarti a un certo livello, c’è un punto in cui non importa quanto sia basso il tuo DTI.

In realtà, vuoi solo / hai bisogno che sia al di sotto delle soglie chiave elencate sopra. Finché sei al di sotto di quei numeri, sei “buono.,”

Quindi concentrati solo sull’essere al di sotto dei rapporti massimi e avrai un buon tiro per ottenere l’approvazione per un mutuo, supponendo che tu soddisfi gli altri criteri di qualificazione per cose come la storia del credito, le attività e così via.

Come notato, è bello avere un buffer nel caso in cui i tassi ipotecari aumentino dall’applicazione al finanziamento, o se qualsiasi debito mensile è stato lasciato fuori o sottovalutato per errore.

Suggerimento: Se il tuo DTI è troppo alto, potresti essere in grado di abbassarlo mettendo più soldi e/o comprando il tasso di interesse, entrambi i quali ridurranno il pagamento mensile., Quindi ci sono sempre opzioni se si prende una svolta sbagliata!

Reddito Dichiarato per Evitare di Debito-to-Income Ratio Problemi

- Per coloro che hanno problemi di riunione DTI rapporto di requisiti

- Un reddito dichiarato di prestito potrebbe tornare utile

- Ma si aspettano un tasso di interesse più elevato come risultato

- Ed essere pronti a documentare una quantità significativa di attività

È anche possibile fare il reddito dichiarato rotta se pensi di non qualificarsi per il prestito basato sul tuo reddito lordo da solo., Ma a differenza dei prestiti del bugiardo dei primi anni 2000, i prestiti dichiarati oggi si basano su una sana stabilità delle attività per compensare eventuali carenze di reddito.

Uno di questi esempi è un prestito di estratto conto bancario, che calcola il reddito utilizzando la cronologia dei depositi bancari per un certo periodo di tempo. Quindi è ancora necessario avere un sacco di soldi in banca per ottenere un mutuo.

Se vi trovate in questa situazione, mediatori ipotecari possono essere utili perché lavorano con una varietà di banche e istituti di credito, tra cui istituti di credito specializzati. Le grandi banche al dettaglio potrebbero non essere in grado di ospitarti.,

Prima della crisi, praticamente ogni banca e prestatore offrono prestiti di documentazione ridotti come SIVA (reddito dichiarato, attività verificate) prestiti e nessun rapporto prestiti (nessun reddito, attività verificate), e pochissimi mutuatari effettivamente documentato il loro reddito. Quei giorni sono venuti e andati.

Molte persone pensano prestiti ridotti-doc sono solo allungando la verità, ma possono anche tornare utile per i mutuatari che hanno aumentato il loro reddito lordo di recente, o quelli con orari fiscali complicati, di solito mutuatari autonomi.,

di Qualificazione Tasso di Debito-to-Income Ratio

- Prestare attenzione alla qualificazione tasso utilizzato dal creditore

- Che potrebbe differire da notare che il tasso di prestito

- Se si applica per un regolabile-mutuo a tasso

- potrebbe essere necessario per qualificarsi a un tasso di interesse più elevato per conto per i futuri aggiustamenti del tasso

Una cosa importante da tenere a mente è la qualificazione tasso di banche e istituti di credito ipotecario e venire con il vostro debito-to-income ratio.,

Molti mutuatari possono pensare che il loro tasso di partenza o il pagamento minimo è il loro tasso di qualificazione, ma la maggior parte delle banche e istituti di credito sarà sempre qualificare il mutuatario ad un tasso di interesse più elevato per garantire il mutuatario in grado di gestire una maggiore quantità di debito in futuro assumendo pagamenti aumento.

Ad esempio, un mutuatario può essere in un mutuo a tasso variabile con un pagamento mensile di soli $1.000, ma il loro pagamento completamente indicizzato potrebbe essere un po ‘ più alto, diciamo $1.500, dopo il termine del periodo fisso.,

Per una banca o un creditore per valutare efficacemente la capacità del mutuatario di gestire il debito, soprattutto una volta che il pagamento minimo non è più disponibile per il mutuatario, il creditore deve qualificare il mutuatario al più alto dei due pagamenti.

Questo dà la sicurezza del creditore e impedisce ai mutuatari sotto-qualificati di mettere le mani sui mutui che non possono davvero permettersi.

I mutuatari dovrebbero anche notare che la maggior parte del debito non può essere pagato per qualificarsi., Se si dispone di debito su carte di credito o altri conti revolving e prevede di pagare con il vostro nuovo prestito, i pagamenti mensili sarà probabilmente ancora essere presi in considerazione nel vostro DTI.

Questo impedisce un mutuatario di rifinanziamento loro mutuo o l’acquisto di una nuova casa e accumulando tutto il loro debito in sospeso sulla parte superiore del mutuo, solo per accumulare più debito su quelle carte un mese più tardi.

Consente inoltre alla banca o al creditore di ottenere una vera misura della capacità del mutuatario di gestire il debito., Tuttavia, i creditori di solito consentono ai mutuatari di pagare il debito rateale per qualificarsi fintanto che hanno beni sufficienti e verificati.

Ma come accennato in precedenza, è meglio applicare per un mutuo quando non si dispone di un sacco di debito in sospeso. Oltre a essere in grado di qualificarsi per un importo di prestito più grande, i punteggi di credito sarà probabilmente più alto di conseguenza, che si può atterrare un tasso più basso!

È possibile scaricare il mio calcolatore di rapporto debito-reddito basato su Excel qui sotto per capire cosa puoi permetterti: Calcolatore di rapporto debito-reddito., O controllare calcolatrici prestito simili sul web se hai bisogno di aiuto con il calcolo DTI. Ho anche un calcolatore di convenienza ipotecaria web-based che può aiutare.

Per saperne di più: Mi qualifico per un mutuo?

Lascia un commento