weksel, czyli „obietnica zapłaty”, to notatka, która zawiera szczegóły dotyczące pieniędzy pożyczonych od pożyczkodawcy i struktury spłaty. Dokument obciąża kredytobiorcę odpowiedzialnością za zwrot pieniędzy (wraz z ewentualnymi odsetkami). Istnieją 2 rodzaje weksli, zabezpieczonych i niezabezpieczonych. Zabezpieczona Nota to umowa na pożyczone pieniądze z warunkiem, że jeśli nie zostanie zwrócona pożyczkodawcy, wówczas zabezpieczenie, które jest zwykle aktywem lub nieruchomością, jest przekazywane pożyczkodawcy., W związku z tym notatka niezabezpieczona jest umową na pożyczone pieniądze, chociaż nie ma żadnych aktywów ani nieruchomości wymienionych jako zabezpieczenie, jeśli notatka zostanie niezapłacona.

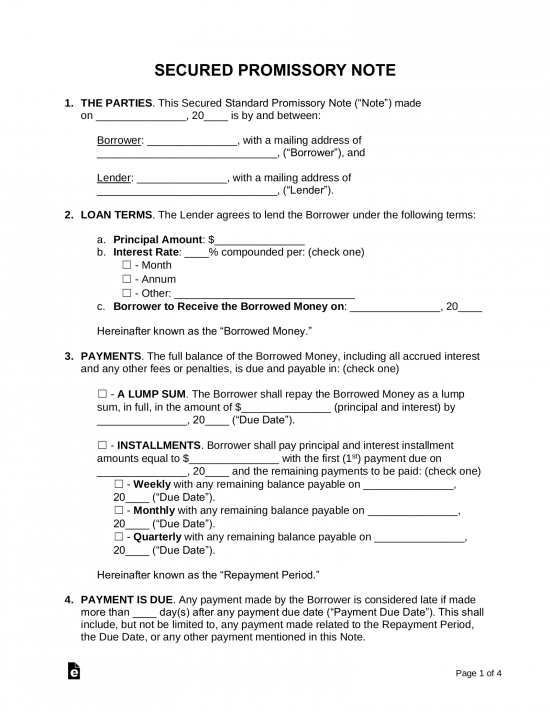

weksel zabezpieczony – dla zaciągnięcia kredytu pieniężnego z majątkiem o wartości „zabezpieczającej” pożyczoną kwotę np. pojazd lub dom. Jeśli pożyczkobiorca nie zwróci kwoty w terminie sugerowanym kredytodawca będzie miał prawo do uzyskania własności pożyczkobiorcy.

weksel zabezpieczony – dla zaciągnięcia kredytu pieniężnego z majątkiem o wartości „zabezpieczającej” pożyczoną kwotę np. pojazd lub dom. Jeśli pożyczkobiorca nie zwróci kwoty w terminie sugerowanym kredytodawca będzie miał prawo do uzyskania własności pożyczkobiorcy.

Pobierz: Adobe PDF, MS Word (.,docx), OpenDocument

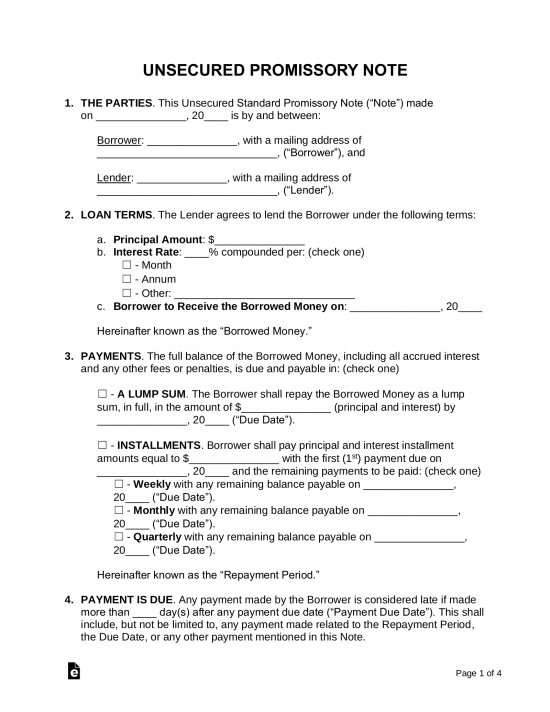

niezabezpieczony weksel – nie pozwala pożyczkodawcy zabezpieczyć składnika aktywów za pożyczone pieniądze. Oznacza to, że jeśli płatność nie zostanie dokonana przez kredytobiorcę, pożyczkodawca musiałby złożyć wniosek w sądzie ds. drobnych roszczeń lub w innych procesach prawnych.

niezabezpieczony weksel – nie pozwala pożyczkodawcy zabezpieczyć składnika aktywów za pożyczone pieniądze. Oznacza to, że jeśli płatność nie zostanie dokonana przez kredytobiorcę, pożyczkodawca musiałby złożyć wniosek w sądzie ds. drobnych roszczeń lub w innych procesach prawnych.

Pobierz: Adobe PDF, MS Word (.,>

powiązane formularze (2)

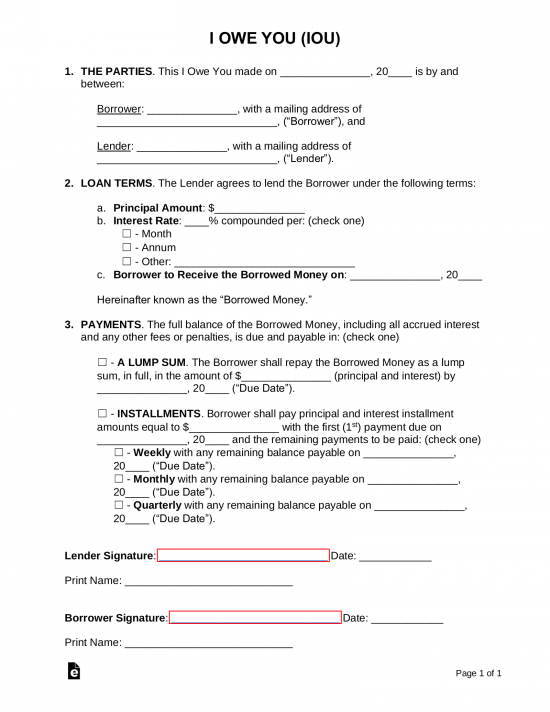

jestem ci winien (IOU) – pokwitowanie uznanie długu, który jest należny bez harmonogramu płatności.,

jestem ci winien (IOU) – pokwitowanie uznanie długu, który jest należny bez harmonogramu płatności.,

Pobierz: Adobe PDF

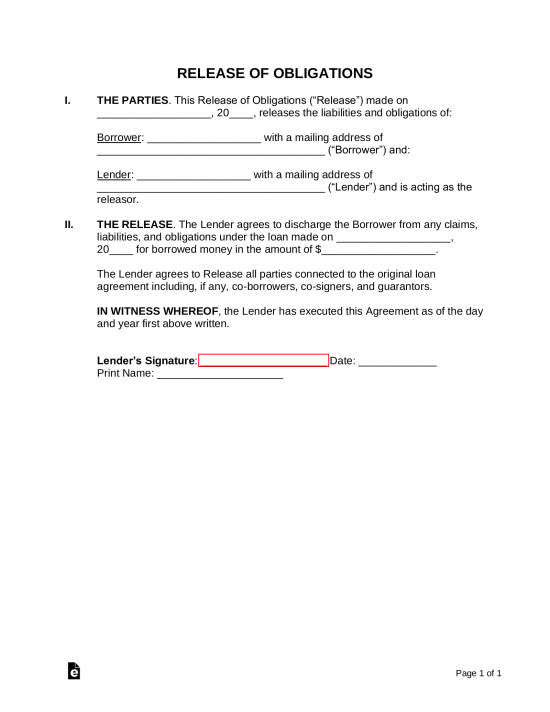

formularz zwolnienia pożyczki – gdy Nota została w całości opłacona, pożyczkodawca powinien zwolnić pożyczkobiorcę ze wszystkich zobowiązań, autoryzując formularz zwolnienia.

formularz zwolnienia pożyczki – gdy Nota została w całości opłacona, pożyczkodawca powinien zwolnić pożyczkobiorcę ze wszystkich zobowiązań, autoryzując formularz zwolnienia.

Pobierz: Adobe PDF, MS Word (.docx), OpenDocument

spis treści

- weksle: według typu (2)

- weksle: według stanu

- formy pokrewne

- co to jest weksel?,

- Tworzenie weksla

- Jak obliczyć

- kluczowe terminy& klauzule

- prawo lichwiarskie (procentowe stopy procentowe) – według stanu

- Jak napisać

Co to jest weksel?

weksle to umowa typu zrób to sam, którą wypełniasz, aby „obiecać” płatność osobie fizycznej lub bankowi w określonym terminie. To coś w rodzaju bardziej szczegółowego i prawnie wiążącego IOU. Są one ważne dla pociągnięcia kredytobiorcy do odpowiedzialności za spłatę pożyczki od prywatnego inwestora lub banku., Są one również przydatne do prowadzenia udokumentowanej ewidencji pożyczki dla wszystkich zaangażowanych stron oraz do celów podatkowych.

Tworzenie weksla

weksel jest prawnie wiążącym dokumentem, dlatego warto chcieć zrobić to dobrze za pierwszym razem. W przeciwieństwie do większości kontraktów, weksle nie są zazwyczaj długie i skomplikowane, a raczej krótkie i proste. Dlatego pożyczkodawca i kredytobiorca niekoniecznie potrzebują wiedzy prawnej, aby móc wypełnić jeden w.

ponieważ dostarczamy Ci formularze, wszystko, co musisz zrobić, to wypełnić puste pola., Oto nasz szybki i prosty przewodnik, jak przygotować weksel w ciągu kilku minut:

Krok 1 – uzgodnij Warunki

zanim obie strony usiądą, aby napisać umowę, należy ustnie uzgodnić:

- kwota ($) – kwota pożyczki.

- stopa procentowa – czyli opłata za pożyczenie pieniędzy (zobacz Jak obliczyć). Pamiętaj, aby sprawdzić przepisy dotyczące stóp procentowych w Twoim stanie (lub”Stopa lichwy”). Wszystkie stany mają maksymalną kwotę odsetek, którą pożyczkodawca może naliczyć.,

- opłata za opóźnienie – w przypadku, gdy będą kary za opóźnienie w płatności.

- zabezpieczenie-przedmioty takie jak pojazdy lub druga hipoteka na dom jest zapewniona, jeśli pożyczone pieniądze nie zostaną zwrócone przez kredytobiorcę. Ma to na celu zapewnienie pożyczkodawcy, że ich pieniądze zostaną zwrócone w gotówce lub aktywach.

- warunki spłaty-czy płatności będą dokonywane przyrostowo czy ryczałtowo?

- Klauzula domyślna-podaj warunki w przypadku, gdy pieniądze nie zostaną zwrócone przez kredytobiorcę.,

- Współsygnatariusz – jeżeli kredytobiorca nie jest w stanie finansowo zaciągnąć pożyczki, należy wskazać drugą osobę, która spłaci pożyczkę, jeżeli kredytobiorca nie może tego zrobić samodzielnie.

Krok 2 – Uruchom raport kredytowy

To jest zawsze dobry pomysł, aby uruchomić raport kredytowy na każdy potencjalny kredytobiorca, ponieważ mogą one mieć zaległe długi bez wiedzy do ciebie. Zwłaszcza jeśli dług jest związany z podatkiem skarbowym lub alimentami, będzie miał pierwszeństwo przed tym wekslem. Dlatego konieczne jest, aby Raport kredytowy jest uruchamiany przed podjęciem jakiegokolwiek rodzaju umowy.,

agencje raportujące – dobrym pomysłem jest skorzystanie z Experian, który jest bezpłatny dla pożyczkodawcy i obciąża pożyczkobiorcę kwotą 14,95 USD. Experian jest znany jako najbardziej wrażliwa Agencja kredytowa Zwykle zapewniająca najniższy wynik z 3 biur kredytowych (Experian, Equifax i TransUnion).

formularz autoryzacyjny – aby uruchomić cudzy kredyt, musisz uzyskać pisemną zgodę prawną.,

Krok 3 – Bezpieczeństwo i Współsygnaty

Jeśli w raporcie kredytowym pojawiają się czerwone flagi, pożyczkodawca może chcieć, aby pożyczkobiorca dodał zabezpieczenie lub Współsygnata do notatki. Typowe rodzaje zabezpieczeń obejmują pojazdy silnikowe, nieruchomości (dostarczane jako 1. lub 2. kredyt hipoteczny) lub wszelkiego rodzaju cenne aktywa.

oznaczałoby to, że w przypadku, gdy kredytobiorca nie spłaci środków, pożyczkodawca będzie mógł uzyskać pełną własność zabezpieczenia umieszczonego w nocie., W przypadku współsygnatariusza będzie on odpowiedzialny za PEŁNĄ KWOTĘ należnych pieniędzy wraz z wszelkimi karami lub opłatami za zwłokę.

Krok 4 – napisanie weksla

Po uzgodnieniu głównych warunków weksla pożyczkodawca i pożyczkobiorca powinni zebrać się w celu autoryzacji formalnej umowy. Instrukcje dotyczące wypełniania dokumentu wiersz po wierszu znajdują się w sekcji Jak pisać.

podpisywanie – pieniądze powinny wymieniać ręce po podpisaniu. Nie jest wymagane, aby świadek podpisał formularz, ale jest zalecane., W przypadku nadmiernych kwot (ponad $10,000) zaleca się notariusza.

Krok 5 – zwrot pożyczonych pieniędzy

kredytobiorca powinien zwrócić pożyczone pieniądze na czas i zgodnie z notatką. Jeśli nie, opłaty mogą być stosowane do salda ogólnego. Gdy wszystkie pieniądze zostaną w pełni spłacone pożyczkodawcy, tworzony jest formularz zwolnienia pożyczki, który zwalnia pożyczkobiorcę z wszelkich zobowiązań wynikających z noty.

Jeśli płatność jest opóźniona-jeśli płatność jest opóźniona, pożyczkodawca powinien wystawić żądanie., Jest to formularz, który informuje kredytobiorcę o warunkach określonych w wekslu, takich jak kara za zwłokę w płatnościach, a także o tym, ile czasu ma, zanim popadnie w zwłokę.

Jeśli pożyczone pieniądze nie są nigdy wypłacane – jeśli pożyczkobiorca nie wywiązuje się z zobowiązania, pożyczkodawca może pobierać, minimalizując koszty, szukając środków przez Sąd ds. drobnych roszczeń (drobne roszczenia są zwykle ograniczone do wartości 10 000 USD lub mniej, należy sprawdzić prawo w swojej jurysdykcji)., Jeżeli w notatce złożono zabezpieczenie, nieruchomość lub składnik aktywów należy przekazać kredytobiorcy zgodnie z notatką. W przeciwnym razie, działania prawne będzie najprawdopodobniej konieczne dla pieniędzy należnych w wartości ponad $10,000.

Jak obliczyć

ważne jest ułożenie wszystkich liczb w wekslu, aby nie było nieporozumień między tobą a beneficjentem. Ostateczna całkowita wypłata, całkowite odsetki i płatności miesięczne to wszystkie rzeczy, które musisz uwzględnić., Aby je obliczyć, musisz znać zasadę wypożyczania, długość okresu spłaty i roczną stopę procentową. Oto formuły, których możesz użyć.

Obliczanie całkowitej kwoty należnych odsetek

pożyczonych pieniędzy pomnożonych przez roczną stopę procentową = całkowita kwota należnych odsetek

(Jeśli płatność jest miesięczna lub kwartalna, podziel powyższą kwotę przez ułamek roku, jaki zajmie spłata pożyczki. Przykład: płatność należna w ciągu 3 miesięcy wymagałaby podzielenia sumy przez 4, ponieważ jest to tylko czwarta część roku.,)

przykład – powiedzmy, że chciałem pożyczyć 1000 usd na 3 miesiące przy oprocentowaniu 10%:

najpierw chciałbym obliczyć stopę procentową w ciągu roku, która wynosiłaby 100 USD (1000 USD razy 10%). Następnie podzieliłbym kwotę $100 przez 4 (ponieważ są 4, 3-miesięczne okresy w roku) i doszedłbym do $25 jako całkowite odsetki należne, które musiałbym zapłacić w ciągu 3 miesięcy za pożyczenie $1,000. Ostateczna kwota płatności będzie $1,025.,

Obliczanie ostatecznej kwoty płatności

pożyczone pieniądze plus należne odsetki = ostateczna kwota płatności

przykład – powiedzmy, że chciałem pożyczyć 1000 usd na 3 miesiące przy oprocentowaniu 10%:

najpierw chciałbym obliczyć stopę procentową w ciągu roku, która wynosiłaby 100 USD (1000 USD razy 10%). Następnie podzieliłbym kwotę $100 przez 4 (ponieważ są 4, 3-miesięczne okresy w roku) i doszedłbym do $25 jako całkowite odsetki należne, które musiałbym zapłacić w ciągu 3 miesięcy za pożyczenie $1,000. Ostateczna kwota płatności będzie $1,025.,

Obliczanie miesięcznej kwoty płatności

(pożyczone pieniądze plus całkowite należne odsetki) podzielone przez liczbę miesięcy = miesięczne płatności

przykład – powiedzmy, że chciałem pożyczyć 1000 usd na 3 miesiące przy oprocentowaniu 10%:

najpierw chciałbym obliczyć stopę procentową w ciągu roku, która wynosiłaby 100 USD (1000 USD razy 10%). Następnie podzieliłbym kwotę $100 przez 4 (ponieważ są 4, 3-miesięczne okresy w roku) i doszedłbym do $25 jako całkowite odsetki należne. Następnie dodamy pożyczone pieniądze w wysokości 1000 dolarów do 25 dolarów należnych odsetek, które równa się 1025 dolarów., Ponieważ są 3 miesiące podzielilibyśmy $1,025 przez 3, a miesięczna kwota płatności byłaby równa $341.67.

stawki lichwiarskie& prawo według stanu

znane również jako maksymalna stopa procentowa, którą pożyczkodawca może naliczyć. Ważne jest, aby pożyczkodawcy nie pobierali oprocentowania większego niż pozwala na to ich stan. Poniżej znajdują się linki do przepisów dotyczących Lichwiarstwa w każdym państwie.,

| State | Usury Rate | Laws |

| Alabama | 8% for written contracts, 6% for verbal agreements., | § 8-8-1 |

| Alaska | 5% powyżej stopy procentowej Rezerwy Federalnej w dniu zaciągnięcia pożyczki. Jeśli kwota jest większa niż $25,000, maksymalna stawka wynosi 10.5% rocznie | § 45.45.010 |

| Arizona | brak limitu umów kredytowych na piśmie. Jeżeli nie na piśmie, stawka wynosi 10% rocznie., | § 44-1201 |

| Arkansas | oprocentowanie nie może przekroczyć maksimum 17% zgodnie z konstytucją Arkansas, poprawką 89. | § 4-57-104 |

| Kalifornia | 10% dla osób prywatnych, rodzinnych lub celów domowych. Wyższa o 10% lub 5% od kwoty pobieranej przez Fed. Res., Bank of San Francisco | Article XV |

| Colorado | The legal rate of interest is 8%. general usury limit is 45%, and the maximum for consumers is 12%. | § 5-12-103 and § 5-2-201 |

| Connecticut | The interest rate may not exceed 12%., | § 37-4 |

| Delaware | 5% over the Federal Reserve discount rate. | § 2301 |

| Florida | General usury limit is 18%, 25% on loans over $500,000. | § 687.,03 |

| Gruzja | 7% W przypadku braku pisemnej umowy, 16% W przypadku pożyczek poniżej $3,000, 5% miesięcznie w przypadku pożyczek powyżej $3,000. | § 7-4-2 |

| Hawaje | 10% jeśli nie zostanie zawarta pisemna umowa, 12% ogólnego limitu lichwy, 10% na wyroki., | § 478-2, § 478-3, and § 478-4 |

| Idaho | The legal rate of interest is 12%. The rate of interest on money due on court judgments is 5%. | § 28-22-104 |

| Illinois | The general usury limit is 9%., | 815 ILCS 205/4 |

| brak porozumienia, 25% w przypadku kredytów konsumpcyjnych innych niż kredyty nadzorowane. | § 24-4.6-1-102 i § 24-4.5-3-201 | |

| Iowa | maksymalna stopa procentowa wynosi 5%, chyba że uzgodniono inaczej na piśmie, w takim przypadku maksymalna jest ustalana przez Iowa Superintendent of banking (ia lichwy stopy)., | § 535.2(3)(a) |

| Kansas | oprocentowanie wynosi 10%, ogólny limit lichwy wynosi 15%. | § 16-201 i 207 |

| Kentucky | prawna stopa procentowa 8%, ogólna granica lichwy jest o 4% większa niż stopa Rezerwy Federalnej lub 19%, w zależności od tego, która z tych wartości jest mniejsza. | ,010 |

| Louisiana | The general usury rate is 12%. | § 9:3500 |

| Maine | The legal interest rate is 6% (no usury limit mentioned in statutes). | 9-B § 432 |

| Maryland | The legal interest rate is 6%, a maximum of 8% if a written contract is established., | § 12-102 and 103 |

| Massachusetts | The legal interest rate is 6% (unless a written contract exists), interest rate over 20% is considered criminally usurious. | Ch. 107 § 3 and Ch. 271 § 49 |

| Michigan | 7% maximum if a written contract is established, otherwise, the legal rate is 5%. | § 438.,31 |

| Minnesota | legalna stopa procentowa wynosi 6%, limit lichwy wynosi 8%. | § 334.01 |

| Mississippi | stopa procentowa wynosi 8%, „stopa kontraktowa” wynosi maksymalnie 10% lub 5% powyżej stopy Rezerwy Federalnej, w zależności od tego, która z tych wartości jest większa., | § 75-17-1 |

| Missouri | The maximum interest rate is 10%. | § 408.030 |

| Montana | 15% or 6% above the rate published by the Federal Reserve System, whichever is greater., | § 31-1-107 |

| Nebraska | The maximum interest rate is 16%. | § 45-101.03 |

| Nevada | No usury limit. Without an agreement, the interest rate shall be the current prime rate of the largest Nevada bank. | § 99.,040 |

| New Hampshire | The maximum interest rate is 10%. | § 336:1 |

| New Jersey | 6% without a written contract, 16% maximum if a written contract is established. | § 31:1-1 |

| New Mexico | 15% maximum in the absence of a written contract., | § 56-8-3 |

| Nowy Jork | 6%, ogólny limit lichwy wynosi 16% | gen. Oblig. § 5-501 i § 14-a |

| Karolina Północna | prawna stopa procentowa wynosi 8%, ale konsumenci i wierzyciele mogą zawrzeć wyższą stawkę., | § 24-1 |

| North Dakota | The legal rate of interest is 6%, the maximum contract rate is 5.5% higher than the current cost of money and may not be less than 7%. | § 47-14-05 + 09 |

| Ohio | The maximum interest for written contracts is 8%. | § 1343.,01 |

| Oklahoma | o ile strony nie zgodzą się na inną stawkę dozwoloną przez prawo, stopa odsetek wynosi 6%. | § 15-266 |

| Oregon | prawna stopa procentowa wynosi 9%. Inne warunki mają zastosowanie do kredytów gospodarczych i rolnych. | § 82.,010(1) + (3) |

| Pennsylvania | The legal rate of interest is 6%. | 41 P.S. § 201 |

| Rhode Island | The maximum interest rate is 21%. An alternate rate of 9% plus domestic prime rate may be applied., | § 6-26-2 |

| South Carolina | The legal rate of interest is 8.75%. | § 34-31-20 |

| South Dakota | No limit if a written agreement is established, 12% if no agreement exists., | § 54-3-4 and § 54-3-16(3) |

| Tennessee | The maximum rate is 10% unless otherwise expressed in contract or by law. | § 47-14-103 |

| Texas | 10% maximum unless otherwise provided by contract law. | § 302.,001 (b) |

| Utah | maksymalna stawka odsetek wynosi 10%, chyba że Strony uzgodnią inną stawkę w pisemnej umowie. | § 15-1-1 |

| Vermont | oprocentowanie wynosi 12% z wyjątkiem w pewnych okolicznościach, jak przewidziano w podpunkcie (B) § 41A. | 9 V. S. A., § 41a |

| Virginia | prawna stopa procentowa wynosi 6%. Przy zawarciu umowy maksymalna stopa procentowa wynosi 12%. | § 6.2-301 i § 6.2-303 |

| Waszyngton | maksymalna stopa oprocentowania wynosi 12% lub 4 punkty procentowe Powyżej średniej stopy oprocentowania dla 26-tygodniowych bonów skarbowych. | ,020 |

| Wirginia Zachodnia | prawna stopa procentowa wynosi 6%, ale strony mogą uzgodnić maksymalnie 8% w pisemnej umowie. | § 47-6-5 |

| Wisconsin | stawka prawna odsetek wynosi 5%, ale istnieje wiele stawek dla różnych rodzajów kredytów. | § 138.,04 |

| Wyoming | stopa procentowa wynosi 7%, jeśli nie zostanie ustalona umowa. | § 40-14-106 |

kluczowe terminy & klauzule

poniżej znajdują się popularne kluczowe terminy (definicje) i klauzule występujące w naszym wekslu.

alokacja płatności – opisuje sposób dokonywania płatności w odniesieniu do zaległych Opłat, odsetek i zasady., W naszym darmowym wekslu wpłaty muszą najpierw spłacić wszelkie zaległe opłaty i odsetki, zanim zasada zostanie zaksięgowana.

przedpłata – klauzula określająca Zasady wcześniejszej spłaty kredytu, niezależnie od tego, czy jest to cała pożyczka, czy indywidualne płatności. Niektóre pożyczki mogą wymagać, aby kredytobiorca uiścił opłatę w celu „przedpłaty” pożyczki.

akceleracja – w przypadku, gdy kredytobiorca nie wywiązuje się z zobowiązania w nocie lub na rezerwie w nocie i nie usunie zaległości w wyznaczonym terminie, kredytodawca ma możliwość zażądania natychmiastowej zapłaty wszystkich zaległych należności od kredytobiorcy.,

honoraria i koszty adwokackie-pożyczkobiorca musi zapłacić wszystkie pieniądze poniesione, jeśli niewykonanie pożyczki skutkuje zaangażowaniem adwokatów i postępowań sądowych. Jednakże, jeśli kredytobiorca skończy w sądzie, bez względu na problem, pożyczkodawca musi następnie zapłacić za wszystkie koszty związane z sądem.

Zrzeczenie się prezentów – jest to krótka klauzula, która implikuje, że pożyczkodawca nie musi żądać zapłaty, gdy płatności lub kredyt jest należny, pożyczkobiorca jest odpowiedzialny za upewnienie się, że płatności są wypłacane w terminie., Jeśli kredytobiorca nie zapłaci w terminie, kredytodawca musi wydać zawiadomienie o braku płatności. Ponadto, jeśli pożyczkobiorca odmawia zapłaty noty, pożyczkodawca musi przedstawić i poświadczyć notarialnie zawiadomienie o niewypłacie, które może nastąpić w postępowaniu sądowym.

brak zrzeczenia się-jeśli z jakiegokolwiek powodu pożyczkodawca nie skorzysta lub opóźni się w wykonywaniu swoich praw na warunkach niniejszej noty, nie oznacza to ani nie uznaje zrzeczenia się swoich praw. Na przykład pożyczkodawca opóźnia się w odpowiedzi na pożyczkobiorcę o zbliżającej się płatności należnej., Brak odpowiedzi ze strony pożyczkodawcy nie daje kredytobiorcy prawa do nie dokonania płatności w terminie wymagalności.

Rozdzielność – klauzula w wekslu, która stanowi, że jeśli jakiekolwiek postanowienie w wekslu stanie się nieważne lub niewykonalne, nie uznaje całego weksla ani żadnego innego postanowienia w wekslu za nieważne.

Integracja – stwierdza, że żaden inny dokument nie może mieć wpływu na warunki lub ważność weksla. Twój weksel może być zmieniony (edytowany) tylko wtedy, gdy zarówno pożyczkodawca, jak i pożyczkobiorca podpiszą pisemną umowę.,

sprzeczne Warunki – stanowi, że żadna inna umowa nie będzie miała nadrzędnej legalności ani kontroli nad Twoim wekslem.

obwieszczenie-opisuje sposób doręczenia obwieszczenia kredytobiorcy. Jest to standardowa praktyka, aby ogłoszenia były pisemne i dostarczane osobiście lub listem poleconym z kopiami i paragonami.

Współsygnatariusz-osoba, która gwarantuje pożyczkę, jeśli pierwotny kredytobiorca nie wywiązuje się z zobowiązania. Zazwyczaj, jeśli pożyczkodawca podejrzewa kredytobiorcę, że jest ryzykowny, pożyczkobiorca może wymagać od pożyczkobiorcy pozyskania innej wiarygodnej osoby do współpodpisania dokumentu.,

egzekucja – stwierdza, że kredytobiorca jest głównym zobowiązanym wekslem i solidarnie odpowiada za wszystkie należności. Jeśli istnieje współsygnatariusz, zarówno kredytobiorca, jak i współsygnatariusz są w równym stopniu odpowiedzialni za spłatę pożyczki.

Jak napisać weksel

w porównaniu do innych rodzajów umów i form prawnych, weksel jest znacznie łatwiejszy do zrozumienia. Większość ludzi, bez jakiejkolwiek wiedzy prawnej, może zrozumieć podstawy tego dokumentu i wypełnić we własnym imieniu. Poniżej przedstawiamy jak wypełnić nasz podstawowy weksel., Ten przykład odbędzie się w stanie Nowy Jork.

Krok 1 – pożyczkodawca & pożyczkobiorca

uzupełnij datę, wprowadzając dzień, miesiąc i rok. Następnie wprowadź nazwę pożyczkobiorcy i pożyczkodawcy. Śledź za pomocą obu swoich adresów mailowych (może to być adres osobisty lub firmowy).

pożyczkodawca musi podać kwotę główną pożyczki zarówno słownie, jak i liczbowo.

podaj stopę procentową (procent rocznie). W tym przykładzie wpisaliśmy 16%, ponieważ w stanie Nowy Jork 16% to maksymalna dozwolona stopa procentowa, którą pożyczkodawca może naliczyć.,

Krok 2 – Płatności

uzupełnij datę, wpisując dzień, miesiąc i rok, w którym należne jest pełne saldo kredytu. Obejmują odsetki i opłaty za zwłokę (jeśli występują).

masz do wyboru dwie opcje – spłacanie kredytu ryczałtem lub ratami. Zaznacz pole wskazujące uzgodnioną częstotliwość spłaty i wprowadź kwotę. W naszym przykładzie wybraliśmy miesięczne raty. Ponieważ pożyczka jest naliczana odsetki 16%, pożyczkobiorca będzie musiał dokonywać płatności co miesiąc w wysokości $ 97 dolarów.,

Jeśli wybrałeś raty jako opcję spłaty, wprowadź kwotę opóźnienia w przypadku, gdy kredytobiorca nie dokona płatności w terminie. W naszym przykładzie zdecydowaliśmy się na opłatę za spóźnienie w rozsądnej cenie 25 dolarów.

Krok 3 – Bezpieczny lub niezabezpieczony

jako pożyczkodawca najbezpieczniejszym rodzajem weksla jest wybranie opcji „Bezpieczny”. Większość lombardów używa tej metody. W naszym przykładzie kredytobiorca użył swojego iPhone ' a 7 jako zabezpieczenia w celu zabezpieczenia pożyczki u kredytodawcy., W przypadku, gdy pożyczkobiorca nie może spłacić pożyczki, pożyczkodawca zatrzyma iPhone 7.

planując pożyczkę dla osoby fizycznej lub firmy, wybierz opcję „bez zabezpieczenia”. Ważne jest, aby mieć pewien poziom zaufania do kredytobiorcy, jeśli planujesz wydać niezabezpieczoną notatkę.

Krok 4 – Współsygnatariusz

posiadanie Współsygnatariusza gwarantuje, że pożyczka zostanie spłacona przez inną osobę, nawet jeśli pierwotny kredytobiorca popełnił błędy w pożyczce. Często widuje się sygnatariuszy z niezabezpieczonymi wekslami z powodu braku zabezpieczenia., W tym przykładzie wybraliśmy „No-cosigner”, ponieważ pożyczkobiorca wziął zabezpieczoną pożyczkę, używając swojego iPhone ' a 7 jako zabezpieczenia.

Krok 5 – prawo właściwe

jest to dość łatwy krok. Po prostu wprowadź stan, który będzie regulował Twoją notatkę (pożyczkę). Jest to szczególnie ważne ze względu na stawki lichwy różniące się w zależności od państwa. Należy podać stan osoby fizycznej lub przedsiębiorstwa pożyczającego pieniądze (pożyczkodawcy). W tym przykładzie kredytodawca mieszka w Nowym Jorku, dlatego wprowadzono stan Nowy Jork.,

![]()

Krok 6 – podpisy

pożyczkodawca, pożyczkobiorca i świadek powinni zebrać się razem, gdy nadejdzie czas podpisania notatki. Jeśli zdarzy się, że współsygnatariusz, powiadom tę osobę, aby była obecna. Każda osoba musi podpisać, datować i wydrukować swoje imię i nazwisko w obecności świadka.

Dodaj komentarz