Získání ocenění vašeho podnikání je velmi důležité celé společnosti je celoživotní. Důvod pro získání obchodního ocenění se může pohybovat od plánování nemovitostí, partnerského buy-inu, fúze, odprodeje společnosti a dokonce i rozvodu. Bez ohledu na důvod je velmi důležité pochopit, jak se provádí obchodní ocenění.,

na základě dostupných proměnných a informací si odborník na ocenění může vybrat jeden ze tří druhů přístupů oceňování podniků k identifikaci hodnoty podniku. Jedním z takových přístupů je přístup k příjmům. To se obvykle používá k ohodnocení orientované na služby společnosti, jako je zdravotní péče nebo inženýrských firem spolu s podniky, které mají probíhající operace, jako je například odvětví služeb, obchodu s potravinami řetězy, vyhlídky, a dalších.

Pokračujte ve čtení, abyste se dozvěděli vše o vzorci oceňování přístupu k příjmům.,

Obchodní Ocenění, výnosový Přístup

V příjmech přístup oceňování podniku, podnik je oceněn v současné hodnotě jeho budoucích příjmů nebo peněžních toků. Tyto peněžní toky nebo budoucí příjmy jsou určeny promítnutím příjmů podniku a jejich úpravou pro změny tempa růstu, daní, struktury nákladů a dalších.

Přístup z Příjmů Metod

příjem přístup oceňování podniku má dvě hlavní metody, a sice kapitalizace příjmů a diskontovaných peněžních toků přístupu. Oba byly podrobně vysvětleny níže.,

Kapitalizace Vydělávat Metoda

Kapitalizace zisku je metoda používá k určení hodnoty společnosti výpočtem čisté současné hodnoty (NPV) očekávané budoucí výnosy či peněžní toky. Tento odhad je řešen tím, že vezme budoucí příjmy účetní jednotky a vydělí je kapitalizací.

v Podstatě, to je příjem, přístup oceňování podniku vzorec, který určuje, co je společnost stojí za to při pohledu na očekávané budoucí hodnoty, roční míra návratnosti, a aktuálního cash flow., Podle této metody je tedy hodnota podniku určena diskontováním jeho budoucích příjmů. Tady je výnosový přístup oceňování podniku vzorec pro tuto metodu:

Obchodní Hodnota = Budoucí Roční Zisk/Požadovaná Míra Návratnosti,

Jen aby bylo jasno, podle tohoto přístupu, není tam žádný růst v peněžních tocích. Níže je uveden příklad lepšího pochopení této metody.

předpokládejme, že existuje společnost s názvem Best Services Ltd a zabývá se správou nemovitostí., V roce 2019 dostala představenstvo společnosti nabídku na převzetí. O nabídce jednali a nakonec požádali o prezentaci finančního ředitele společnosti. Předpokládaný budoucí zisk společnosti činil 19 milionů dolarů, přičemž požadovaná míra návratnosti společnosti byla 12%.

s rovnicí kapitalizace ziskových metod, to $19 milionů / 12%= $158.33 milionů. Společnost by tak měla hodnotu 158, 33 milionu dolarů, pokud by budoucí výdělky pokračovaly natrvalo.,

Metodou Diskontovaných Peněžních Toků (vzorec)

Diskontovaných Peněžních Toků (DCF) metoda je druhý druh příjmů přístup, který mnoho firem používat pro jejich oceňování podniku., Teorie za touto metodou je, že celková hodnota podniku je současná hodnota jeho předpokládaných budoucích příjmů plus současná hodnota terminálové hodnoty. V tomto procesu se nejprve předpokládá očekávaný peněžní tok podniku po určitou dobu v budoucnu.

poté je každý diskrétní peněžní tok diskontován na současnou hodnotu rychlostí, která odráží riziko přijetí této částky v době očekávané v projekci. A nejlepší způsob, jak tyto projekce reprezentovat, se předpokládají položky, jako jsou kapitálové výdaje, provozní náklady, příjmy a pracovní kapitál.,

Tyto projekce jsou pak použity k zjistit čistý peněžní tok vytvořený obchodní diskontovány na současnou hodnotu pomocí vhodné rizikově upravené diskontní sazbu, často vážené průměrné náklady kapitálu a WACC. V rámci metody diskontovaných peněžních toků je prvním krokem nalezení plánovaných budoucích peněžních toků.

aby byla tato metoda o něco jednodušší, existuje způsob nazvaný růstový Model Gordon, kde se čisté peněžní toky získávají pouze jeden rok a předpokládá se neustálý trvalý růst., Vzorec pro to je:

Obchodní Hodnota = Peněžní Toky v Prvním Roce/ Požadovaná Míra výnosu – Míra Růstu

výše uvedené rovnice je založena na vzorec současné hodnoty věčné časy. Ale to je jen jeden přístup. Existuje další přístup nazvaný vícestupňový model růstu., V tomto modelu, budoucnost je rozdělen do dvou nebo více etap:

- počáteční období, řekněme 4 roky, pro které je čisté peněžní toky a rychlost růstu za každý rok lze nalézt; a

- období, po počátečním období, pro které je rok od roku projekce je nespolehlivé.

jak provést diskontovanou analýzu peněžních toků (DCF)?

metodu DCF využívají profesionální analytici a investoři v investičních bankách. Používá se k určení množství peněz, které by měly být zaplaceny za podnikání. Aby bylo jasno, tato metoda se nepoužívá pouze při nákupu společnosti nebo při financování společnosti výměnou za její akcie., Může být také použit projektovými manažery a finančními analytiky v obrovských společnostech, aby zjistil, zda by daný projekt byl dobrou investicí.

ve skutečnosti lze tuto metodu použít pro každou situaci, kdy chcete nyní zaplatit více peněz v očekávání obrovských zisků v budoucnu. Jednoduše řečeno, diskontovaných peněžních toků analýza je založena na principu, že investice je nyní za částku, která se rovná součtu všech budoucích peněžních toků, které by produkovat. A každý z těchto peněžních toků bude diskontován na jejich současnou hodnotu.,

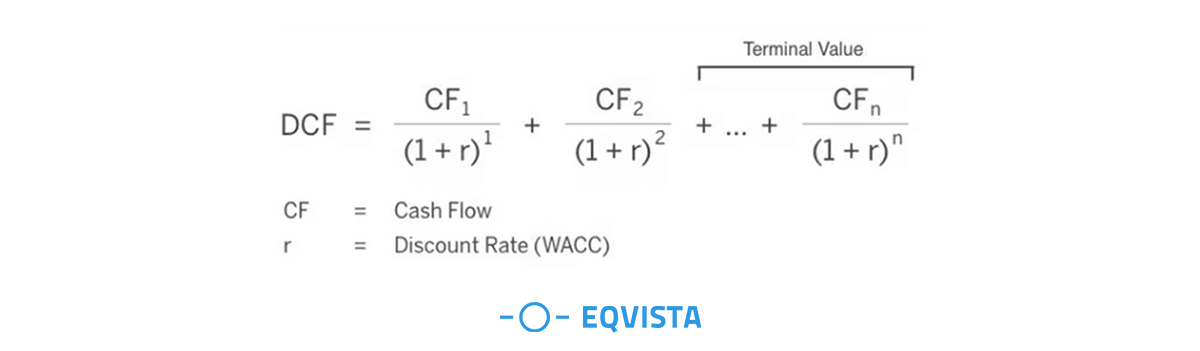

Tady je rovnice pro nalezení DCF:

DCF = CF1/(1+r)^1 + CF2/(1+r)^2 + … + CFn/(1+r)^n,

Pojďme rozčlenit tento:

- DCF je součet všech budoucích diskontovaných peněžních toků, které investice se očekává, že vyrábět. To je v podstatě hodnota, kterou řešíme.

- CF je celkový peněžní tok za daný rok. CF1 je pro první rok a CF2 je pro druhý rok, a tak dále.

- r je diskontní sazba v desetinné podobě., V podstatě je to cílová míra návratnosti, kterou chcete na investici.

podívejme se na příklad tohoto.

řekněme, že váš nejlepší přítel vám dal $ 1,500 po třech letech, a zeptal se vás, kolik jste ochotni zaplatit za tuto případnou odměnu dnes. Kolik byste nabídl? Chcete-li odpovědět na tuto otázku, budete muset přeložit, že $1,500 do jeho hodnoty dnes.

například, pokud jste měli 1000 dolarů dnes a zhoršuje to na 14,5% za rok, to by byla rovna asi 1500 dolarů za tři roky, jak je uvedeno níže:

Budoucí hodnota: $1000 * (1+0.,145)^3 = $1500

současná Hodnota: $1000 = $1500/(1+0.145)^3

Na druhou stranu, pokud jste měli $1,200 dnes a zhoršuje to jen o 7,7% za rok, to by byla rovna $1,500 za tři roky, jak je uvedeno níže:

Budoucí Hodnota: $1200 * (1+0.077)^3 = $1500

současná Hodnota: $1200 = $1500/(1+0.077)^3

Tak částka 1500 dolarů od teď za tři roky má pro tebe cenu dnes v závislosti na rychlosti návratu zhoršuje během tohoto období., Pokud máte na mysli cílovou míru návratnosti, budete moci získat přesné maximum, které byste měli být ochotni dnes zaplatit za očekávaný výnos za 3 roky.

v podstatě to dělá rovnice DCF. Překládá budoucí peněžní toky, které pravděpodobně obdržíte z investice do jejich současné hodnoty dnes. Je zřejmé, že by to bylo založeno na složené míře návratnosti, kterou byste dnes mohli rozumně dosáhnout svými penězi., Když se chystáte koupit celý podnik, nebo máte někdo investovat do vašeho podnikání, analýzu očekávaných diskontovaných peněžních toků může pomoci rozhodnout, které investice se vyplatí a které ne.

metoda diskontovaných peněžních toků (DCF) – Případová studie

výpočet součtu budoucího DCF je zlatým standardem pro zjištění, kolik stojí investice. S tímto jasným, použijeme vzorec DCF k získání hodnoty podniku. Řekněme, že jste investor, kterému je nabídnuta dohoda o koupi 20% podílu v podniku, který je na trhu již velmi dlouho., A v tomto případě také velmi dobře znáte majitele.

tento podnik byl předán po dobu 4 generací a stále je silný. Má tempo růstu asi 3% ročně. V současné době produkuje přibližně 500 000 dolarů ročně ve volném peněžním toku. Pokud tedy souhlasíte s investováním do 20% podílu společnosti, dá vám 100 000 dolarů ročně v hotovosti. A to by také každý rok rostlo o 3%.

nyní to přináší velmi velkou otázku: kolik byste měli zaplatit?

v běžném roce vám podnik dá asi 100 000 dolarů., Příští rok, to vám dá $103,000 a rok poté, dostanete $106,090 a tak dále (to je samozřejmě za předpokladu, že odhady růstu jsou přesné). Podíl v podnikání stojí za množství peněz, které se rovná součtu všech budoucích peněžních toků, které pro vás vytvoří. To znamená, že každý z těchto peněžních toků je diskontován na svou současnou hodnotu.

kromě toho, protože se jedná o soukromou obchodní dohodu s nízkou likviditou, řekněme, že vaše cílová míra návratnosti je 15% ročně., Pokud je míra návratnosti, že víte, že můžete dosáhnout na investice, by se chcete pouze koupit tento obchodní podíl, pokud se můžete dostat na dostatečně nízkou cenu, že by vám alespoň, že míra návratnosti. Proto se 15% stává složenou diskontní sazbou, kterou uplatňujete na všechny budoucí peněžní toky.

Tak, pojďme pracovat na rovnici:

DCF = $100,000/(1+0.15)^1 + $103,000/(1+0.15)^2 + $106,090/(1+0.,15)^3 + … + CFn/(1+r)^n,

DCF je, že hodnotu jsme řešení, což je součet všech budoucích diskontovaných peněžních toků a je maximální částka, kterou byste měli platit za podnikání, dnes, pokud chcete získat 15% roční výnos. Čitatelé představují očekávané roční peněžní toky, které v tomto případě začínají na $100,000 za první rok a rostou o 3% ročně na dobu neurčitou. Jmenovatelé převádějí tyto roční peněžní toky na jejich současnou hodnotu, protože jsme je rozdělili o 15% ročně., id=“bbd43483e0″>

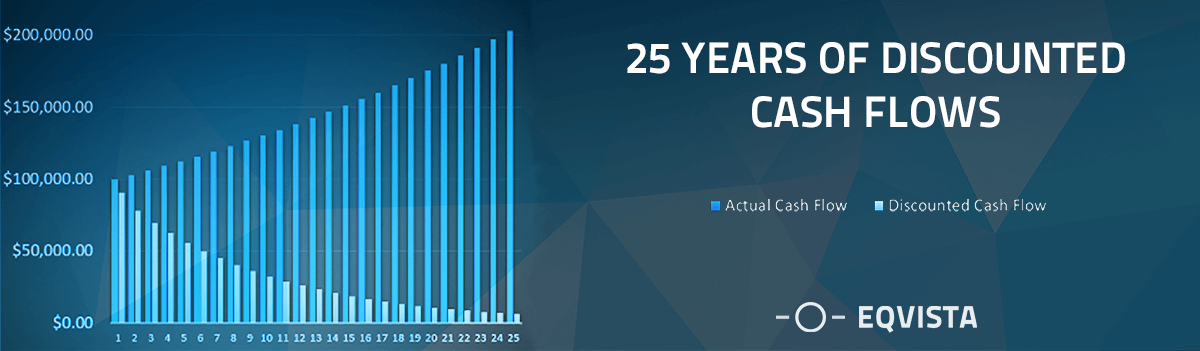

You can use Excel or any other kind of spreadsheet program to carry out that pattern indefinitely., Tady je graf za prvních 25 let:

V tomto grafu, tmavě modrá čáry představují skutečné peněžní toky, které budete mít každý rok pro příštích 25 let (to je, pokud firma roste, jak se očekávalo na 3% za rok). Jak jdete do nekonečna, součet všech peněžních toků bude také nekonečný. Světle modré čáry představují zlevněné verze těchto peněžních toků.

například během pátého roku se očekává, že dostanete $112,551 ve skutečných peněžních tocích. Ale dnes by vám to stálo jen 55 958 dolarů., Je to proto, že pokud jste měli $55,958 dnes, můžete ji pěstovat o 15% ročně pro příštích 5 let v řadě, a budete mít proměnil $112,551 po těchto pěti letech.

Od diskontní sazba ve výši 15%, která uplatňujeme zde je mnohem vyšší než tempo růstu peněžních toků, který je 3%, zvýhodněné verze těchto budoucích peněžních toků bude zmenšovat a zmenšovat každý rok a blíží nule., Proto, i když součet všech budoucích peněžních toků (tmavě modrá linie) je nekonečný, součet všech diskontovaných peněžních toků (světle modré čáry) je jen $837,286, i když společnost trvá na věky.

a to je hlavní odpověď na původní otázku. V podstatě, $837,286 je maximální částka, kterou budete muset zaplatit za podíl v podnikání, to je, pokud chcete dosáhnout 15% roční výnosy, za předpokladu, že odhady pro růst jsou přesné. Plus součet prvních 25 let DCF pro tento příklad je $784,286., Jinými slovy, i když společnost odejde z podnikání za několik desetiletí, získáte většinu návratnosti, kterou jste očekávali. To znamená, že společnost nebude muset trvat věčně, abyste získali hodnotu vašich peněz.

závěr

díky tomu nyní víte vše o tom, jak se přístup k příjmům používá pro oceňování podniků. Se vším, co jsme vysvětlili o této metodě oceňování podniků, se můžete rozhodnout, zda je přístup k příjmům pro vaši společnost správný. Mějte na paměti, že existují i jiné metody oceňování podniků. Více se dozvíte zde.,

a když to děláte, nezapomeňte sledovat všechny vaše akcie společnosti na jednom místě. A k tomu, Eqvista je vaše nejlepší sázka na čepici tabulky na trhu. Podívejte se na aplikaci zde a dozvědět se více. Také, pokud uvažujete o prodeji vaší společnosti nebo potřebujete ocenění z jiných důvodů, Eqvista může pomoci!

Napsat komentář