Eltern Darlehen für Studenten im Grundstudium sind Bundes-Darlehen Eltern leihen, um zu helfen, zahlen die Bildungsausgaben eines abhängigen undergraduate student enrolled in mindestens 6 SWS ein semester.,

Kreditaufnahme & Zinssätze

Um für ein PLUS-Darlehen in Frage zu kommen, muss der Student über eine ausgefüllte FAFSA und einen Betrag verfügen akzeptiert auf ihrem Prämienbrief, und die Eltern müssen in der Lage sein, eine Bonitätsprüfung zu bestehen, die anzeigt, dass sie keine negative Kredithistorie haben. Der Kreditnehmer kann nicht sein 90 Tage oder mehr delinquent bei der Rückzahlung von Schulden oder Gegenstand einer Verzugsbestimmung, Insolvenzentlassung, Abschottung, Rücknahme, Pfandrecht, Lohngarnierung oder Abschreibung einer Titel-IV-Schuld während der letzten 5 Jahre.,

Ein Elternteil kann sich bis zur Summe der geschätzten Kosten für die Teilnahme abzüglich der Ressourcen und aller anderen finanziellen Unterstützung, die der Schüler erhält, ausleihen. Der Zinssatz für Kredite, die zwischen dem 1.Juli 2020 und dem 30. Das Darlehen wird ab dem Zeitpunkt der Auszahlung der Darlehensmittel bis zur vollständigen Zahlung mit Zinsen belastet. September 2020 ausgeliehene Darlehen beträgt 4.236% und wird zum Zeitpunkt der Auszahlung von Ihrem Darlehen abgezogen., Die Darlehensentstehungsgebühr für Kredite, die nach dem 1.Oktober 2020 und vor dem 30. September 2021 ausgeliehen wurden, beträgt 4.228% und wird zum Zeitpunkt der Auszahlung von Ihrem Darlehen abgezogen.

So bewerben Sie sich

- Reichen Sie eine FAFSA ein und reichen Sie alle von unserem Büro angeforderten Dokumente ein, um den Bewerbungsprozess abzuschließen. Eine Finanzhilfeanmeldung, in der alle dem Studenten zur Verfügung stehenden Finanzhilfen aufgeführt sind, wird erstellt und elektronisch zur Verfügung gestellt., Die Berechtigung Eltern PLUS Darlehen wird berechnet, indem der Gesamtbetrag des Stipendiums, des Stipendiums, des Arbeitsstudiums und der Darlehensfinanzierung eines Studenten von den Gesamtkosten der Teilnahme abgezogen wird.

- Der Student muss das Eltern-PLUS-Darlehensangebot in seiner Prämienbenachrichtigung elektronisch annehmen, bevor der Kreditnehmer einen PLUS-Darlehensantrag einreicht. Wenn der volle Betrag des Angebots nicht erforderlich ist, geben Sie den gewünschten Betrag in das Feld Teilbetrag in der Beihilfebenachrichtigung ein.

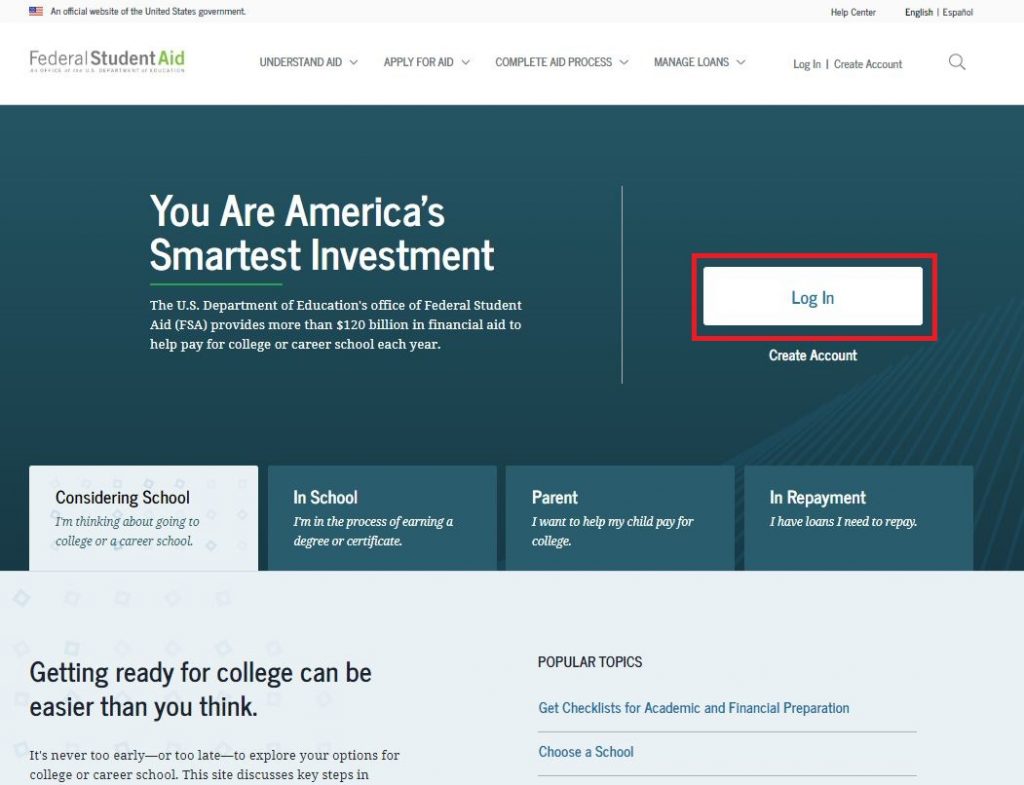

- Der Elternkreditnehmer sollte auf die Website des Bildungsministeriums gehen und sich mit seinem FSAID und Passwort anmelden.,

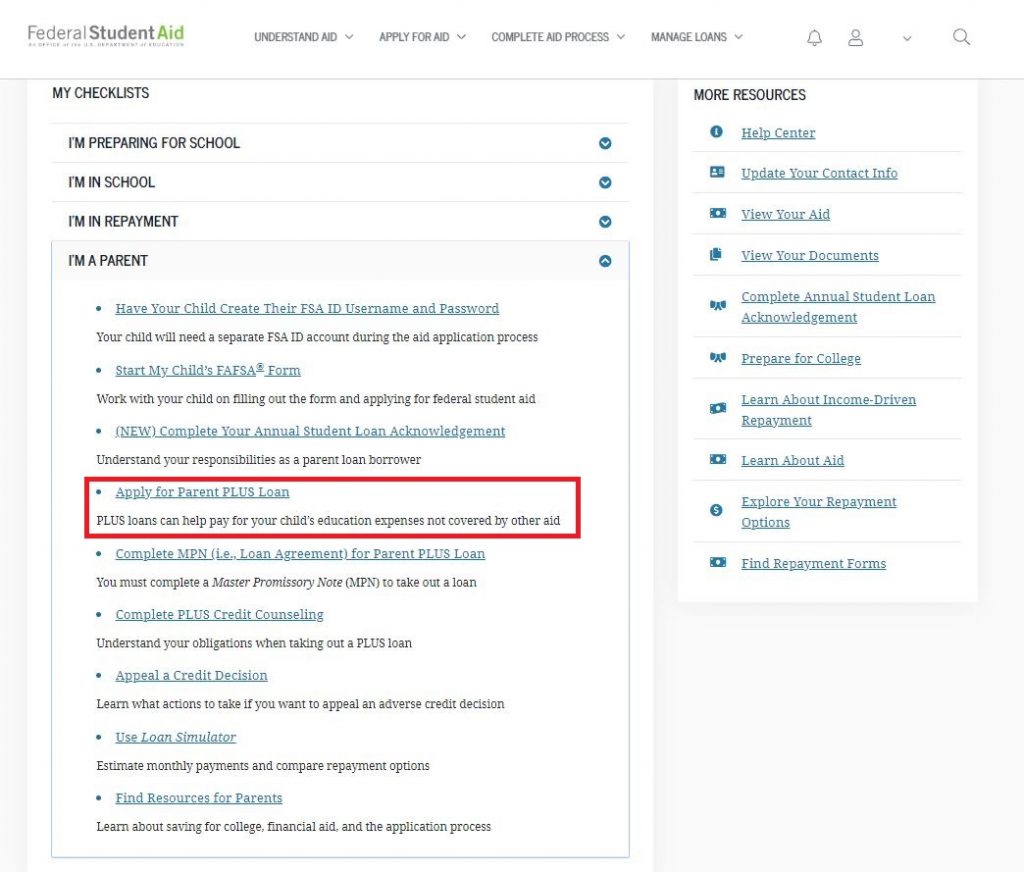

- Suchen Sie nach der Anmeldung den Link in der Mitte der Seite mit der Aufschrift “ Beantragen Sie ein direktes PLUS-Darlehen.“

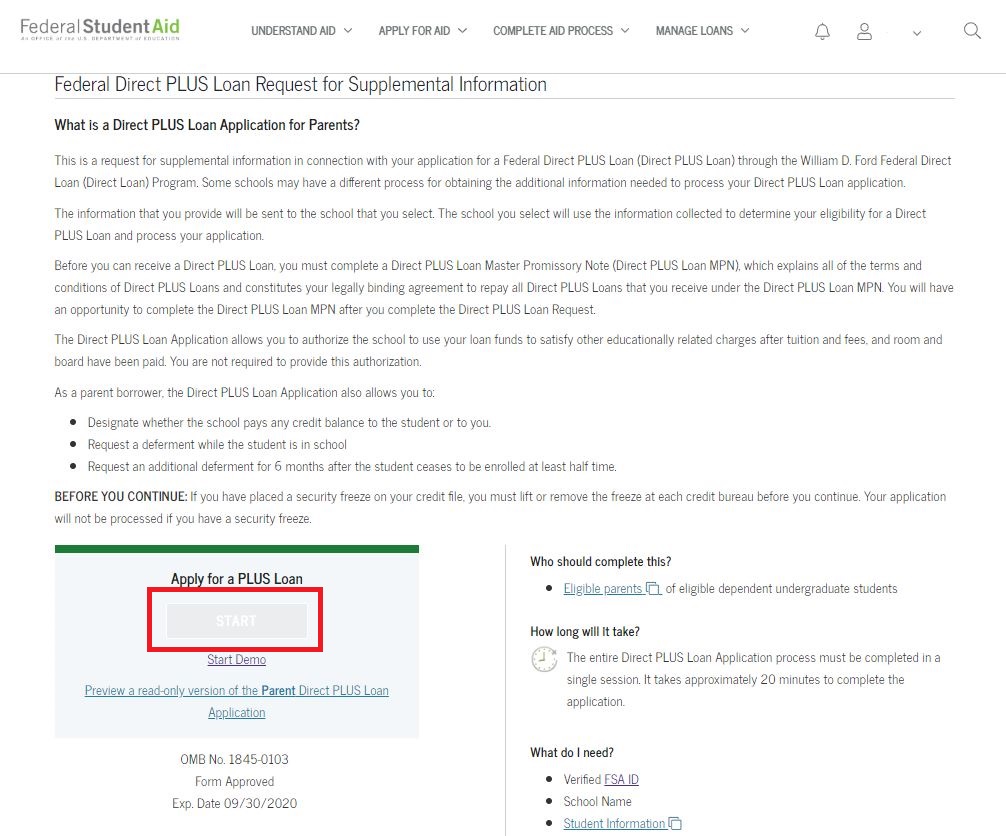

- Klicken Sie auf“ Start“, um den Eltern-PLUS-Kreditantrag zu starten.

- Wählen Sie einen Preis Jahr.

Akademisches Jahr 2020-2021:

-

- Wenn Sie möchten, dass Ihr PLUS-Darlehen für das akademische Jahr 2020-2021 beantragt wird, wählen Sie“ 2020-2021″, wenn Sie nach dem Vergabejahr gefragt werden.,

- Wenn Sie möchten, dass Ihr PLUS-Darlehen bis Sommer 2020 beantragt wird, wählen Sie „2019-2020“, wenn Sie nach dem Prämienjahr gefragt werden.

Akademisches Jahr 2019-2020:

-

- Wenn Sie möchten, dass Ihr PLUS-Darlehen für das akademische Jahr 2019-2020 beantragt wird, wählen Sie“ 2019-2020″, wenn Sie nach dem Prämienjahr gefragt werden.

7. Geben Sie die Studenteninformationen für den Studenten ein, in dessen Namen Sie das Darlehen ausleihen.

8., Wählen Sie aus, ob der direkte PLUS-Kredit aufgeschoben werden soll, während der Schüler in der Schule ist.

Wenn Sie Ja wählen, müssen Sie erst mit der Rückzahlung des Darlehens beginnen, nachdem der Student den Halbzeitstatus oder die Absolventen unterschritten hat.

Bitte beachten Sie, dass die Zinsen für das Darlehen auch dann weiter anfallen, wenn Sie sich für einen Aufschub entscheiden. Sie haben die Möglichkeit, die Zinsen sofort zu zahlen oder die Kapitalisierung auf den Hauptbetrag des Darlehens zu ermöglichen.,

Wenn Sie Nein auswählen, müssen Sie die erste Zahlung für Ihr Direct PLUS-Darlehen innerhalb von 60 Tagen nach der endgültigen Auszahlung des Darlehens für das akademische Jahr leisten.

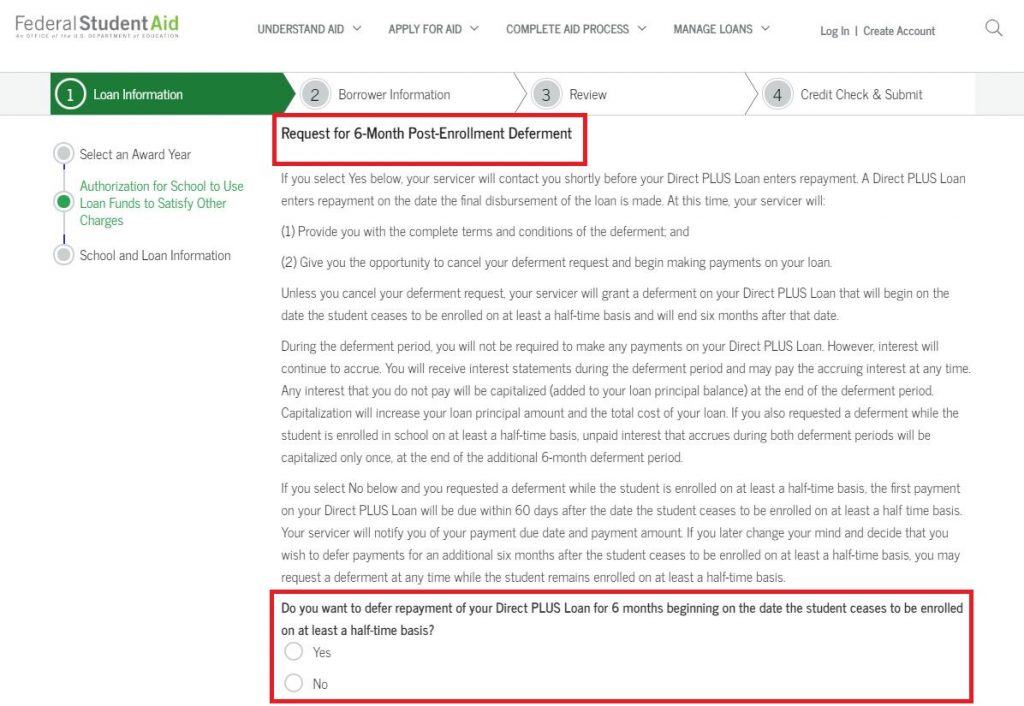

9. Wählen Sie aus, ob Sie eine Aufschiebung des Direct PLUS-Darlehens nach 6 Monaten nach der Registrierung wünschen.

Wenn Sie Ja wählen, müssen Sie die Rückzahlung des Darlehens erst nach 6 Monaten beginnen, nachdem der Student den Halbzeitstatus oder die Absolventen unterschritten hat.,

Wenn Sie hier Nein auswählen, aber während der Einschreibung des Schülers in die Schule einen Aufschub beantragt haben (Schritt 8), müssen Sie die erste Zahlung für Ihr Direct PLUS-Darlehen innerhalb von 60 Tagen nach dem Datum leisten Der Student fällt unter den Halbzeitstatus oder Absolventen.

Bitte beachten Sie, dass Sie dies jederzeit beantragen können, wenn Sie später Ihre Meinung ändern und die Zahlungen um weitere sechs Monate verschieben möchten, nachdem der Student den Halbzeitstatus oder die Absolventen unterschritten hat. Sie müssen sich an Ihren Direct PLUS Loan Servicer wenden, um diese Änderung anzufordern.

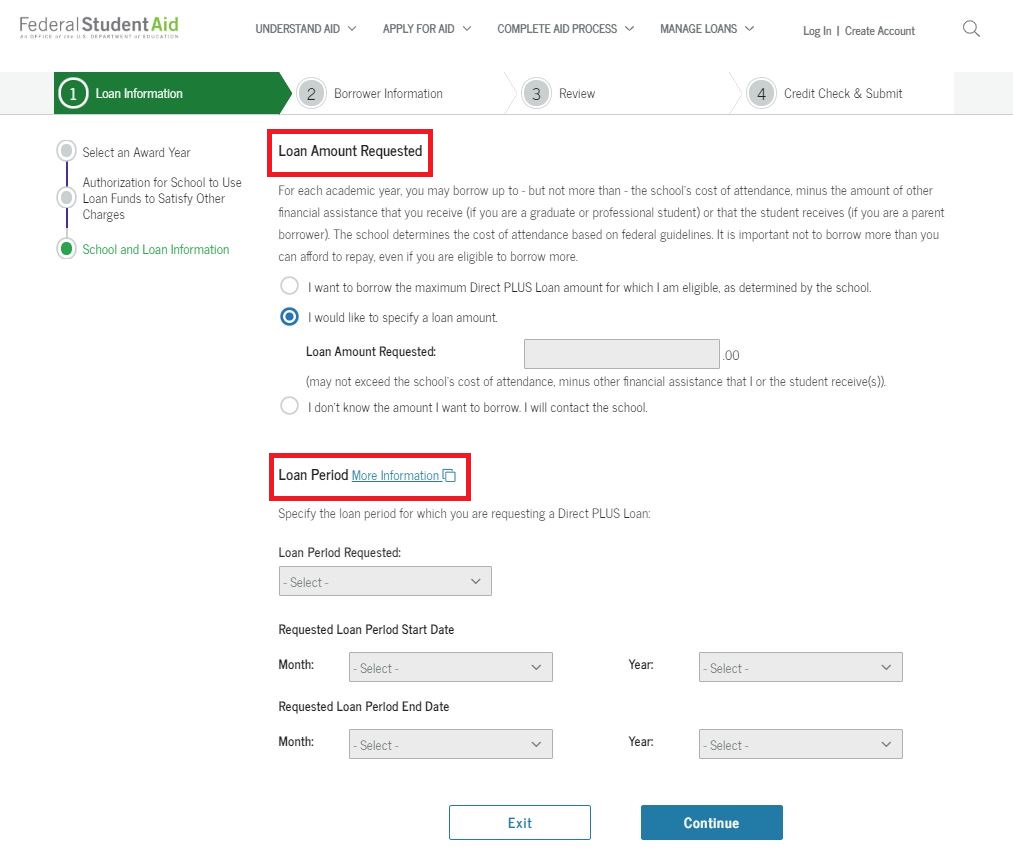

10., Wählen Sie einen Darlehensbetrag und eine Darlehenslaufzeit Option. Verwenden Sie für die angeforderte Darlehenslaufzeit die folgenden Informationen.

2020-2021 Akademisches Jahr:

2019-2020 Akademisches Jahr:

11. Schließen Sie jede Seite des Bewerbungsprozesses ab, bis Sie zu einer Glückwunschseite gelangen, auf der angegeben ist, dass Sie den Kreditantrag abgeschlossen haben und ob das Guthaben genehmigt wurde oder nicht.

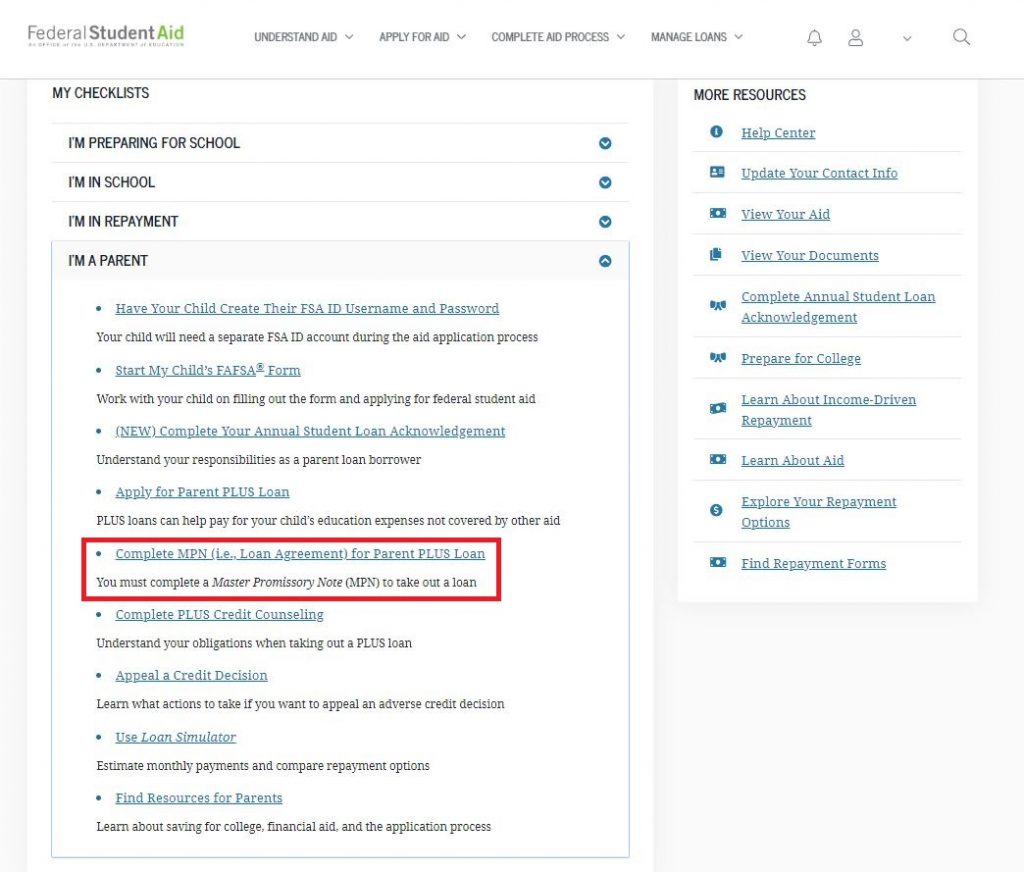

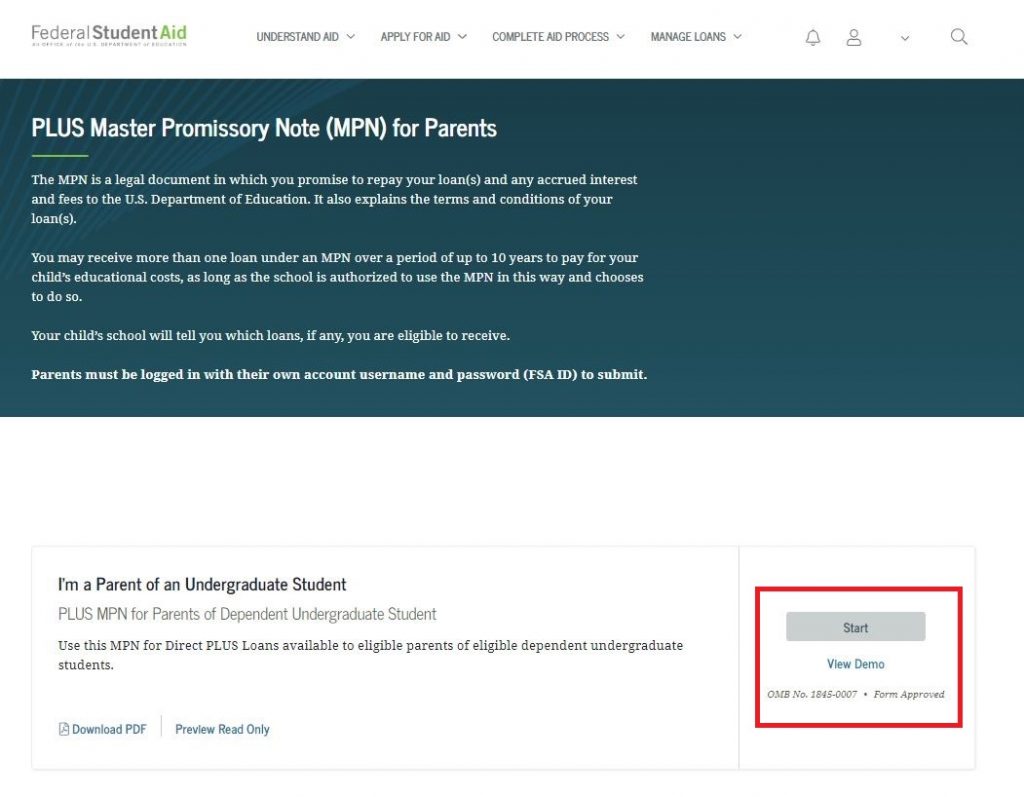

12. Wenn das Darlehen genehmigt wurde und Sie den Vorgang fortsetzen möchten, klicken Sie in der Mitte Ihres Dashboards auf den Link „Darlehensvertrag abschließen (Master-Schuldschein)“., Wenn Sie einen MPN für denselben Schüler abgeschlossen haben und keinen Endorser für den vorherigen MPN hatten, müssen Sie diesen Schritt nicht ausführen.

13. Stellen Sie sicher, dass Sie alle erforderlichen Informationen eingeben und am Ende der REGISTRIERUNG auf „Senden“ klicken, um sicherzustellen, dass die Informationen elektronisch an das Direct Loan Servicing Center gesendet werden.

14. Das Office of Student Financial Aid wird dann die Berechtigung des Kreditnehmers beim Direct Loan Servicer bescheinigen. Dieser Zertifizierungsprozess beginnt jedes Jahr um den 1. Juni herum.

15., Wenn das PLUS-Darlehen abgelehnt wurde, haben Sie 3 Optionen.

-

- Sie können einen Endorser für das Darlehen erhalten

- Sie können gegen die Entscheidung Berufung einlegen

- Der Student kann ein zusätzliches nicht genehmigtes Darlehen für das akademische Jahr beantragen. Der Student wird diese Anfrage in seiner Prämienbenachrichtigung über die Option „Änderungen anfordern“ am Ende seiner Benachrichtigung stellen.

Geldeingang & Rückerstattungen

Wenn ein Kredit genehmigt und ein MPN abgeschlossen wurde, werden die Kreditmittel eine Woche vor Beginn des Unterrichts ausgezahlt., Die Mittel werden auf Studiengebühren, Gebühren und andere Universitätsgebühren angewendet, und jedes zusätzliche Geld wird entweder dem Studenten oder den Eltern erstattet, je nachdem, was auf dem Antrag angegeben wurde. Wenn der PLUS-Kreditprozess nicht durch die erste Auszahlung abgeschlossen ist, sind nachfolgende Auszahlungen zweimal pro Woche bis zur letzten Woche eines jeden Semesters geplant.

Antrag Denial

Wenn ein Bundesdirekt Eltern PLUS Kreditantrag abgelehnt wird, kann der Kreditnehmer einen qualifizierten Endorser erhalten oder es kann für einen Studenten möglich sein, einen zusätzlichen Betrag von nicht genehmigten Darlehen zu leihen., In diesem Fall wird das jährliche höchstzulässige Darlehenslimit des abhängigen Schülers durch das höchstzulässige Darlehenslimit des unabhängigen Schülers auf derselben Klassenstufe ersetzt. Wenn der Antrag abgelehnt wird, sollte der Student auf sein Zuteilungsschreiben zur finanziellen Unterstützung zugreifen, „Änderungen anfordern“ auswählen und um zusätzliche nicht genehmigte Darlehensmittel bitten.

Rückzahlung

Die Rückzahlung beginnt innerhalb von 60 Tagen nach der endgültigen Auszahlung des Darlehens während des akademischen Jahres. Kapital-und Zinszahlungen können aufgeschoben werden, wenn der Kreditnehmer die Aufschiebungsanforderungen erfüllt., In-School-Aufschiebungen können von den Eltern Kreditnehmer angefordert werden, sofern der Student mindestens die Hälfte Zeit in einem Studiengang eingeschrieben ist.

Um mehr über die verfügbaren Aufschiebungen und die Beantragung des Aufschiebungsstatus zu erfahren, wenden Sie sich bitte an Ihren Darlehensdienstleister. Um herauszufinden, welcher Kreditgeber Ihr Darlehen bedient, besuchen Sie das Nationale Studentendarlehensdatensystem, melden Sie sich mit den Informationen des Elternkreditnehmers an und wählen Sie die Nummer neben jedem Darlehen aus, um Kontaktinformationen zu erhalten.

Schreibe einen Kommentar