Un billet à ordre, ou « promesse de payer”, est un billet qui détaille l’argent emprunté à un prêteur et la structure de remboursement. Le document tient l’emprunteur responsable du remboursement de l’argent (plus les intérêts, le cas échéant). Il existe 2 types de billets à ordre, sécurisés et non garantis. Un billet garanti est un accord pour de l’argent emprunté à la condition que s’il n’est pas remboursé au prêteur, le titre, qui est généralement un actif ou un bien, soit remis au prêteur., Par conséquent, un billet non garanti est un contrat pour de l’argent emprunté, bien qu’il ne comporte aucun actif ou bien inscrit en garantie si le billet reste impayé.

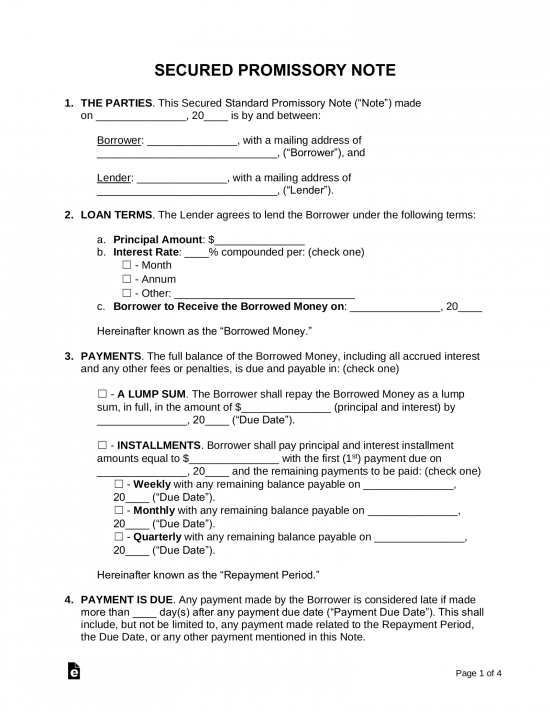

Billet à ordre garanti – Pour l’emprunt d’argent avec un actif de valeur « sécurisant” le montant prêté tel qu’un véhicule ou une maison. Si l’emprunteur ne rembourse pas le montant dans les délais suggérés, le prêteur aura le droit d’obtenir les biens de l’emprunteur.

Billet à ordre garanti – Pour l’emprunt d’argent avec un actif de valeur « sécurisant” le montant prêté tel qu’un véhicule ou une maison. Si l’emprunteur ne rembourse pas le montant dans les délais suggérés, le prêteur aura le droit d’obtenir les biens de l’emprunteur.

Télécharger: Adobe PDF, MS Word (.,docx), OpenDocument

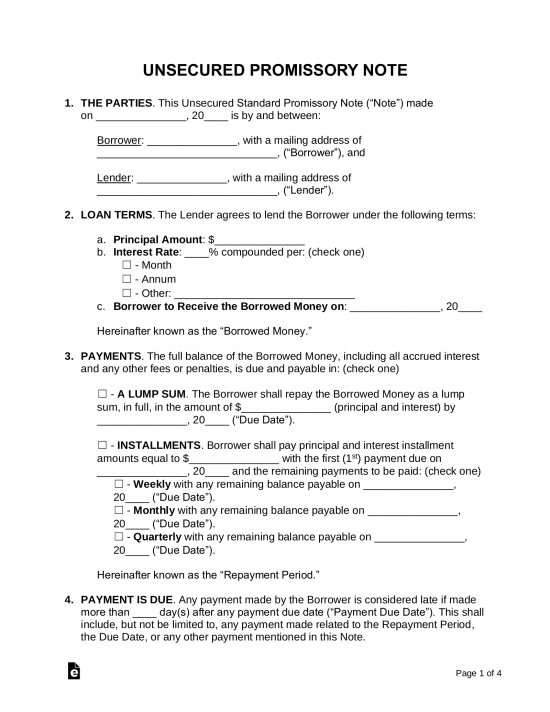

Billet à ordre non garanti – Ne permet pas au prêteur de sécuriser un actif pour l’argent prêté. Cela signifie que si le paiement n’est pas effectué par l’emprunteur, le prêteur devra déposer à la cour des petites créances ou par d’autres procédures juridiques.

Billet à ordre non garanti – Ne permet pas au prêteur de sécuriser un actif pour l’argent prêté. Cela signifie que si le paiement n’est pas effectué par l’emprunteur, le prêteur devra déposer à la cour des petites créances ou par d’autres procédures juridiques.

Télécharger: Adobe PDF, MS Word (.,>

Formulaires connexes (2)

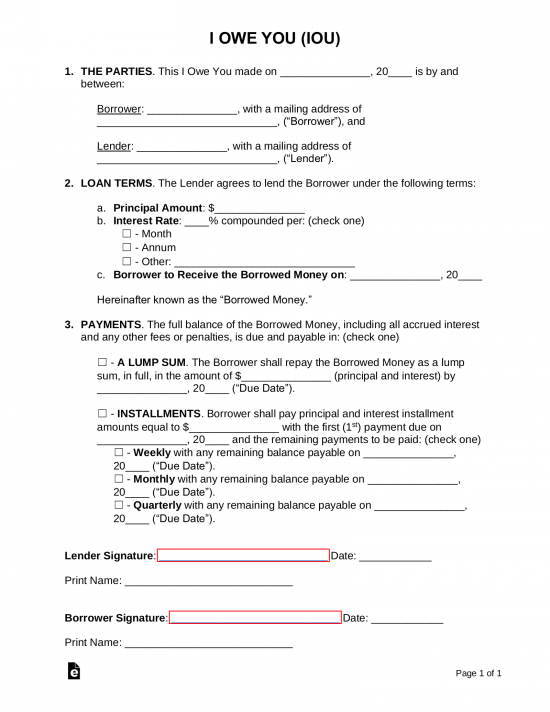

Je Vous Dois (IOU) – Un accusé de réception une dette qui est due sans calendrier de paiement.,

Je Vous Dois (IOU) – Un accusé de réception une dette qui est due sans calendrier de paiement.,

Télécharger: Adobe PDF

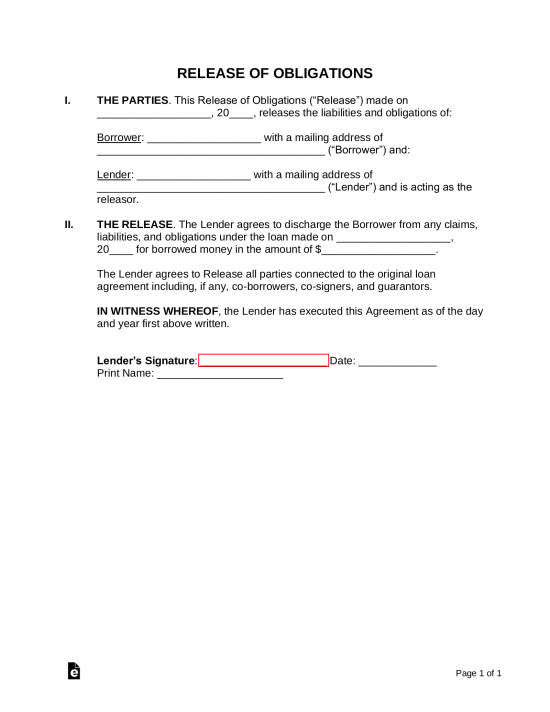

Formulaire de décharge de prêt – Lorsque la note a été payée en totalité, le prêteur doit libérer l’emprunteur de toute responsabilité en autorisant un formulaire de décharge.

Formulaire de décharge de prêt – Lorsque la note a été payée en totalité, le prêteur doit libérer l’emprunteur de toute responsabilité en autorisant un formulaire de décharge.

Télécharger: Adobe PDF, MS Word (.docx), OpenDocument

Table des matières

- Billets à ordre: Par Type (2)

- Billets à ordre: Par État

- Formulaires connexes

- Qu’est-ce qu’un Billet à Ordre?,

- Création d’un Billet à ordre

- Comment Calculer

- les Termes Clés & Clauses

- Lois sur l’Usure (Taux d’Intérêt %) de l’État –

- Comment Écrire

qu’est Ce qu’un Billet à ordre?

Les billets à ordre sont un contrat à faire soi-même que vous remplissez pour « promettre” le paiement à une personne ou à une banque dans un certain délai. C’est un peu comme une IOU plus détaillée et juridiquement contraignante. Ils sont importants pour tenir l’emprunteur responsable du remboursement d’un prêt d’un investisseur privé ou d’une banque., Ils sont également utiles pour tenir des registres documentés du prêt pour toutes les parties concernées et à des fins fiscales.

Création d’un Billet à ordre

d’Un Billet à ordre est un document juridiquement contraignant, donc il est logique de vouloir le faire dès la première fois. Contrairement à la plupart des contrats, les billets à ordre ne sont généralement pas longs et compliqués, mais plutôt courts et simples. Par conséquent, le prêteur et l’emprunteur n’ont pas nécessairement besoin de connaissances juridiques pour pouvoir en remplir un.

Puisque nous vous fournissons les formulaires, tout ce que vous avez à faire est de remplir les blancs., Voici notre guide rapide et simple pour préparer votre billet à ordre en quelques minutes:

Étape 1 – Accepter les conditions

Avant que les deux parties s’assoient pour rédiger un accord, les points suivants doivent être convenus verbalement:

- Montant ($) – Le montant d’argent emprunté.

- Taux d’Intérêt – En d’autres termes, les frais d’emprunt de l’argent (Voir Comment Calculer). Assurez-vous de vérifier les lois sur les taux d’intérêt dans votre État (ou « Taux d’usure”). Tous les États ont un montant maximum d’intérêts qu’un prêteur est en mesure de facturer.,

- Frais de retard – Dans le cas où il y aura des pénalités pour retard de paiement.

- Sécurité – Éléments tels que des véhicules ou une 2e hypothèque sur une maison est fourni, si l’argent emprunté n’est pas remboursé par l’emprunteur. Il s’agit de fournir l’assurance au prêteur que leur argent sera remboursé en espèces ou en actifs.

- Conditions de remboursement-Les paiements seront-ils effectués progressivement ou sous forme de somme forfaitaire?

- Clause par défaut-Fournir des conditions dans la chance que l’argent n’est jamais remboursé par l’emprunteur.,

- Cosignataire-Si l’emprunteur n’est pas financièrement capable d’emprunter l’argent, une deuxième personne devrait être nommée pour rembourser le prêt si l’emprunteur ne peut pas le faire lui-même.

Étape 2-Exécuter un rapport de crédit

C’est toujours une bonne idée d’exécuter un rapport de crédit sur tout emprunteur potentiel car il peut avoir une dette impayée à votre insu. Surtout si la dette est liée IRS ou pension alimentaire pour enfants, il aura préséance sur ce billet à ordre. Par conséquent, il est impératif qu’un rapport de crédit soit exécuté avant de conclure tout type d’accord.,

Agences de reporting – C’est une bonne idée d’utiliser Experian qui est gratuit pour le prêteur et facture 14,95 $à l’emprunteur. Experian est connu comme l’agence de crédit la plus sensible fournissant généralement le score le plus bas des 3 Bureaux de crédit (Experian, Equifax et TransUnion).

Formulaire d’autorisation – Pour exécuter le crédit de quelqu’un d’autre, vous devez obtenir une autorisation légale écrite.,

Étape 3 – Sécurité et Cosignataire(s)

S’il y a des drapeaux rouges qui apparaissent sur le rapport de crédit, le prêteur peut vouloir que l’emprunteur ajoute une sécurité ou un Cosignataire à la note. Les types courants de sécurité comprennent les véhicules à moteur, les biens immobiliers (fournis en tant que 1er ou 2e hypothèque) ou tout type d’actif de valeur.

Cela signifierait que dans le cas où l’emprunteur ne rembourserait pas les fonds, le prêteur serait en mesure d’obtenir la pleine propriété du titre placé dans le billet., Dans le cas d’un cosignataire, il ou elle serait responsable de la totalité de l’argent dû ainsi que de toutes les pénalités ou frais de retard.

Étape 4 – Rédaction du billet à ordre

Après que les principaux termes du billet ont été convenus, le prêteur et l’emprunteur doivent se réunir pour autoriser l’accord formel. Pour obtenir des instructions sur la façon de remplir le document ligne par ligne, reportez-vous à la section Comment écrire.

Signature-L’argent doit échanger des mains après avoir été signé. Il n’est pas nécessaire qu’un témoin signe le formulaire, mais il est recommandé., Pour les montants excessifs (plus de 10 000$), un notaire public est recommandé.

Étape 5 – rembourser l’Argent Emprunté

L’emprunteur doit rembourser l’argent emprunté dans les délais et conformément à la note. Sinon, des frais peuvent être appliqués au solde global. Une fois que tout l’argent a été entièrement remboursé au prêteur, un formulaire de libération de prêt est créé et émis à l’emprunteur pour les soulager de toute responsabilité de la note.

Si le Paiement est en Retard – Si le paiement est en retard, le prêteur doit émettre une Lettre de mise en demeure., Il s’agit d’un formulaire qui informe l’emprunteur des conditions énoncées dans le billet à ordre telles que la pénalité pour retard de paiement ainsi que du temps dont il dispose avant de devenir en défaut.

Si l’argent emprunté n’est jamais payé-Si l’emprunteur fait défaut sur la note, le prêteur peut percevoir en minimisant leurs coûts en cherchant les fonds par le biais de la Cour des petites créances (Les petites créances sont généralement limitées à une valeur de 10 000 $ou moins, assurez-vous de vérifier les lois de votre juridiction)., S’il y avait une garantie placée dans la note, le bien ou l’actif doit être remis à l’emprunteur conformément à la note. Sinon, une action en justice sera probablement nécessaire pour des sommes dues d’une valeur supérieure à 10 000$.

Comment calculer

Il est important de disposer tous les chiffres dans le billet à ordre afin qu’il n’y ait pas de confusion entre vous et le bénéficiaire. Le paiement total final, l’intérêt total et les paiements mensuels sont toutes des choses que vous devrez inclure., Pour les calculer, vous devez connaître le principe prêté, la durée de la période de remboursement et le taux d’intérêt annuel. Voici les formules que vous pouvez utiliser.

Calcul du total des intérêts dus

Argent Emprunté multiplié par le Taux d’intérêt annuel = Total des Intérêts dus

(Si le paiement est mensuel ou trimestriel, divisez le total ci-dessus par la fraction de l’année qu’il faudra pour rembourser le prêt. Exemple: Un paiement dû dans 3 mois vous obligerait à diviser le total par 4 car il ne s’agit que d’un quart de l’année.,)

Exemple – disons que je voulais emprunter de 1 000 $pour 3 mois à un taux d’intérêt de 10%:

d’Abord je voudrais calculer le taux d’intérêt sur une période qui serait de 100 $($1 000 fois 10%). Ensuite, je diviserais le montant de 100 $par 4 (car il y a 4, périodes de 3 mois dans une année) et j’arriverais à 25 as comme l’intérêt total dû que je devrais payer au cours de 3 mois pour emprunter 1 000$. Le montant du paiement final serait de 1 025$.,

Calcul du montant du paiement final

Argent Emprunté plus le total des Intérêts dus = Montant du paiement final

Exemple – Disons que je voulais emprunter 1 000 for pendant 3 mois à un taux d’intérêt de 10%:

Tout d’abord, je voudrais calculer le taux d’intérêt sur une période d’un an qui serait de 100 $(1 000 times fois 10%). Ensuite, je diviserais le montant de 100 $par 4 (car il y a 4, périodes de 3 mois dans une année) et j’arriverais à 25 as comme l’intérêt total dû que je devrais payer au cours de 3 mois pour emprunter 1 000$. Le montant du paiement final serait de 1 025$.,

Calcul du montant du Paiement mensuel

(Argent Emprunté plus le total des Intérêts dus) divisé par le nombre de mois = Paiements mensuels

Exemple – Disons que je voulais emprunter 1 000 for pendant 3 mois à un taux d’intérêt de 10%:

Tout d’abord, je voudrais calculer le taux d’intérêt sur une période d’un an qui serait de 100 $(1 000 times fois 10%). Ensuite, je diviserais le montant de 100 $par 4 (car il y a des périodes de 4, 3 mois dans une année) et j’arriverais à 25 as comme le total des intérêts dus. Ensuite, nous ajouterions l’argent emprunté de 1 000 $aux 25 interest d’intérêts dus, ce qui équivaut à 1 025$., Comme il y a 3 mois, nous diviserions 1 025 $par 3 et le montant du paiement mensuel serait égal à 341,67$.

Taux d’usure& Lois par État

Également connu sous le nom de taux d’intérêt maximum qu’un prêteur peut facturer. Il est important que les prêteurs ne facturent pas un taux d’intérêt supérieur à ce que leur État leur permet. Voici des liens vers les lois sur le taux d’usure de chaque État.,

| State | Usury Rate | Laws |

| Alabama | 8% for written contracts, 6% for verbal agreements., | § 8-8-1 |

| Alaska | 5% au-dessus de la Réserve Fédérale de taux d’intérêt le jour où le prêt a été fait. Si le montant est supérieur à 25 000$, le taux maximum est de 10,5% par année | § 45.45.010 |

| Arizona | Pas de limite pour les accords de prêt par écrit. Si ce n’est pas par écrit, le taux est de 10% par an., | § 44-1201 |

| Arkansas | Taux d’intérêt ne peut dépasser le maximum de 17%, comme établi dans la Constitution de l’Arkansas, de la Modification de 89. | § 4-57-104 |

| Californie | 10% pour un usage personnel, familial ou domestique. Plus élevé de 10% ou 5% sur le montant facturé par la Fed. Rés., Bank of San Francisco | Article XV |

| Colorado | The legal rate of interest is 8%. general usury limit is 45%, and the maximum for consumers is 12%. | § 5-12-103 and § 5-2-201 |

| Connecticut | The interest rate may not exceed 12%., | § 37-4 |

| Delaware | 5% over the Federal Reserve discount rate. | § 2301 |

| Florida | General usury limit is 18%, 25% on loans over $500,000. | § 687.,03 |

| Géorgie | 7% si aucun contrat écrit n’est établi, 16% sur les prêts inférieurs à 3 000$, 5% par mois sur les prêts supérieurs à 3 000$. | § 7-4-2 |

| Hawaï | 10% si aucun contrat écrit est établi, 12% des limite de l’usure, de 10% sur les jugements., | § 478-2, § 478-3, and § 478-4 |

| Idaho | The legal rate of interest is 12%. The rate of interest on money due on court judgments is 5%. | § 28-22-104 |

| Illinois | The general usury limit is 9%., | 815 CVA 205/4 |

| Indiana | 8% en l’absence d’accord, 25% pour les prêts à la consommation autres que les supervisé prêts. | § 24-4.6-1-102 et § 24-4.5-3-201 |

| Iowa | Le taux d’intérêt maximum est de 5%, sauf si convenu autrement par écrit, auquel cas, le maximum est fixé par l’Iowa Surintendant des services Bancaires (IA Taux de l’Usure)., | § 535.2(3)(a) |

| Kansas | Le taux de l’intérêt légal est de 10%, le général de l’usure de la limite est de 15%. | § 16-201 et 207 |

| Kentucky | Le taux d’intérêt légal est de 8%, la limite générale d’usure est supérieure de 4% au taux de la Réserve fédérale ou de 19%, le moins élevé étant retenu. | § 360.,010 |

| Louisiana | The general usury rate is 12%. | § 9:3500 |

| Maine | The legal interest rate is 6% (no usury limit mentioned in statutes). | 9-B § 432 |

| Maryland | The legal interest rate is 6%, a maximum of 8% if a written contract is established., | § 12-102 and 103 |

| Massachusetts | The legal interest rate is 6% (unless a written contract exists), interest rate over 20% is considered criminally usurious. | Ch. 107 § 3 and Ch. 271 § 49 |

| Michigan | 7% maximum if a written contract is established, otherwise, the legal rate is 5%. | § 438.,31 |

| Minnesota | Le taux de l’intérêt légal est de 6%, l’usure de la limite est de 8%. | § 334.01 |

| Mississippi | Le taux d’intérêt légal est de 8%, « taux contractuel” est un maximum de 10% ou 5% au-dessus du taux de la Réserve fédérale, selon le plus élevé., | § 75-17-1 |

| Missouri | The maximum interest rate is 10%. | § 408.030 |

| Montana | 15% or 6% above the rate published by the Federal Reserve System, whichever is greater., | § 31-1-107 |

| Nebraska | The maximum interest rate is 16%. | § 45-101.03 |

| Nevada | No usury limit. Without an agreement, the interest rate shall be the current prime rate of the largest Nevada bank. | § 99.,040 |

| New Hampshire | The maximum interest rate is 10%. | § 336:1 |

| New Jersey | 6% without a written contract, 16% maximum if a written contract is established. | § 31:1-1 |

| New Mexico | 15% maximum in the absence of a written contract., | § 56-8-3 |

| New York | Le taux de l’intérêt légal est de 6%, le général de l’usure de la limite est de 16% | Général. Oblig. § 5-501 et Bancaires § 14-A |

| Caroline du Nord | Le taux de l’intérêt légal est de 8%, mais les consommateurs et les créanciers peuvent contrat pour un taux plus élevé., | § 24-1 |

| North Dakota | The legal rate of interest is 6%, the maximum contract rate is 5.5% higher than the current cost of money and may not be less than 7%. | § 47-14-05 + 09 |

| Ohio | The maximum interest for written contracts is 8%. | § 1343.,01 |

| Oklahoma | à Moins que les parties ne conviennent d’un autre taux autorisé par la loi, le taux d’intérêt est de 6%. | § 15-266 |

| Oregon | Le taux d’intérêt légal est de 9%. D’autres conditions s’appliquent aux prêts aux entreprises et à l’agriculture. | § 82.,010(1) + (3) |

| Pennsylvania | The legal rate of interest is 6%. | 41 P.S. § 201 |

| Rhode Island | The maximum interest rate is 21%. An alternate rate of 9% plus domestic prime rate may be applied., | § 6-26-2 |

| South Carolina | The legal rate of interest is 8.75%. | § 34-31-20 |

| South Dakota | No limit if a written agreement is established, 12% if no agreement exists., | § 54-3-4 and § 54-3-16(3) |

| Tennessee | The maximum rate is 10% unless otherwise expressed in contract or by law. | § 47-14-103 |

| Texas | 10% maximum unless otherwise provided by contract law. | § 302.,001(b) |

| Utah | Le taux d’intérêt maximal est de 10%, à moins que les parties n’en conviennent autrement dans un contrat écrit. | § 15-1-1 |

| le Vermont | Le taux d’intérêt est de 12%, sauf dans certaines circonstances prévues au paragraphe (b) de l’article 41a. | 9 V. S. A., § 41a |

| Virginie | Le taux de l’intérêt légal est de 6%. Avec un contrat en place, le taux d’intérêt maximum est de 12%. | § 6.2-301 et § 6.2-303 |

| Washington | Le maximum le taux d’intérêt est de 12% ou 4% points au-dessus du taux moyen des bons du Trésor à 26 semaines. | § 19.52.,020 |

| Virginie de l’Ouest | Le taux d’intérêt légal est de 6%, mais les parties peuvent convenir à un maximum de 8% dans un accord écrit. | § 47-6-5 |

| le Wisconsin | Le taux de l’intérêt légal est de 5%, mais une multitude de tarifs existent pour différents types de prêts. | § 138.,04 |

| Wyoming | Le taux d’intérêt est de 7% si aucun accord n’est établi. | § 40-14-106 |

les Termes Clés & Clauses

ci-Dessous sont communs Termes essentiels (définitions) et les dispositions qui se trouvent dans notre Billet à ordre.

Répartition des paiements – Décrit comment les paiements doivent être effectués en ce qui concerne les frais de retard, les intérêts et le principe., Dans notre billet à ordre gratuit, les paiements doivent d’abord rembourser les frais de retard et les intérêts avant que le principe ne soit crédité.

Remboursement anticipé – Une clause détaillant les règles de remboursement anticipé du prêt, qu’il s’agisse de l’ensemble du prêt ou des paiements individuels. Certains prêts peuvent exiger que l’emprunteur paie des frais afin de « payer d’avance” le prêt.

Accélération – Dans le cas où un emprunteur fait défaut sur le billet ou sur une provision dans le billet et ne corrige pas le défaut dans le délai imparti, le prêteur a la possibilité d’exiger le paiement immédiat de toutes les cotisations impayées de l’emprunteur.,

Honoraires et frais d’avocat – L’emprunteur doit payer toutes les sommes encourues si le défaut de paiement du prêt entraîne l’implication d’avocats et de procédures judiciaires. Cependant, si l’emprunteur finit par l’emporter devant les tribunaux, peu importe la question, le prêteur doit alors payer pour tous les coûts liés aux tribunaux.

Renonciation aux présentations – Il s’agit d’une clause courte qui implique que le prêteur n’a pas à exiger le paiement lorsque les paiements ou le prêt est dû, l’emprunteur a la responsabilité de s’assurer que les paiements sont payés à l’échéance., Si l’emprunteur ne paie pas à l’échéance, le prêteur doit émettre un avis de non-paiement. En outre, si l’emprunteur refuse de payer la note, le prêteur doit présenter l’avis de non-paiement et le notarier qui peut suivre avec une procédure judiciaire.

Non-renonciation – Si, pour une raison quelconque, le prêteur omet ou tarde à exercer ses droits en vertu des termes de la note, cela ne signifie pas ou ne considère pas qu’il renonce à ses droits. Par exemple, le prêteur tarde à répondre à l’emprunteur au sujet d’un paiement à venir dû., La non-réponse du prêteur ne donne pas à l’emprunteur le droit de ne pas effectuer de paiement à la date d’échéance.

Divisibilité – Une clause dans un billet à ordre qui stipule que si une disposition dans le billet devient nulle ou inapplicable, il ne considère pas le billet entier ou toute autre disposition dans le billet invalide.

Intégration – Indique qu’aucun autre document ne peut affecter les conditions ou la validité de votre billet à ordre. Votre billet à ordre ne peut être modifié (modifié) que si le prêteur et l’emprunteur signent un accord écrit.,

Conditions contradictoires – Stipule qu’aucun autre accord ne doit avoir une légalité ou un contrôle supérieur sur votre billet à ordre.

Avis-Décrit comment les avis doivent être remis à l’emprunteur. Il est de pratique courante que les avis soient rédigés et livrés en personne ou par courrier certifié avec copies et reçus.

Cosignataire-Une personne qui garantit le prêt si l’emprunteur original est en défaut sur la note. En règle générale, si le prêteur soupçonne un emprunteur d’être risqué, le prêteur peut exiger de l’emprunteur qu’il obtienne une autre personne crédible pour cosigner la note.,

Exécution-Indique que l’emprunteur est le principal dans le billet et solidairement responsable de toutes les cotisations. S’il y a un cosignataire, l’emprunteur et le cosignataire sont également responsables du remboursement du prêt.

Comment rédiger un billet à ordre

Comparé à d’autres types de contrats et formes juridiques, un billet à ordre est beaucoup plus facile à comprendre. La plupart des gens, sans aucune connaissance juridique, peuvent comprendre les bases de ce document et le remplir en leur propre nom. Ci-dessous, nous vous montrons comment remplir notre billet à ordre de base., Cet exemple aura lieu dans l’état de New York.

Étape 1 – Prêteur & Emprunteur

Complet de la Date en entrant le jour, le mois et l’année. Procédez en entrant le nom de l’emprunteur et du prêteur. Suivez avec vos deux adresses postales (peut être une adresse personnelle ou d’entreprise).

Le prêteur doit inscrire le principal du prêt en mots et en chiffres.

Soumettre le taux d’intérêt (pourcentage annuel). Dans cet exemple, nous avons entré 16% parce que dans l’état de New York, 16% est le taux d’intérêt maximum autorisé qu’un prêteur peut facturer.,

Étape 2 – Paiements

Remplissez la date en entrant le jour, le mois et l’année auxquels le solde complet du prêt est dû. Inclure les intérêts et les frais de retard (le cas échéant).

Vous avez alors deux options à choisir – Rembourser le prêt avec une somme forfaitaire ou par versements. Cochez la case indiquant la fréquence de remboursement convenue et entrez le montant. Dans notre exemple, nous avons choisi des versements mensuels. Étant donné que le prêt est facturé 16% d’intérêt, l’emprunteur devra effectuer des paiements chaque mois d’un montant de 97 dollars.,

Si vous avez sélectionné les versements comme option de remboursement, entrez un montant de frais de retard dans le cas où l’emprunteur n’effectue pas ses paiements à temps. Dans notre exemple, nous avons choisi de faire les frais de retard à un raisonnable dollars 25 dollars.

Étape 3 – Sécurisé ou non Sécurisé

en tant Que Prêteur, le plus sûr du type de billet d’utilisation en sélectionnant « Sécurisé ». La plupart des prêteurs sur gages utilisent cette méthode. Dans notre exemple, l’emprunteur a utilisé son iPhone 7 en garantie avec le Prêteur., Dans le cas où l’emprunteur ne peut pas rembourser le prêt, le prêteur conservera l’iPhone 7.

Lorsque vous prévoyez de prêter de l’argent à une personne ou à une entreprise, sélectionnez « Non sécurisé ». Il est important d’avoir un certain niveau de confiance dans votre emprunteur si vous envisagez d’émettre un billet non garanti.

Étape 4 – Cosignataire

Le fait d’avoir un cosignataire garantit que le prêt sera remboursé par une autre personne même si l’emprunteur initial fait défaut sur le prêt. Vous voyez souvent des cosignataires avec des billets à ordre non garantis en raison de l’absence de garantie., Dans cet exemple, nous avons sélectionné « No-cosigner » puisque l’emprunteur a contracté un prêt garanti en utilisant son iPhone 7 comme garantie.

Étape 5 – Droit applicable

C’est plutôt une étape facile. Entrez simplement l’état qui régira votre note (prêt). Ceci est particulièrement important en raison des taux d’usure différents selon les États. L’état de l’individu ou de l’entreprise prêtant l’argent (le prêteur) doit être entré. Dans cet exemple, le prêteur réside à New York, donc l’état de New York a été entré.,

![]()

Étape 6 – Signatures

Le prêteur, de l’emprunteur, et un témoin viennent tous ensemble quand vient le temps de signer la note. S’il se trouve qu’il y a un cosignataire, avisez cette personne d’être également présente. Chaque personne doit signer, dater et imprimer son nom en présence du témoin.

Laisser un commentaire