Eine Schuldschein, oder „Versprechen zu zahlen“, ist eine Notiz, die Details Geld von einem Kreditgeber und die Rückzahlung Struktur geliehen. Das Dokument hält den Kreditnehmer verantwortlich für die Rückzahlung des Geldes (plus Zinsen, falls vorhanden). Es gibt 2 Arten von Schuldscheinen, gesichert und ungesichert. Eine gesicherte Notiz ist eine Vereinbarung für geliehenes Geld mit der Bedingung, dass die Sicherheit, die normalerweise ein Vermögenswert oder eine Immobilie ist, an den Kreditgeber übergeben wird, wenn sie nicht an den Kreditgeber zurückgezahlt wird., Daher ist eine ungesicherte Notiz eine Vereinbarung für geliehenes Geld, obwohl keine Vermögenswerte oder Immobilien als Sicherheit aufgeführt sind, wenn die Notiz unbezahlt bleibt.

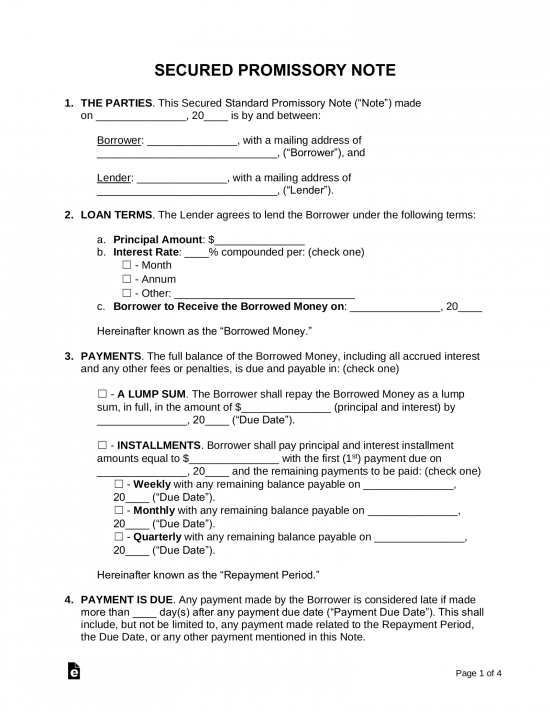

Gesicherter Schuldschein – Für die Kreditaufnahme von Geld mit einem Wertgutwert“ Sicherung “ des geliehenen Betrags wie ein Fahrzeug oder ein Haus. Wenn der Kreditnehmer den Betrag nicht innerhalb des Zeitraums zurückzahlt, hat der Kreditgeber das Recht, das Eigentum des Kreditnehmers zu erhalten.

Gesicherter Schuldschein – Für die Kreditaufnahme von Geld mit einem Wertgutwert“ Sicherung “ des geliehenen Betrags wie ein Fahrzeug oder ein Haus. Wenn der Kreditnehmer den Betrag nicht innerhalb des Zeitraums zurückzahlt, hat der Kreditgeber das Recht, das Eigentum des Kreditnehmers zu erhalten.

Download: Adobe PDF, MS Word (.,docx), OpenDocument

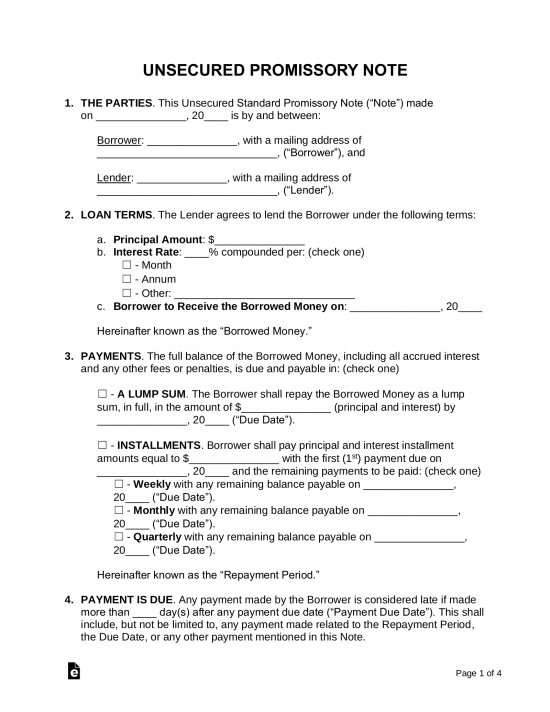

Ungesicherter Schuldschein – Erlaubt dem Kreditgeber nicht, einen Vermögenswert für geliehenes Geld zu sichern. Dies bedeutet, dass der Kreditgeber, wenn die Zahlung nicht vom Kreditnehmer geleistet wird, entweder vor einem Gericht für kleine Ansprüche oder durch andere rechtliche Verfahren einreichen müsste.

Ungesicherter Schuldschein – Erlaubt dem Kreditgeber nicht, einen Vermögenswert für geliehenes Geld zu sichern. Dies bedeutet, dass der Kreditgeber, wenn die Zahlung nicht vom Kreditnehmer geleistet wird, entweder vor einem Gericht für kleine Ansprüche oder durch andere rechtliche Verfahren einreichen müsste.

Download: Adobe PDF, MS Word (.,>

Verwandte Formen (2)

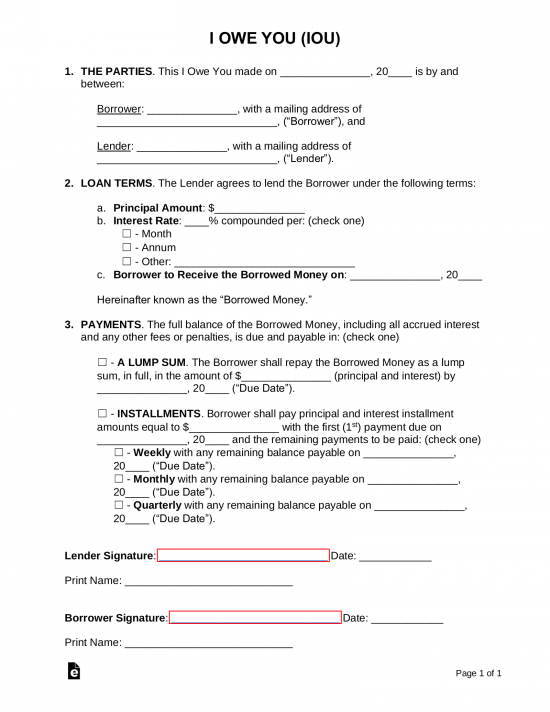

Verdanke ich Ihnen (IOU) – Eine Quittung Anerkennung einer Schuld geschuldet ist, mit keinen Zeitplan für die Zahlung.,

Verdanke ich Ihnen (IOU) – Eine Quittung Anerkennung einer Schuld geschuldet ist, mit keinen Zeitplan für die Zahlung.,

Download: Adobe PDF

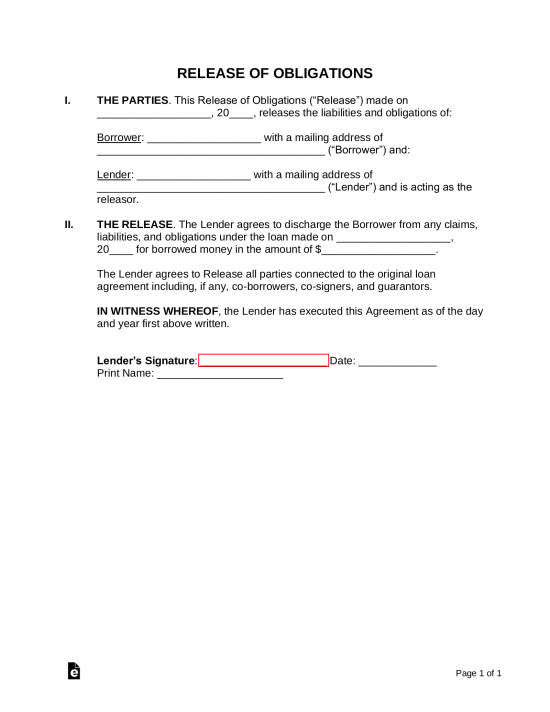

Loan Release Form – Wenn die Notiz vollständig ausgezahlt wurde, sollte der Kreditgeber den Kreditnehmer durch Autorisierung eines Freigabeformulars von allen Verbindlichkeiten befreien.

Loan Release Form – Wenn die Notiz vollständig ausgezahlt wurde, sollte der Kreditgeber den Kreditnehmer durch Autorisierung eines Freigabeformulars von allen Verbindlichkeiten befreien.

Download: Adobe PDF, MS Word (.docx), OpenDocument

Inhaltsverzeichnis

- Schuldscheine: Nach Typ (2)

- Schuldscheine: Nach Staat

- Verwandte Formulare

- Was ist ein Schuldschein?,

- Erstellen eines Schuldscheins

- Wie berechnet man

- Schlüsselbegriffe & Klauseln

- Wuchergesetze – Zinssätze%) – Nach Staat

- Wie schreibt man

Was ist ein Schuldschein?

Schuldscheine sind ein Do-it-yourself-Vertrag, den Sie ausfüllen, um einer Person oder Bank die Zahlung bis zu einer bestimmten Frist zu“ versprechen“. Es ist wie eine detailliertere und rechtsverbindlichere IOU. Sie sind wichtig, um den Kreditnehmer für die Rückzahlung eines Darlehens von einem privaten Investor oder einer Bank zur Rechenschaft zu ziehen., Sie sind auch nützlich, um dokumentierte Aufzeichnungen über das Darlehen für alle beteiligten Parteien und für steuerliche Zwecke zu führen.

Erstellen eines Schuldscheins

Ein Schuldschein ist ein rechtlich bindendes Dokument, daher ist es sinnvoll, dies beim ersten Mal richtig machen zu wollen. Im Gegensatz zu den meisten Verträgen sind Schuldscheine in der Regel nicht lang und kompliziert und eher kurz und einfach. Daher benötigen Kreditgeber und Kreditnehmer nicht unbedingt rechtliche Kenntnisse, um eine ausfüllen zu können.

Da wir Ihnen die Formulare zur Verfügung stellen, müssen Sie nur die Lücken ausfüllen., Hier ist unsere schnelle und einfache Anleitung, um Ihren Schuldschein in wenigen Minuten fertig zu haben:

Schritt 1-Stimmen Sie den Bedingungen zu

Bevor sich beide Parteien zusammensetzen, um eine Vereinbarung zu schreiben, sollte mündlich Folgendes vereinbart werden:

- Betrag ($) – Der Betrag des geliehenen Geldes.

- Zinssatz – Mit anderen Worten, die Gebühr für die Ausleihe des Geldes (Siehe Berechnung). Überprüfen Sie unbedingt die Zinsgesetze in Ihrem Bundesstaat (oder „Wucherzinssatz“). Alle Staaten haben einen maximalen Zinsbetrag, den ein Kreditgeber berechnen kann.,

- Verspätete Gebühr – en) – In dem Fall gibt es Strafen für verspätete Zahlung.

- Sicherheit-Gegenstände wie Fahrzeuge oder eine zweite Hypothek auf ein Haus wird bereitgestellt, wenn das geliehene Geld nicht vom Kreditnehmer zurückgezahlt wird. Dies soll dem Kreditgeber die Gewissheit geben, dass sein Geld entweder in bar oder in Vermögenswerten zurückgezahlt wird.

- Tilgungsbedingungen-Werden die Zahlungen schrittweise oder pauschal geleistet?

- Standardklausel-Geben Sie Bedingungen für die Möglichkeit an, dass das Geld niemals vom Kreditnehmer zurückgezahlt wird.,

- Mitunterzeichner-Wenn der Kreditnehmer finanziell nicht in der Lage ist, das Geld zu leihen, sollte eine zweite Person benannt werden, um das Darlehen zurückzuzahlen, wenn der Kreditnehmer dies nicht selbst tun kann.

Schritt 2 – Führen Sie eine Kreditauskunft aus

Es ist immer eine gute Idee, eine Kreditauskunft für potenzielle Kreditnehmer durchzuführen, da diese möglicherweise ausstehende Schulden haben, die Sie nicht kennen. Insbesondere wenn die Schulden IRS oder Kindergeld sind, hat dies Vorrang vor diesem Schuldschein. Daher ist es zwingend erforderlich, dass eine Kreditauskunft ausgeführt wird, bevor eine Vereinbarung getroffen wird.,

Meldeagenturen-Es ist eine gute Idee, Experian zu verwenden, das für den Kreditgeber kostenlos ist und dem Kreditnehmer 14,95 USD berechnet. Experian ist als die sensibelste Kreditagentur bekannt, die normalerweise die niedrigste Punktzahl der drei Kreditbüros (Experian, Equifax und TransUnion) bietet.

Autorisierungsformular – Um das Guthaben einer anderen Person ausführen zu können, müssen Sie eine schriftliche rechtliche Genehmigung einholen.,

Schritt 3-Sicherheit und Mitunterzeichner

Wenn rote Flaggen in der Kreditauskunft angezeigt werden, möchte der Kreditgeber möglicherweise, dass der Kreditnehmer der Notiz Sicherheit oder einen Mitunterzeichner hinzufügt. Häufige Arten von Sicherheit sind Kraftfahrzeuge, Immobilien (als 1.oder 2. Hypothek) oder jede Art von wertvollem Vermögenswert.

Dies würde bedeuten, dass für den Fall, dass der Kreditnehmer die Mittel nicht zurückzahlt, der Kreditgeber das volle Eigentum an der Sicherheit in der Notiz erhalten könnte., Im Falle eines Mitunterzeichners haftet er für den vollen Umfang des geschuldeten Geldes zusammen mit allen Strafen oder verspäteten Gebühren.

Schritt 4-Verfassen des Schuldscheins

Nachdem die Hauptbedingungen des Vermerks vereinbart wurden, sollten Kreditgeber und Kreditnehmer zusammenkommen, um die formelle Vereinbarung zu genehmigen. Anweisungen zum zeilenweisen Ausfüllen des Dokuments finden Sie im Abschnitt Schreiben.

Unterzeichnung – Das Geld sollte Hände tauschen, nachdem es unterzeichnet wurde. Es ist nicht erforderlich, dass ein Zeuge das Formular unterschreibt, wird jedoch empfohlen., Für übermäßige Beträge (mehr als 10.000 US-Dollar) wird ein Notar empfohlen.

Schritt 5-Rückzahlung des geliehenen Geldes

Der Kreditnehmer sollte das geliehene Geld pünktlich und gemäß der Notiz zurückzahlen. Andernfalls können Gebühren auf den Gesamtsaldo erhoben werden. Sobald das gesamte Geld vollständig an den Kreditgeber zurückgezahlt wurde, wird ein Darlehensfreigabeformular erstellt und an den Kreditnehmer ausgegeben, um ihn von jeglicher Haftung aus der Notiz zu befreien.

Bei verspäteter Zahlung-Bei verspäteter Zahlung sollte der Kreditgeber ein Forderungsschreiben ausstellen., Dies ist ein Formular, das den Kreditnehmer über die im Schuldschein angegebenen Bedingungen informiert, z. B. die Strafe für Zahlungsverzug sowie darüber, wie viel Zeit er hat, bevor er in Verzug gerät.

Wenn geliehenes Geld nie bezahlt wird-Wenn der Kreditnehmer mit der Note in Verzug gerät, kann der Kreditgeber durch Minimierung seiner Kosten einsammeln, indem er das Geld über ein Gericht für kleine Ansprüche beantragt (Kleine Ansprüche sind normalerweise auf einen Wert von 10.000 USD oder weniger begrenzt, überprüfen Sie unbedingt die Gesetze in Ihrer Gerichtsbarkeit)., Wenn in der Notiz eine Sicherheit enthalten war, wird das Eigentum oder der Vermögenswert gemäß der Notiz an den Kreditnehmer übergeben. Andernfalls sind höchstwahrscheinlich rechtliche Schritte gegen Geldschulden im Wert von mehr als 10.000 US-Dollar erforderlich.

Berechnung

Es ist wichtig, alle Zahlen im Schuldschein so auszulegen, dass keine Verwirrung zwischen Ihnen und dem Begünstigten entsteht. Die endgültige Gesamtauszahlung, die Gesamtzinsen und die monatlichen Zahlungen sind alles Dinge, die Sie einbeziehen müssen., Um diese zu berechnen, müssen Sie das Prinzip der Ausleihe, die Länge der Rückzahlungsfrist und den jährlichen Zinssatz kennen. Hier sind die Formeln, die Sie verwenden können.

Berechnung der geschuldeten Gesamtzinsen

Geliehenes Geld multipliziert mit jährlichem Zinssatz = geschuldete Gesamtzinsen

(Wenn die Zahlung monatlich oder vierteljährlich erfolgt, teilen Sie die oben genannte Summe durch den Bruchteil des Jahres, das zur Rückzahlung des Darlehens benötigt wird. Beispiel: Für die Zahlung in 3 Monaten müssen Sie die Summe durch 4 teilen, da es sich nur um ein Viertel des Jahres handelt.,)

Beispiel-Nehmen wir an, ich wollte $1,000 für 3 Monate zu einem Zinssatz von 10% ausleihen:

Zuerst möchte ich den Zinssatz über einen Zeitraum von einem Jahr berechnen $ 100 ($1,000 mal 10%). Dann würde ich den $100-Betrag durch 4 teilen (da es 4, 3-Monats-Perioden in einem Jahr gibt) und ich würde bei $25 ankommen, da die Gesamtverzinsung, die ich im Laufe von 3 Monaten zahlen müsste, um $1,000 zu leihen. Der endgültige Zahlungsbetrag wäre $ 1,025.,

Berechnung des endgültigen Zahlungsbetrags

Geliehenes Geld zuzüglich geschuldeter Gesamtzinsen = endgültiger Zahlungsbetrag

Beispiel-Angenommen, ich wollte $1,000 für 3 Monate zu einem Zinssatz von 10% ausleihen:

Zuerst möchte ich den Zinssatz über einen Zeitraum von einem Jahr berechnen, der $100 ($1,000 mal 10%) beträgt. Dann würde ich den $100-Betrag durch 4 teilen (da es 4, 3-Monats-Perioden in einem Jahr gibt) und ich würde bei $25 ankommen, da die Gesamtverzinsung, die ich im Laufe von 3 Monaten zahlen müsste, um $1,000 zu leihen. Der endgültige Zahlungsbetrag wäre $ 1,025.,

Berechnung des monatlichen Zahlungsbetrags

(geliehenes Geld plus geschuldete Gesamtzinsen) geteilt durch Wie viele Monate = monatliche Zahlungen

Beispiel-Angenommen, ich wollte $1,000 für 3 Monate zu einem Zinssatz von 10% ausleihen:

Zuerst möchte ich den Zinssatz über einen Zeitraum von einem Jahr berechnen, der $100 ($1,000 mal 10%) betragen würde. Dann würde ich den Betrag von 100 US-Dollar durch 4 teilen (da es 4, 3-Monats-Perioden in einem Jahr gibt) und ich würde bei 25 US-Dollar als geschuldete Gesamtzinsen ankommen. Dann würden wir das geliehene Geld von $1,000 zu den $25 fälligen Zinsen hinzufügen, was $1,025 entspricht., Da es 3 Monate gibt, würden wir $1,025 durch 3 teilen und der monatliche Zahlungsbetrag würde $341.67 entsprechen.

Wucherzinsen & Gesetze nach Staat

Auch bekannt als der maximale Zinssatz, den ein Kreditgeber berechnen kann. Es ist wichtig, dass die Kreditgeber nicht einen Zinssatz berechnen mehr als das, was ihr Staat erlaubt. Im Folgenden finden Sie Links zu den Wucherpreisgesetzen jedes Staates.,

| State | Usury Rate | Laws |

| Alabama | 8% for written contracts, 6% for verbal agreements., | § 8-8-1 |

| 5% über dem Zinssatz der Federal Reserve am Tag der Kreditaufnahme. Wenn der Betrag mehr als $25,000 beträgt, beträgt der Höchstsatz 10.5% pro Jahr | § 45.45.010 | |

| Keine Begrenzung für schriftliche Darlehensverträge. Wenn nicht schriftlich, beträgt der Satz 10% pro Jahr., | § 44-1201 | |

| Arkansas | Der Zinssatz darf den in der Verfassung von Arkansas festgelegten Höchstsatz von 17%, Änderung 89, nicht überschreiten. | § 4-57-104 |

| California | 10% für persönliche, familiäre oder Haushaltszwecke. Höher von 10% oder 5% über dem von Fed berechneten Betrag. Res., Bank of San Francisco | Article XV |

| Colorado | The legal rate of interest is 8%. general usury limit is 45%, and the maximum for consumers is 12%. | § 5-12-103 and § 5-2-201 |

| Connecticut | The interest rate may not exceed 12%., | § 37-4 |

| Delaware | 5% over the Federal Reserve discount rate. | § 2301 |

| Florida | General usury limit is 18%, 25% on loans over $500,000. | § 687.,03 |

| > | 7% wenn kein schriftlicher Vertrag geschlossen wird, 16% für Kredite unter $3,000, 5% pro Monat für Kredite über $3,000. | § 7-4-2 |

| 10% wenn kein schriftlicher Vertrag geschlossen wird, 12% allgemeine Wuchergrenze, 10% Urteile., | § 478-2, § 478-3, and § 478-4 | |

| Idaho | The legal rate of interest is 12%. The rate of interest on money due on court judgments is 5%. | § 28-22-104 |

| Illinois | The general usury limit is 9%., | 815 ILCS 205/4 |

| 8% bei fehlender Vereinbarung, 25% bei Verbraucherkrediten außer beaufsichtigten Krediten. | § 24-4.6-1-102 und § 24-4.5-3-201 | |

| Der maximale Zinssatz beträgt 5%, sofern nicht schriftlich etwas anderes vereinbart wurde, in diesem Fall wird das Maximum von Iowa Superintendent des Bankwesens (IA Wucherzinsen)., | § 535.2(3)(a) | |

| Der gesetzliche Zinssatz beträgt 10%, die allgemeine Wuchergrenze beträgt 15%. | § 16-201 und 207 | |

| Der gesetzliche Zinssatz beträgt 8%, das allgemeine Wucherlimit ist 4% größer als der Zinssatz der Federal Reserve oder 19%, je nachdem, welcher Wert geringer ist. | § 360.,010 | |

| Louisiana | The general usury rate is 12%. | § 9:3500 |

| Maine | The legal interest rate is 6% (no usury limit mentioned in statutes). | 9-B § 432 |

| Maryland | The legal interest rate is 6%, a maximum of 8% if a written contract is established., | § 12-102 and 103 |

| Massachusetts | The legal interest rate is 6% (unless a written contract exists), interest rate over 20% is considered criminally usurious. | Ch. 107 § 3 and Ch. 271 § 49 |

| Michigan | 7% maximum if a written contract is established, otherwise, the legal rate is 5%. | § 438.,31 |

| > | Der gesetzliche Zinssatz beträgt 6%, die Wuchergrenze 8%. | § 334.01 |

| Der gesetzliche Zinssatz beträgt 8%, der“ contract rate “ liegt maximal 10% oder 5% über dem Federal Reserve Rate, je nachdem, welcher Wert höher ist., | § 75-17-1 | |

| Missouri | The maximum interest rate is 10%. | § 408.030 |

| Montana | 15% or 6% above the rate published by the Federal Reserve System, whichever is greater., | § 31-1-107 |

| Nebraska | The maximum interest rate is 16%. | § 45-101.03 |

| Nevada | No usury limit. Without an agreement, the interest rate shall be the current prime rate of the largest Nevada bank. | § 99.,040 |

| New Hampshire | The maximum interest rate is 10%. | § 336:1 |

| New Jersey | 6% without a written contract, 16% maximum if a written contract is established. | § 31:1-1 |

| New Mexico | 15% maximum in the absence of a written contract., | § 56-8-3 |

| New York | Der gesetzliche Zinssatz von 6%, die Allgemeine Wucher limit 16% | allg. – Oblig. § 5-501 und Bankwesen § 14-A |

| North Carolina | Der gesetzliche Zinssatz beträgt 8%, Verbraucher und Gläubiger können jedoch einen höheren Zinssatz vereinbaren., | § 24-1 |

| North Dakota | The legal rate of interest is 6%, the maximum contract rate is 5.5% higher than the current cost of money and may not be less than 7%. | § 47-14-05 + 09 |

| Ohio | The maximum interest for written contracts is 8%. | § 1343.,01 |

| 01 | Sofern die Parteien nicht einem anderen gesetzlich genehmigten Zinssatz zustimmen, beträgt der Zinssatz 6%. | § 15-266 |

| Der gesetzliche Zinssatz beträgt 9%. Andere Bedingungen gelten für Geschäfts-und Agrardarlehen. | § 82.,010(1) + (3) | |

| Pennsylvania | The legal rate of interest is 6%. | 41 P.S. § 201 |

| Rhode Island | The maximum interest rate is 21%. An alternate rate of 9% plus domestic prime rate may be applied., | § 6-26-2 |

| South Carolina | The legal rate of interest is 8.75%. | § 34-31-20 |

| South Dakota | No limit if a written agreement is established, 12% if no agreement exists., | § 54-3-4 and § 54-3-16(3) |

| Tennessee | The maximum rate is 10% unless otherwise expressed in contract or by law. | § 47-14-103 |

| Texas | 10% maximum unless otherwise provided by contract law. | § 302.,001 (b) |

| Der maximale Zinssatz beträgt 10%, es sei denn, die Parteien vereinbaren in einem schriftlichen Vertrag einen anderen Zinssatz. | § 15-1-1 | |

| Vermont | Der Zinssatz beträgt 12%, außer in den bestimmten Umständen, wie in Unterabschnitt (b) des § 41a. | 9 V. S. A., § 41a |

| Der gesetzliche Zinssatz beträgt 6%. Bei einem bestehenden Vertrag beträgt der maximale Zinssatz 12%. | § 6.2-301 und § 6.2-303 | |

| Der maximale Zinssatz liegt 12% oder 4% Punkte über dem durchschnittlichen Rechnungszins für 26-wöchige Schatzwechsel. | § 19.52.,020 | |

| West Virginia | Der gesetzliche Zinssatz beträgt 6%, die Parteien können jedoch in schriftlicher Vereinbarung maximal 8% zustimmen. | § 47-6-5 |

| Der gesetzliche Zinssatz beträgt 5%, es gibt jedoch eine Vielzahl von Zinssätzen für verschiedene Arten von Darlehen. | § 138.,04 | |

| Wyoming | Der Zinssatz beträgt 7%, wenn kein Einvernehmen hergestellt wird. | § 40-14-106 |

Key Terms & Die folgenden Klauseln

sind allgemeine Schlüsselbegriffe (Definitionen) und Klauseln in unserem Schuldschein.

Zuweisung von Zahlungen-Beschreibt, wie Zahlungen in Bezug auf verspätete Gebühren, Zinsen und den Grundsatz geleistet werden sollen., In unserem kostenlosen Schuldschein müssen Zahlungen verspätete Gebühren und Zinsen zunächst abbezahlen, bevor das Prinzip gutgeschrieben wird.

Vorauszahlung-Eine Klausel, in der die Regeln für die vorzeitige Auszahlung des Darlehens aufgeführt sind, unabhängig davon, ob es sich um das gesamte Darlehen oder einzelne Zahlungen handelt. Bei einigen Darlehen muss der Kreditnehmer möglicherweise eine Gebühr zahlen, um das Darlehen im Voraus zu“ bezahlen“.

Beschleunigung-Für den Fall, dass ein Kreditnehmer mit der Note oder einer Bestimmung innerhalb der Note in Verzug gerät und den Ausfall nicht innerhalb des vorgegebenen Zeitrahmens heilt, hat der Kreditgeber die Möglichkeit, die sofortige Zahlung aller ausstehenden Gebühren vom Kreditnehmer zu verlangen.,

Anwaltskosten und – kosten-Der Kreditnehmer muss alle anfallenden Gelder bezahlen, wenn ein Ausfall des Darlehens zur Beteiligung von Anwälten und Gerichtsverfahren führt. Wenn der Kreditnehmer jedoch vor Gericht landet, unabhängig von der Frage, muss der Kreditgeber alle Gerichtskosten tragen.

Verzicht auf Vorwürfe – Dies ist eine kurze Klausel, die impliziert, dass der Kreditgeber keine Zahlung verlangen muss, wenn Zahlungen oder das Darlehen fällig sind, der Kreditnehmer ist dafür verantwortlich, sicherzustellen, dass die Zahlungen bei Fälligkeit bezahlt werden., Wenn der Kreditnehmer bei Fälligkeit nicht zahlt, muss der Kreditgeber eine Nichtzahlung ausstellen. Ferner, wenn der Kreditnehmer weigert sich, die Notiz zu zahlen, der Kreditgeber hat die Mitteilung der Nichtzahlung vorgelegt und notariell beglaubigt, die mit Gerichtsverfahren folgen kann.

Nicht-Verzicht-Wenn der Kreditgeber aus irgendeinem Grund versagt oder verzögert, seine Rechte gemäß den Bedingungen der Notiz auszuüben, bedeutet dies nicht, dass er auf seine Rechte verzichtet. Zum Beispiel verzögert sich der Kreditgeber bei der Reaktion auf den Kreditnehmer über eine bevorstehende fällige Zahlung., Die Nichtantwort des Kreditgebers gibt dem Kreditnehmer nicht das Recht, am Fälligkeitstag keine Zahlung zu leisten.

Trennbarkeit-Eine Klausel innerhalb eines Schuldscheins, die besagt, dass, wenn eine Bestimmung innerhalb der Notiz nichtig oder nicht durchsetzbar wird, sie nicht die gesamte Notiz oder eine andere Bestimmung innerhalb der Notiz für ungültig hält.

Integration-Besagt, dass kein anderes Dokument die Bedingungen oder die Gültigkeit Ihres Schuldscheins beeinflussen kann. Nur kann Ihr Schuldschein geändert (bearbeitet) werden, wenn sowohl der Kreditgeber als auch der Kreditnehmer eine schriftliche Vereinbarung unterzeichnen.,

Widersprüchliche Bedingungen-Besagt, dass keine andere Vereinbarung eine überlegene Rechtmäßigkeit oder Kontrolle über Ihren Schuldschein haben darf.

Hinweis-Beschreibt, wie Mitteilungen an den Kreditnehmer übermittelt werden sollen. Es ist gängige Praxis, dass Mitteilungen geschrieben und entweder persönlich oder per beglaubigter Post mit Kopien und Quittungen zugestellt werden.

Mitunterzeichner – Eine Person, die das Darlehen garantiert, wenn der ursprüngliche Kreditnehmer mit der Note in Verzug gerät. In der Regel, wenn der Kreditgeber einen Kreditnehmer verdächtigt, riskant zu sein, kann der Kreditgeber verlangen, dass der Kreditnehmer eine andere glaubwürdige Person erhält, die den Zettel mitunterschreibt.,

Ausführung-Besagt, dass der Kreditnehmer der Auftraggeber innerhalb der Notiz ist und für alle Gebühren gesamtschuldnerisch haftet. Wenn es einen Mitunterzeichner gibt, sind sowohl der Kreditnehmer als auch der Mitunterzeichner gleichermaßen für die Rückzahlung des Darlehens verantwortlich.

So schreiben Sie einen Schuldschein

Im Vergleich zu anderen Arten von Verträgen und Rechtsformen ist ein Schuldschein viel einfacher zu verstehen. Die meisten Menschen können ohne rechtliche Kenntnisse die Grundlagen dieses Dokuments verstehen und in ihrem eigenen Namen ausfüllen. Im Folgenden zeigen wir Ihnen, wie Sie unseren grundlegenden Schuldschein ausfüllen können., Dieses Beispiel wird im Bundesstaat New York stattfinden.

Schritt 1-Kreditgeber & Kreditnehmer

Vervollständigen Sie das Datum durch Eingabe von Tag, Monat und Jahr. Geben Sie anschließend den Namen des Kreditnehmers und des Kreditgebers ein. Folgen Sie mit beiden Ihrer Postanschrift (kann eine persönliche oder Firmenadresse sein).

Der Kreditgeber muss den Hauptbetrag des Darlehens in Worten und Zahlen eingeben.

Senden Sie den Zinssatz (Prozentsatz jährlich). In diesem Beispiel haben wir 16% eingegeben, da im Bundesstaat New York 16% der maximal zulässige Zinssatz ist, den ein Kreditgeber berechnen kann.,

Schritt 2 – Zahlungen

Vervollständigen Sie das Datum, indem Sie den Tag, den Monat und das Jahr eingeben, an dem der vollständige Restbetrag des Darlehens fällig ist. Enthalten Zinsen und späte Gebühren (falls vorhanden).

Sie haben dann zwei Möglichkeiten zur Auswahl-die Rückzahlung des Darlehens mit einem Pauschalbetrag oder in Raten. Aktivieren Sie das Kontrollkästchen mit der vereinbarten Häufigkeit der Rückzahlung und geben Sie den Betrag ein. In unserem Beispiel haben wir monatliche Raten gewählt. Da dem Darlehen 16% Zinsen in Rechnung gestellt werden, muss der Kreditnehmer jeden Monat Zahlungen in Höhe von 97 US-Dollar leisten.,

Wenn Sie Raten als Rückzahlungsoption ausgewählt haben, geben Sie einen verspäteten Gebührenbetrag für den Fall ein, dass der Kreditnehmer seine Zahlungen nicht rechtzeitig leistet. In unserem Beispiel haben wir uns entschieden, die späte Gebühr zu einem vernünftigen $ 25 Dollar zu machen.

Schritt 3 – Sicher oder unsicher

Als Kreditgeber ist die sicherste Art von Schuldschein die Auswahl von“Sicher“. Die meisten Pfandhäuser verwenden diese Methode. In unserem Beispiel hat der Kreditnehmer sein iPhone 7 als Sicherheit verwendet, um das Darlehen beim Kreditgeber zu sichern., Für den Fall, dass der Kreditnehmer das Darlehen nicht zurückzahlen kann, behält der Kreditgeber das iPhone 7.

Wenn Sie planen, Geld an eine Einzelperson oder ein Unternehmen zu leihen, wählen Sie „Unsicher“. Es ist wichtig, ein gewisses Maß an Vertrauen in Ihren Kreditnehmer zu haben, wenn Sie eine ungesicherte Notiz ausgeben möchten.

Schritt 4 – Mitunterzeichner

Ein Mitunterzeichner stellt sicher, dass das Darlehen von einer anderen Person zurückgezahlt wird, auch wenn der ursprüngliche Kreditnehmer das Darlehen erhält. Sie sehen oft Mitunterzeichner mit ungesicherten Schuldverschreibungen aufgrund fehlender Sicherheiten., In diesem Beispiel haben wir „No-Cosigner“ ausgewählt, da der Kreditnehmer einen gesicherten Kredit aufgenommen hat, indem er sein iPhone 7 als Sicherheit verwendet hat.

Schritt 5 – Anwendbares Recht

Dies ist ein ziemlich einfacher Schritt. Geben Sie einfach den Zustand, der Ihre Notiz (Darlehen) regieren wird. Dies ist besonders wichtig aufgrund der Wucherzinsen, die sich je nach Staat unterscheiden. Der Zustand der Einzelperson oder des Unternehmens, das das Geld leiht (der Kreditgeber), sollte eingegeben werden. In diesem Beispiel wohnt der Kreditgeber in New York, daher wurde der Bundesstaat New York eingetragen.,

![]()

Schritt 6 – Signaturen

Kreditgeber, Kreditnehmer und Zeuge sollten alle zusammenkommen, wenn es an der Zeit ist, die Notiz zu unterzeichnen. Wenn es zufällig einen Mitunterzeichner gibt, benachrichtigen Sie diese Person, auch anwesend zu sein. Jede Person muss ihren Namen in Anwesenheit des Zeugen unterschreiben, datieren und ausdrucken.

Schreibe einen Kommentar