Una cambiale, o “promessa di pagare”, è una nota che i dettagli denaro preso in prestito da un creditore e la struttura di rimborso. Il documento tiene il mutuatario responsabile per il rimborso del denaro (più gli interessi, se del caso). Ci sono 2 tipi di cambiali, garantiti e non garantiti. Una nota protetta è un accordo per il denaro preso in prestito con la condizione che se non viene restituito al creditore poi la sicurezza, che di solito è un bene o di proprietà, viene consegnato al creditore., Pertanto, una nota non garantita è un accordo per denaro preso in prestito, anche se non ha alcuna attività o proprietà elencate come garanzia se la nota non viene pagata.

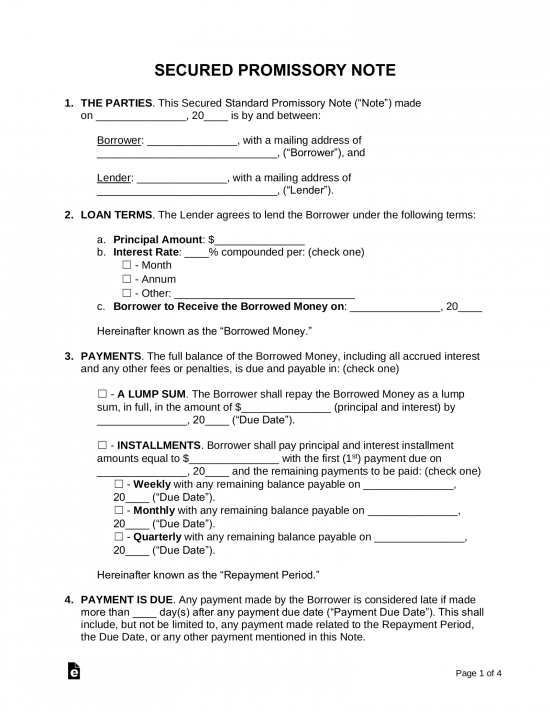

Secured cambiario – Per il prestito di denaro con un bene di valore “garantire” l’importo prestato come un veicolo o una casa. Se il mutuatario non ripaga l’importo entro il lasso di tempo suggerito il creditore avrà il diritto di ottenere la proprietà del mutuatario.Scarica: Adobe PDF, MS Word (.,docx), OpenDocument

Secured cambiario – Per il prestito di denaro con un bene di valore “garantire” l’importo prestato come un veicolo o una casa. Se il mutuatario non ripaga l’importo entro il lasso di tempo suggerito il creditore avrà il diritto di ottenere la proprietà del mutuatario.Scarica: Adobe PDF, MS Word (.,docx), OpenDocument

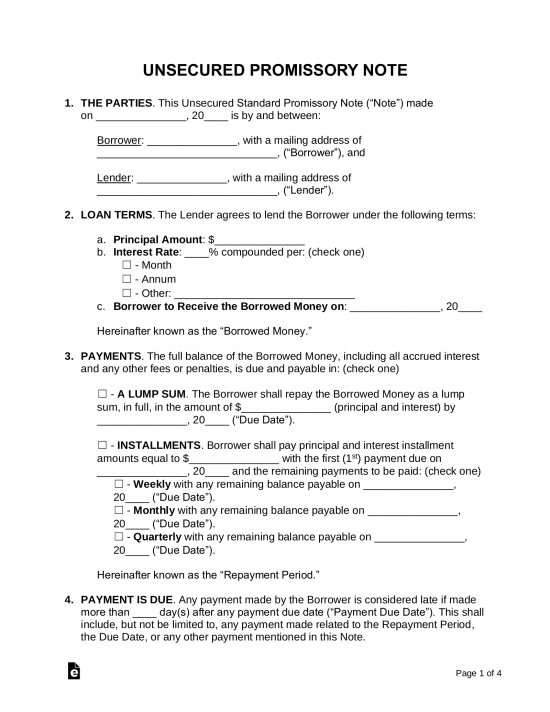

Cambiale non garantito – Non consente al creditore di proteggere un bene per denaro prestato. Ciò significa che se il pagamento non viene effettuato dal mutuatario che il creditore avrebbe dovuto sia file in tribunale per cause di modesta entità o attraverso altri processi legali.Scarica: Adobe PDF, MS Word (.,>

Cambiale non garantito – Non consente al creditore di proteggere un bene per denaro prestato. Ciò significa che se il pagamento non viene effettuato dal mutuatario che il creditore avrebbe dovuto sia file in tribunale per cause di modesta entità o attraverso altri processi legali.Scarica: Adobe PDF, MS Word (.,>

altre Forme (2)

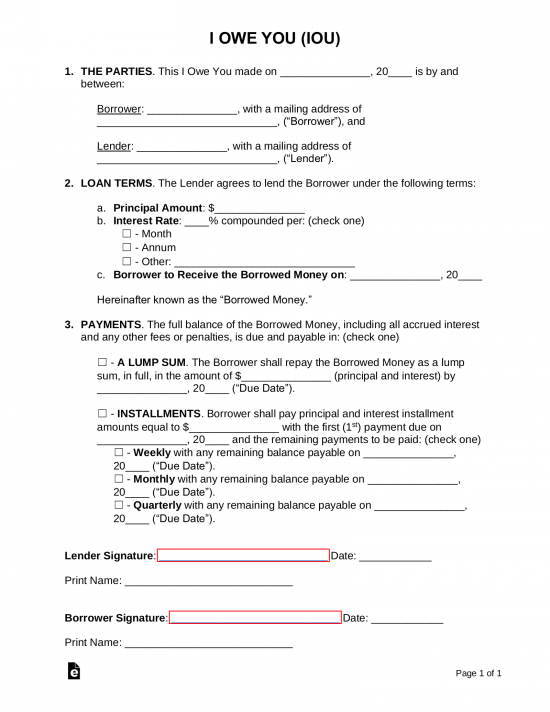

Ti Devo (IOU) – UNA ricevuta riconoscimento di un debito che è dovuto senza scadenze per il versamento.,

Ti Devo (IOU) – UNA ricevuta riconoscimento di un debito che è dovuto senza scadenze per il versamento.,

Download: Adobe PDF

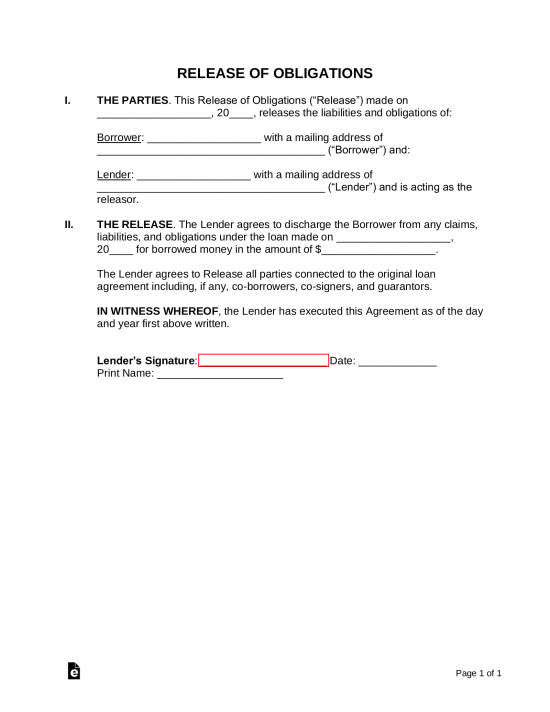

Modulo di rilascio del prestito – Quando la nota è stata pagata per intero, il creditore dovrebbe liberare il mutuatario da tutte le passività autorizzando un modulo di rilascio.Scarica: Adobe PDF, MS Word (.docx), OpenDocument

Modulo di rilascio del prestito – Quando la nota è stata pagata per intero, il creditore dovrebbe liberare il mutuatario da tutte le passività autorizzando un modulo di rilascio.Scarica: Adobe PDF, MS Word (.docx), OpenDocument

Sommario

- Cambiali: Per tipo (2)

- Cambiali: Per Stato

- Forme correlate

- Che cos’è una cambiale?,

- Creazione di una Cambiale

- Come Calcolare

- Termini Chiave & Clausole

- Leggi sull’Usura (Tassi di Interesse %) – Stato

- Come Scrivere

che Cosa è una Cambiale?

Le cambiali sono un contratto fai-da-te che si compila per “promettere” il pagamento a un individuo o una banca entro una certa scadenza. È un po ‘ come uno IOU più dettagliato e legalmente vincolante. Sono importanti per tenere il mutuatario responsabile per il rimborso di un prestito da un investitore privato o banca., Sono anche utili per tenere registri documentati del prestito per tutte le parti coinvolte e ai fini fiscali.

Creazione di una cambiale

Una cambiale è un documento legalmente vincolante, quindi ha senso voler farlo bene la prima volta. A differenza della maggior parte dei contratti, le cambiali non sono in genere lunghe e complicate e piuttosto brevi e semplici. Pertanto, il creditore e mutuatario non necessariamente bisogno di conoscenze legali per essere in grado di riempire uno.

Poiché ti forniamo i moduli, tutto ciò che devi fare è riempire gli spazi vuoti., Ecco una rapida e semplice guida per avere il vostro cambiale pronta in pochi minuti:

Passo 1 – Accetta i Termini

Prima di entrambe le parti sedersi a scrivere un accordo, il seguente dovrebbe essere verbalmente concordato:

- Importo ($) – La quantità di denaro preso in prestito.

- Tasso di interesse-In altre parole, la tassa per prendere in prestito il denaro (Vedi Come calcolare). Assicurati di controllare le leggi sui tassi di interesse nel tuo stato (o”Tasso di usura”). Tutti gli Stati hanno un importo massimo di interesse un creditore è in grado di caricare.,

- Tassa tardiva (s) – Nel caso ci saranno sanzioni per il pagamento in ritardo.

- Sicurezza-Elementi come veicoli o un 2 ° mutuo su una casa è previsto se il denaro preso in prestito non viene rimborsato dal mutuatario. Questo è quello di fornire garanzia al creditore che i loro soldi saranno rimborsati in contanti o beni.

- Condizioni di rimborso-I pagamenti saranno effettuati in modo incrementale o in forma forfettaria?

- Clausola di default-Fornire termini nella possibilità che il denaro non viene mai rimborsato dal mutuatario.,

- Co-Firmatario-Se il mutuatario non è finanziariamente in grado di prendere in prestito il denaro di una 2a persona dovrebbe essere nominato per rimborsare il prestito se il mutuatario non può farlo se stessi.

Step 2-Eseguire un rapporto di credito

E ‘ sempre una buona idea per eseguire un rapporto di credito su qualsiasi potenziale mutuatario in quanto possono avere debito in sospeso all’insaputa di voi. Soprattutto se il debito è IRS o child support correlati avrà la precedenza su questa cambiale. Pertanto, è imperativo che un rapporto di credito viene eseguito prima di effettuare qualsiasi tipo di accordo.,

Reporting Agencies-È una buona idea utilizzare Experian che è gratuito per il creditore e addebita $14,95 al mutuatario. Experian è conosciuta come l’agenzia di credito più sensibile di solito fornendo il punteggio più basso delle 3 agenzie di credito (Experian, Equifax, e TransUnion).

Modulo di autorizzazione-Per eseguire il credito di qualcun altro, è necessario ottenere il permesso legale scritto.,

Passo 3 – Sicurezza e Co-firmatario(s)

Se ci sono bandiere rosse che appaiono sul rapporto di credito il creditore può decidere di avere il mutuatario aggiungere sicurezza o un Co-firmatario alla nota. I tipi comuni di sicurezza includono veicoli a motore, immobili (forniti come 1 ° o 2 ° mutuo) o qualsiasi tipo di bene prezioso.

Ciò significherebbe che nel caso in cui il mutuatario non ha rimborsato i fondi che il creditore sarebbe in grado di ottenere la piena proprietà del titolo collocato nella nota., Nel caso di un co-firmatario, lui o lei sarebbe responsabile per la piena portata del denaro dovuto insieme a tutte le sanzioni o tasse in ritardo.

Fase 4 – Scrittura della cambiale

Dopo che i termini principali della nota sono stati concordati il creditore e il mutuatario dovrebbero riunirsi per autorizzare l’accordo formale. Per istruzioni su come compilare il documento riga per riga, fare riferimento alla sezione Come scrivere.

Firma-Il denaro dovrebbe scambiare le mani dopo che è stato firmato. Non è richiesto che un testimone firmi il modulo, ma è raccomandato., Per importi eccessivi (più di $10.000) un notaio è raccomandato.

Passo 5 – Rimborsare il denaro preso in prestito

Il mutuatario dovrebbe rimborsare il denaro preso in prestito in tempo e in conformità con la nota. In caso contrario, le tasse possono essere applicate al saldo complessivo. Una volta che tutti i soldi sono stati interamente rimborsati al creditore viene creato un modulo di rilascio del prestito e rilasciato al mutuatario alleviandoli da qualsiasi responsabilità dalla nota.

Se il pagamento è in ritardo – Se il pagamento è in ritardo il creditore dovrebbe emettere una lettera di richiesta., Questa è una forma che informa il mutuatario dei termini indicati nella cambiale come la sanzione per il pagamento in ritardo, nonché quanto tempo hanno prima di diventare in default.

Se il denaro preso in prestito non viene mai pagato – Se il mutuatario default sulla nota poi il creditore può raccogliere riducendo al minimo i loro costi cercando i fondi attraverso Small Claims Court (Small Claims è di solito limitata ad un valore di $10.000 o meno, essere sicuri di controllare le leggi nella vostra giurisdizione)., Se vi è stata la sicurezza collocato nella nota poi la proprietà o attività deve essere consegnato al mutuatario in conformità con la nota. Altrimenti, molto probabilmente sarà necessaria un’azione legale per i soldi dovuti in valore superiore a $10.000.

Come calcolare

È importante disporre tutti i numeri nella cambiale in modo che non ci sia confusione tra te e il beneficiario. La vincita totale finale, l’interesse totale e i pagamenti mensili sono tutte cose che dovrai includere., Per calcolare questi, è necessario conoscere il principio di essere prestato, la durata del periodo di rimborso, e il tasso di interesse annuale. Ecco le formule che puoi usare.

Calcolo degli interessi totali dovuti

Denaro preso in prestito moltiplicato per il tasso di interesse annuo = Interessi totali dovuti

(Se il pagamento è mensile o trimestrale, quindi dividere il totale sopra per la frazione dell’anno che ci vorrà per rimborsare il prestito. Esempio: il pagamento dovuto in 3 mesi richiederebbe di dividere il totale per 4 poiché è solo un quarto dell’anno.,)

Esempio-Diciamo che volevo prendere in prestito $1.000 per 3 mesi ad un tasso di interesse del 10%:

Prima vorrei calcolare il tasso di interesse su un arco di un anno che sarebbe $100 ($1.000 volte il 10%). Quindi dividerei l’importo di $100 per 4 (in quanto ci sono periodi di 4, 3 mesi in un anno) e arriverei a $25 come l’interesse totale dovuto che avrei bisogno di pagare nel corso di 3 mesi per prendere in prestito $1.000. L’importo del pagamento finale sarebbe $1.025.,

Calcolo dell’importo del pagamento finale

Denaro preso in prestito più interessi totali dovuti = Importo del pagamento finale

Esempio – Diciamo che volevo prendere in prestito $1.000 per 3 mesi ad un tasso di interesse del 10%:

Prima vorrei calcolare il tasso di interesse su un arco di un anno che sarebbe $100 ($1.000 volte Quindi dividerei l’importo di $100 per 4 (in quanto ci sono periodi di 4, 3 mesi in un anno) e arriverei a $25 come l’interesse totale dovuto che avrei bisogno di pagare nel corso di 3 mesi per prendere in prestito $1.000. L’importo del pagamento finale sarebbe $1.025.,

Calcolo dell’importo del pagamento mensile

(Denaro preso in prestito più interessi totali dovuti) diviso per quanti mesi = Pagamenti mensili

Esempio – Diciamo che volevo prendere in prestito $1.000 per 3 mesi ad un tasso di interesse del 10%:

Prima vorrei calcolare il tasso di interesse su un arco di un anno che sarebbe $100 ($1.000 volte 10%). Quindi dividerei l’importo di $100 per 4 (in quanto ci sono periodi di 4, 3 mesi in un anno) e arriverei a $25 come l’interesse totale dovuto. Quindi aggiungeremmo il denaro preso in prestito di $1,000 al interest 25 di interesse dovuto che equivale a $1,025., Poiché ci sono 3 mesi, divideremmo $1,025 per 3 e l’importo del pagamento mensile sarebbe pari a $341.67.

Tassi di usura & Leggi per Stato

Noto anche come il tasso massimo di interesse che un creditore può addebitare. È importante che i creditori non fanno pagare un tasso di interesse più di quello che il loro stato permette. Di seguito sono riportati i link alle leggi tasso di usura di ogni stato.,

| State | Usury Rate | Laws |

| Alabama | 8% for written contracts, 6% for verbal agreements., | § 8-8-1 |

| Alaska | 5% sopra il tasso di interesse della Federal Reserve il giorno il prestito è stato fatto . Se l’importo è superiore a 25.000 dollari, l’aliquota massima è del 10,5% per anno | § 45.45.010 |

| Arizona | Nessun limite per i contratti di prestito in scrittura. Se non in forma scritta, il tasso è del 10% annuo., | § 44-1201 |

| Arkansas | Tasso di interesse non può superare il massimo del 17%, come stabilito in Arkansas Costituzione, l’Emendamento 89. | § 4-57-104 |

| California | 10% per il personale, familiare o domestico. Superiore del 10% o del 5% rispetto all’importo addebitato dalla Fed. Res., Bank of San Francisco | Article XV |

| Colorado | The legal rate of interest is 8%. general usury limit is 45%, and the maximum for consumers is 12%. | § 5-12-103 and § 5-2-201 |

| Connecticut | The interest rate may not exceed 12%., | § 37-4 |

| Delaware | 5% over the Federal Reserve discount rate. | § 2301 |

| Florida | General usury limit is 18%, 25% on loans over $500,000. | § 687.,03 |

| Georgia | 7% se non viene stabilito alcun contratto scritto, 16% su prestiti inferiori a $3.000, 5% al mese su prestiti superiori a $3.000. | § 7-4-2 |

| Hawaii | 10% se non viene stabilito alcun contratto scritto, 12% limite generale dell’usura, 10% sui giudizi., | § 478-2, § 478-3, and § 478-4 |

| Idaho | The legal rate of interest is 12%. The rate of interest on money due on court judgments is 5%. | § 28-22-104 |

| Illinois | The general usury limit is 9%., | 815 ILCS 205/4 |

| Indiana | 8% in assenza di accordo, il 25% per i prestiti al consumo diverso supervisione prestiti. | § 24-4.6-1-102 e § 24-4.5-3-201 |

| Iowa | Il massimo tasso di interesse è del 5% se non diversamente concordato per iscritto, nel caso in cui la massima è da Iowa Sovrintendente Bancario (IA Tassi di Usura)., | § 535.2(3)(a) |

| Kansas | Il tasso legale di interesse è del 10%, il generale limite di usura è del 15%. | § 16-201 e 207 |

| Kentucky | Il tasso di interesse legale è dell ‘ 8%, il limite di usura generale è 4% più grande del tasso di riserva federale o 19%, qualunque sia meno. | § 360.,010 |

| Louisiana | The general usury rate is 12%. | § 9:3500 |

| Maine | The legal interest rate is 6% (no usury limit mentioned in statutes). | 9-B § 432 |

| Maryland | The legal interest rate is 6%, a maximum of 8% if a written contract is established., | § 12-102 and 103 |

| Massachusetts | The legal interest rate is 6% (unless a written contract exists), interest rate over 20% is considered criminally usurious. | Ch. 107 § 3 and Ch. 271 § 49 |

| Michigan | 7% maximum if a written contract is established, otherwise, the legal rate is 5%. | § 438.,31 |

| Minnesota | Il tasso di interesse legale è del 6%, il limite di usura è dell ‘ 8%. | § 334.01 |

| Mississippi | Il tasso legale di interesse è dell ‘ 8%, “contratto” velocità di un massimo del 10% o del 5% sopra il tasso della Riserva Federale, a seconda di quale è maggiore., | § 75-17-1 |

| Missouri | The maximum interest rate is 10%. | § 408.030 |

| Montana | 15% or 6% above the rate published by the Federal Reserve System, whichever is greater., | § 31-1-107 |

| Nebraska | The maximum interest rate is 16%. | § 45-101.03 |

| Nevada | No usury limit. Without an agreement, the interest rate shall be the current prime rate of the largest Nevada bank. | § 99.,040 |

| New Hampshire | The maximum interest rate is 10%. | § 336:1 |

| New Jersey | 6% without a written contract, 16% maximum if a written contract is established. | § 31:1-1 |

| New Mexico | 15% maximum in the absence of a written contract., | § 56-8-3 |

| New York | Il tasso legale di interesse è del 6%, il generale limite di usura è pari al 16% | Gen. Obbligatorio. § 5-501 e Banking § 14-A |

| North Carolina | Il tasso di interesse legale è dell ‘ 8%, ma i consumatori e i creditori possono contrarre per un tasso più alto., | § 24-1 |

| North Dakota | The legal rate of interest is 6%, the maximum contract rate is 5.5% higher than the current cost of money and may not be less than 7%. | § 47-14-05 + 09 |

| Ohio | The maximum interest for written contracts is 8%. | § 1343.,01 |

| Oklahoma | A meno che le parti non concordino un altro tasso come autorizzato dalla legge, il tasso di interesse sarà del 6%. | § 15-266 |

| Oregon | Il tasso di interesse legale è del 9%. Altre condizioni si applicano ai prestiti alle imprese e all’agricoltura. | § 82.,010(1) + (3) |

| Pennsylvania | The legal rate of interest is 6%. | 41 P.S. § 201 |

| Rhode Island | The maximum interest rate is 21%. An alternate rate of 9% plus domestic prime rate may be applied., | § 6-26-2 |

| South Carolina | The legal rate of interest is 8.75%. | § 34-31-20 |

| South Dakota | No limit if a written agreement is established, 12% if no agreement exists., | § 54-3-4 and § 54-3-16(3) |

| Tennessee | The maximum rate is 10% unless otherwise expressed in contract or by law. | § 47-14-103 |

| Texas | 10% maximum unless otherwise provided by contract law. | § 302.,001 (b) |

| Utah | Il tasso massimo di interesse è del 10% a meno che le parti non concordino un tasso diverso in un contratto scritto. | § 15-1-1 |

| Vermont | Il tasso di interesse è del 12%, tranne in determinate circostanze, come previsto nel paragrafo (b) di cui al § 41 bis. | 9 V. A. S., § 41a |

| Virginia | Il tasso di interesse legale è del 6%. Con un contratto in atto, il tasso di interesse massimo è del 12%. | § 6.2-301 e § 6.2-303 |

| Washington | Il massimo tasso di interesse è del 12% o 4% punti sopra il tasso medio fattura per 26 settimane buoni del tesoro. | § 19.52.,020 |

| West Virginia | Il tasso di interesse legale è del 6% ma le parti possono concordare un massimo dell ‘ 8% in un accordo scritto. | § 47-6-5 |

| Wisconsin | Il tasso di interesse legale è del 5% ma una moltitudine di i tassi esistono per diversi tipi di prestiti. | § 138.,04 |

| Wyoming | Il tasso di interesse è del 7% se non viene stabilito alcun accordo. | § 40-14-106 |

Termini Chiave & Clausole

di Seguito sono comuni Termini Chiave (definizioni) e Clausole trovato nel nostro Cambiale.

Allocazione dei pagamenti-Descrive come i pagamenti devono essere effettuati per quanto riguarda le tasse in ritardo, gli interessi, e il principio., Nella nostra cambiale gratuita, i pagamenti devono prima pagare eventuali tasse in ritardo e gli interessi prima che il principio è accreditato.

Pagamento anticipato-Una clausola che dettaglia le regole di pagamento anticipato del prestito, che si tratti dell’intero prestito o dei singoli pagamenti. Alcuni prestiti possono richiedere che il mutuatario pagare una tassa al fine di” pagare in anticipo ” il prestito.

Accelerazione-Nel caso in cui un mutuatario default sulla nota o su una disposizione all’interno della nota e non cura il default entro il periodo di tempo assegnato, il creditore ha la possibilità di chiedere il pagamento immediato di tutte le quote in sospeso dal mutuatario.,

Spese legali e costi – Il mutuatario deve pagare tutti i soldi sostenuti se inadempiente sui risultati di prestito nel coinvolgimento di avvocati e procedimenti giudiziari. Tuttavia, se il mutuatario finisce per prevalere in tribunale, non importa il problema, il creditore deve quindi pagare per tutte le spese giudiziarie.

Rinuncia di presentazioni-Questa è una clausola breve che implica che il creditore non deve chiedere il pagamento quando i pagamenti o il prestito è dovuto, il mutuatario detiene la responsabilità di assicurarsi che i pagamenti sono pagati quando dovuto., Se il mutuatario non paga quando dovuto, il creditore deve emettere un avviso di mancato pagamento. Inoltre, se il mutuatario si rifiuta di pagare la nota, il creditore deve avere l’avviso di mancato pagamento presentato e autenticata che può seguire con procedimenti legali.

Non rinuncia – Se per qualsiasi motivo il creditore fallisce o ritarda l’esercizio dei propri diritti secondo i termini della nota, non significa o ritiene che stiano rinunciando ai propri diritti. Ad esempio i ritardi prestatore nel rispondere al mutuatario su un pagamento imminente dovuto., La mancata risposta da parte del creditore non dà al mutuatario il diritto di non effettuare il pagamento alla data di scadenza.

Separabilità – Una clausola all’interno di una cambiale che afferma che se una qualsiasi disposizione all’interno della nota diventa nulla o inapplicabile, non considera l’intera nota o qualsiasi altra disposizione all’interno della nota non valida.

Integrazione-Afferma che nessun altro documento può influenzare i termini o la validità della cambiale. Solo la tua cambiale può essere modificata (modificata) se sia il creditore che il mutuatario firmano un accordo scritto.,

Termini in conflitto-Afferma che nessun altro accordo deve avere legalità o controllo superiore sulla tua cambiale.

Avviso-Descrive come gli avvisi devono essere consegnati al mutuatario. È prassi standard che gli avvisi siano scritti e consegnati di persona o per posta certificata con copie e ricevute.

Co-Firmatario-Una persona che garantisce il prestito se il mutuatario originale è predefinito sulla nota. In genere se il creditore sospetta un mutuatario per essere rischioso, il creditore può richiedere al mutuatario di ottenere un’altra persona credibile per co-firmare sulla nota.,

Esecuzione-Afferma che il mutuatario è il principale all’interno della nota e solidalmente responsabile per tutte le quote. Se c’è un co-firmatario, sia il mutuatario che il co-firmatario sono ugualmente responsabili del rimborso del prestito.

Come scrivere una cambiale

Rispetto ad altri tipi di contratti e forme legali, una cambiale è molto più facile da capire. La maggior parte delle persone, senza alcun tipo di conoscenza legale, può comprendere le basi di questo documento e compilare per proprio conto. Qui di seguito vi mostriamo come completare la nostra cambiale di base., Questo esempio avrà luogo nello stato di New York.

Fase 1 – Creditore& Mutuatario

Completa la data inserendo il giorno, il mese e l’anno. Procedere inserendo il nome del mutuatario e creditore. Seguire con entrambi i vostri indirizzi postali (può essere un indirizzo personale o aziendale).

Il creditore deve inserire l’importo principale del prestito sia in parole che in numeri.

Presentare il tasso di interesse (percentuale annuale). In questo esempio, abbiamo inserito il 16% perché nello stato di New York, il 16% è il tasso di interesse massimo consentito che un creditore può addebitare.,

Fase 2 – Pagamenti

Completa la data inserendo il giorno, il mese e l’anno in cui è dovuto l’intero saldo del prestito. Includere interessi e tasse in ritardo (se presenti).

Hai quindi due opzioni tra cui scegliere: Rimborsare il prestito con una somma forfettaria o a rate. Seleziona la casella che indica la frequenza concordata di rimborso e inserisci l’importo. Nel nostro esempio, abbiamo scelto Rate mensili. Dal momento che il prestito viene addebitato il 16% di interesse, il mutuatario dovrà effettuare pagamenti ogni mese per un importo di dollars 97 dollari.,

Se hai selezionato le rate come opzione di rimborso, inserisci un importo della commissione tardiva nel caso in cui il mutuatario non effettui i pagamenti in tempo. Nel nostro esempio, abbiamo scelto di fare la tassa di ritardo ad un ragionevole dollars 25 dollari.

Passo 3-Sicuro o non sicuro

Come creditore, il tipo più sicuro di cambiale da utilizzare è selezionando “Sicuro”. La maggior parte dei banchi di pegno usa questo metodo. Nel nostro esempio, il mutuatario ha usato il loro iPhone 7 come garanzia per garantire il prestito con il creditore., Nel caso in cui il mutuatario non può rimborsare il prestito, il creditore manterrà l’iPhone 7.

Quando si pianifica di prestare denaro a un individuo o un’azienda, selezionare “Non protetto”. È importante avere un certo livello di fiducia nel mutuatario se si prevede di emettere una nota non garantita.

Step 4 – Co-Firmatario

Avere un Co-firmatario assicura che il prestito sarà rimborsato da un’altra persona anche se il mutuatario originale difetti sul prestito. Spesso si vedono co-firmatari con cambiali non garantiti a causa dell’assenza di garanzie., In questo esempio, abbiamo selezionato “No-cofirmatario” dal momento che il mutuatario ha preso un prestito garantito utilizzando il suo iPhone 7 come garanzia.

Passo 5 – Legge applicabile

Questo è abbastanza un passo facile. Basta inserire lo stato che governerà la vostra nota (prestito). Ciò è particolarmente importante a causa dei tassi di usura che differiscono per stato. Lo stato dell’individuo o del business che presta il denaro (il creditore) dovrebbe essere inserito. In questo esempio, il creditore risiede a New York, quindi è stato inserito lo stato di New York.,

![]()

Passo 6 – Firme

Il creditore, il mutuatario e un testimone dovrebbero riunirsi quando arriva il momento di firmare la nota. Se ci capita di essere un co-firmatario, informare quella persona di essere presente pure. Ogni persona deve firmare, datare e stampare il proprio nome in presenza del testimone.

Lascia un commento